Este artículo también está disponible en: Inglés

Puntos clave:

- El conflicto entre Rusia y Ucrania ha lastrado los mercados de renta variable de mundiales, con la excepción de Brasil.

- El aumento de los precios de las materias primas beneficia a Brasil, el cuarto mayor exportador de materias primas del mundo.

- Los amplios recursos de energía renovable podrían proteger a los agricultores brasileños de los mayores costes de la energía y los fertilizantes.

La renta variable brasileña se recupera gracias a la subida de los precios de las materias primas

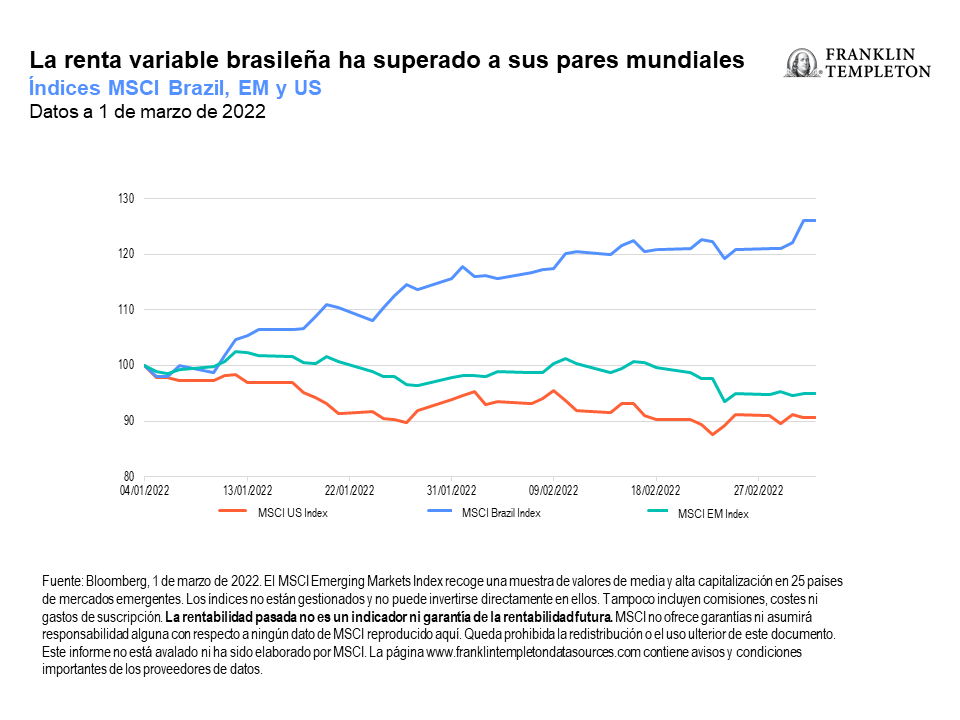

Brasil desafió la caída del mercado mundial en febrero y terminó el mes al alza. En los dos primeros meses del año, el índice MSCI Brazil subió un 18 %, superando al índice MSCI Emerging Markets (EM) y al índice MSCI US.1. Este año, el aumento de los precios de las materias primas agrícolas, energéticas e industriales está beneficiando al índice MSCI Brasil, que en estos sectores tiene una ponderación del 45 %. A ojos de los inversores, la disminución de la preocupación por el resultado de las elecciones presidenciales de octubre de 2022 ha reducido los riesgos para el mercado.

Si bien el impacto de las tensiones geopolíticas sigue siendo difícil de predecir por ahora, Brasil nos parece uno de los posibles beneficiarios de las sanciones contra Rusia.

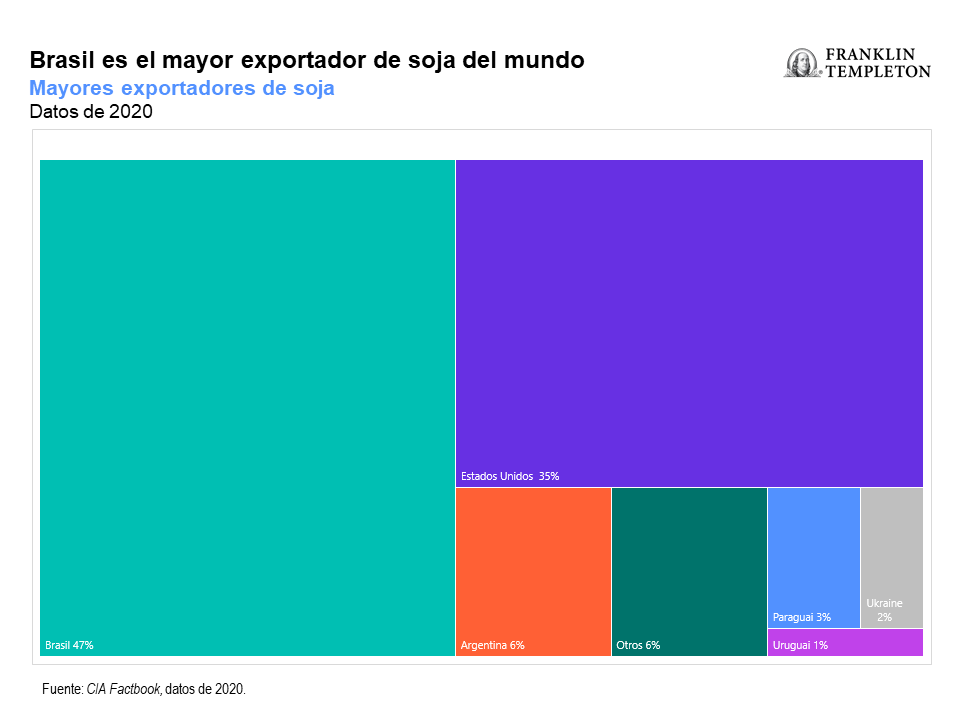

Brasil es el cuarto exportador mundial de materias primas

Brasil es el cuarto exportador mundial de materias primas. Es el mayor exportador de soja y café, y el segundo de maíz y mineral de hierro.2. La continuación de la subida de los precios de las materias primas del año pasado, en medio de la preocupación por la oferta mundial derivada del conflicto entre Rusia y Ucrania, es una noticia potencialmente buena para las exportaciones de materias primas, la economía y el mercado de Brasil.

En los dos primeros meses de este año, los precios de las materias primas agrícolas subieron un 18 %, impulsados por la incertidumbre geopolítica, y se sumaron a la subida del 25 % registrada en 2021.3. Esperamos que este repunte represente un viento a favor para Brasil, dada su condición de exportador de materias primas.

Brasil, al igual que muchos otros exportadores agrícolas, podría enfrentarse a un aumento de los precios de los fertilizantes y de los costes energéticos debido al conflicto entre Rusia y Ucrania. Rusia y Bielorrusia son el segundo y tercer productor mundial de potasa, y las exportaciones de esta última ya han sido sancionadas. La potasa es un fertilizante agrícola clave.

Sin embargo, Brasil puede tener una ventaja competitiva sobre otros exportadores agrícolas. El país genera el 80 % de su electricidad a través de fuentes renovables, lo que le protege de los precios más elevados de la producción de electricidad con alto contenido de carbono. Además, su amplio suministro interno de piensos podría resultar ventajoso en un contexto de aumento de los precios mundiales de la energía y la soja.4.

Los mayores socios de exportación de Brasil son Estados Unidos y China. Ambos países representan el 28 % y el 13 % del total de las exportaciones brasileñas, respectivamente, mientras que la cuota de Rusia es inferior al 1 %.5.

Apoyo a las ganancias y a la valoración

Los sectores de energía, materiales y agricultura representan el 45 % del índice MSCI Brazil. El aumento de los precios de las materias primas está llevando a los analistas a elevar las previsiones de beneficios en Brasil. En lo que va del año, la estimación de consenso para los beneficios por acción a 12 meses en Brasil ha subido un 6 %.6.

A pesar de la reciente subida del mercado de valores, las valoraciones parecen atractivas. La relación precio-beneficio del índice MSCI Brazil a 12 meses (de 8 veces) sigue siendo inferior a su media en los últimos 15 años (de 11 veces).7.

Riesgos potenciales

- La Reserva Federal de EE. UU. ―en este contexto de aumento de la inflación― ha señalado su intención de endurecer la política monetaria.

- Un descenso de los precios de las materias primas podría debilitar los argumentos de inversión para Brasil.

- La preparación de las elecciones presidenciales del país en octubre de 2022 probablemente traerá consigo ruido político.

En estos tiempos de incertidumbre, pensamos que Brasil, con su abundante oferta de materias primas, el impulso favorable de los beneficios empresariales y las valoraciones poco exigentes de las acciones, merece una mayor atención por parte de los inversores.

¿Cuáles son los riesgos?

Todas las inversiones conllevan riesgos, incluida la posible pérdida de capital. El valor de las inversiones puede tanto subir como bajar y los inversores podrían no recuperar todo el capital invertido. Los precios de las acciones experimentan fluctuaciones, a veces rápidas y drásticas, debido a factores que afectan a empresas concretas, industrias o sectores específicos, o condiciones generales de mercado. Las inversiones en valores de títulos extranjeros conllevan riesgos especiales, como las fluctuaciones cambiarias, la inestabilidad económica y los acontecimientos políticos adversos. Las inversiones en mercados emergentes, de los cuales los mercados fronterizos constituyen un subgrupo, implican riesgos más altos relacionados con los mismos factores, aparte de los asociados a su tamaño relativamente más pequeño, su menor liquidez y la falta de estructuras jurídicas, políticas, empresariales y sociales consolidadas para respaldar los mercados de valores. Debido a que estas estructuras suelen estar aún menos desarrolladas en mercados fronterizos, así como a otros factores, entre ellos el mayor potencial de sufrir una volatilidad de precios extrema, la falta de liquidez, barreras al comercio y controles de cambio, los riesgos asociados a mercados emergentes se ven acentuados en mercados fronterizos. En la medida en que una estrategia se concentre en países, regiones, industrias, sectores o tipos de inversión específicos en cada momento, puede estar expuesta a riesgos mayores por sucesos adversos acaecidos en esas áreas concretas en comparación con otra estrategia que invierta en una variedad más amplia de países, regiones, industrias, sectores o inversiones.

Las empresas y los estudios de casos a los que se hace referencia en este artículo se utilizan únicamente con fines ilustrativos; cualquier inversión podría formar parte o no de una cartera que cuente con el asesoramiento de Franklin Templeton. La información facilitada en este artículo no constituye una recomendación ni un asesoramiento individual de inversión para un valor, estrategia o producto de inversión determinado, ni una evidencia de intención de negociación de ninguna cartera gestionada por Franklin Templeton.

Información legal importante

La finalidad de este material es satisfacer el interés general, por lo que no deberá interpretarse como un asesoramiento de inversión individual ni como una recomendación o invitación para comprar, vender o mantener valor alguno o adoptar cualquier estrategia de inversión. Tampoco constituye asesoramiento jurídico ni tributario. Este material no debe reproducirse, distribuirse ni publicarse sin la autorización previa por escrito de Franklin Templeton.

Las opiniones expresadas son las del gestor de inversiones y los comentarios, las opiniones y los análisis son válidos en el momento de su fecha de publicación y pueden cambiar sin previo aviso. Las suposiciones subyacentes y estas opiniones pueden cambiar en función de las condiciones del mercado o de otro tipo y pueden diferir de las de otros gestores de carteras o de las de la empresa en su conjunto. La información facilitada en este artículo no pretende ser un análisis completo de cada hecho relevante en relación con cualquier país, región o mercado. No hay garantía de que las predicciones, proyecciones o previsiones sobre la economía, el mercado de valores, el mercado de renta fija o las tendencias económicas de los mercados vayan a cumplirse. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y podría no recuperar todo el capital invertido. La rentabilidad pasada no es necesariamente un indicador ni garantía de la rentabilidad futura. Todas las inversiones conllevan riesgos, incluida la posible pérdida de capital.

Los estudios y análisis recogidos en este material han sido adquiridos por Franklin Templeton para sus propios fines y pueden utilizarse en ese sentido y, como tal, usted los recibe de manera casual. Es posible que, en la preparación de este material, se haya utilizado información de fuentes de terceros y que Franklin Templeton (FT) no haya verificado, validado ni auditado dicha información de forma independiente. Aunque la información se haya obtenido de fuentes que Franklin Templeton considera fiables, no pueden ofrecerse garantías de su precisión. Además, dicha información puede estar incompleta o resumida, así como sujeta a cambios en cualquier momento y sin previo aviso. La mención de cualquier valor individual no debe constituir una recomendación para comprar, mantener o vender ningún valor ni interpretarse como tal, y la información proporcionada en relación con dichos valores individuales (si la hubiere) no constituye una base sobre la que tomar ninguna decisión de inversión. FT no asume responsabilidad alguna, sea del tipo que sea, por pérdidas resultantes del uso de esta información y, en su caso, el usuario confiará en los comentarios, las opiniones y los análisis contenidos en el material por su propia cuenta y riesgo.

Los productos, los servicios y la información podrían no estar disponibles en todas las jurisdicciones y son ofrecidos fuera de los Estados Unidos por las filiales de FT o sus distribuidores conforme lo permitan las leyes y los reglamentos locales. Consulte a su propio asesor profesional o su contacto institucional de Franklin Templeton para obtener información adicional sobre la disponibilidad de dichos productos y servicios en su jurisdicción.

Emitido en EE. UU. por Franklin Distributors, LLC, One Franklin Parkway, San Mateo, California 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com. Franklin Distributors, LLC, miembro de la FINRA/SIPC, es el distribuidor principal de los productos registrados en EE. UU. de Franklin Templeton, que no están asegurados por FDIC, podrían perder valor, no cuentan con garantía bancaria y solo están disponibles en las jurisdicciones en las que esté permitida la oferta o solicitud de oferta de dichos productos en virtud de la legislación y la normativa aplicables.

———————————————————–

1. Fuente: Bloomberg, 1 de marzo de 2022. El MSCI Emerging Markets Index recoge una muestra de valores de media y alta capitalización en 25 países de mercados emergentes. Los índices no están gestionados y no puede invertirse directamente en ellos. Tampoco incluyen comisiones, costes ni gastos de suscripción. La rentabilidad pasada no es un indicador ni garantía de la rentabilidad futura. MSCI no ofrece garantías ni asumirá responsabilidad alguna con respecto a ningún dato de MSCI reproducido aquí. Queda prohibida la redistribución o el uso ulterior de este documento. Este informe no ha sido preparado ni está avalado por MSCI. La página www.franklintempletondatasources.com contiene avisos y condiciones importantes de los proveedores de datos.

2. Fuente: CIA World Factbook, 2020.

3. Fuente: Índice agrícola S&P GSCI.

4. Fuente: Gobierno de Brasil: «Las fuentes de energía renovable representan el 83 % de la matriz eléctrica brasileña», 28 de enero de 2020.

5. Fuente: World Integrated Trade Solution (solución comercial integrada mundial), últimos datos disponibles a 2019.

6. Fuente: Bloomberg, 1 de marzo de 2022.

7. Fuente: Bloomberg, 1 de marzo de 2022.

Español

Español English

English