Di fronte a una serie di incertezze che oggi pesano sull’economia globale, molti investitori potrebbero non rendersi conto della profondità ed estensione delle potenziali opportunità che i mercati emergenti offrono ancora, sia nel segmento azionario che in quello obbligazionario. Subash Pillai di Franklin Templeton Multi-Asset Solutions spiega l’approccio del team alla gestione del rischio per gli investimenti nei mercati emergenti, osservando che non tutti i paesi di questa categoria andrebbero considerati allo stesso modo.

Riteniamo sbagliato trattare allo stesso modo tutte le economie dei mercati emergenti, come molti investitori tendono a fare. I mercati emergenti raccolgono un ampio e diversificato mix di economie, che accoglie culture, profili demografici, regimi politici e propulsori economici di vario tipo. E le potenziali opportunità di investimento sono altrettanto variegate, così come i profili di rischio.

Con la crescente serie di opportunità sia nel segmento azionario che in quello obbligazionario, consideriamo i mercati emergenti come una componente importante per un portafoglio d’investimento globale.

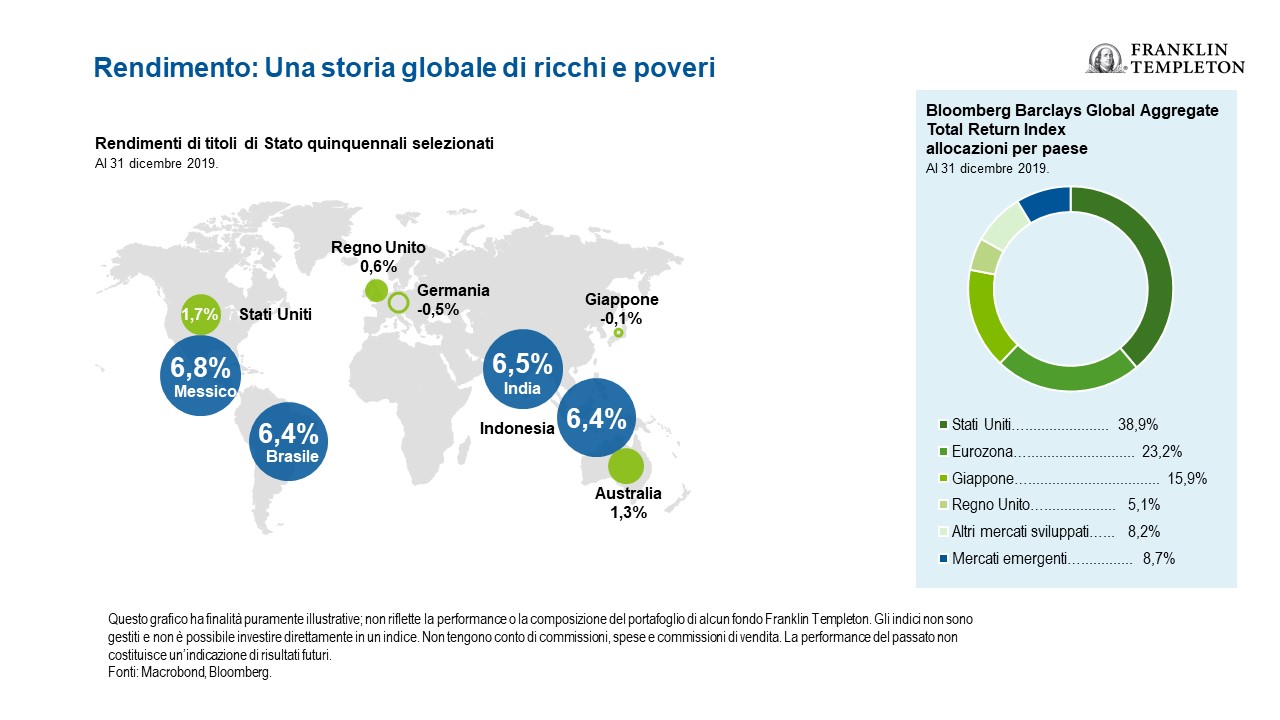

In un mio precedente commento, ho discusso l’attrattività dei mercati emergenti secondo il nostro team, specialmente in uno scenario di tassi d’interesse negativi in molte economie sviluppate. Soprattutto per gli investitori in cerca di rendimento, soddisfare la ricerca di reddito è diventato più difficile.

Un investimento nei Treasury USA a tre mesi, che molti economisti e accademici considererebbero “privo di rischio”, rende attualmente meno del 2%, un livello che copre a malapena l’inflazione. Di conseguenza, molti investitori hanno riconosciuto la necessità di accettare un rischio maggiore per generare una crescita del capitale superiore all’inflazione.

Riteniamo che i mercati emergenti offrano interessanti opportunità d’investimento ponderate per il rischio, con un potenziale di reddito sotto forma di dividend yield per le azioni e di “cedola” cioè di pagamento del tasso d’interesse per le obbligazioni, in aggiunta alla possibile crescita del capitale.

Il nuovo panorama dei mercati emergenti

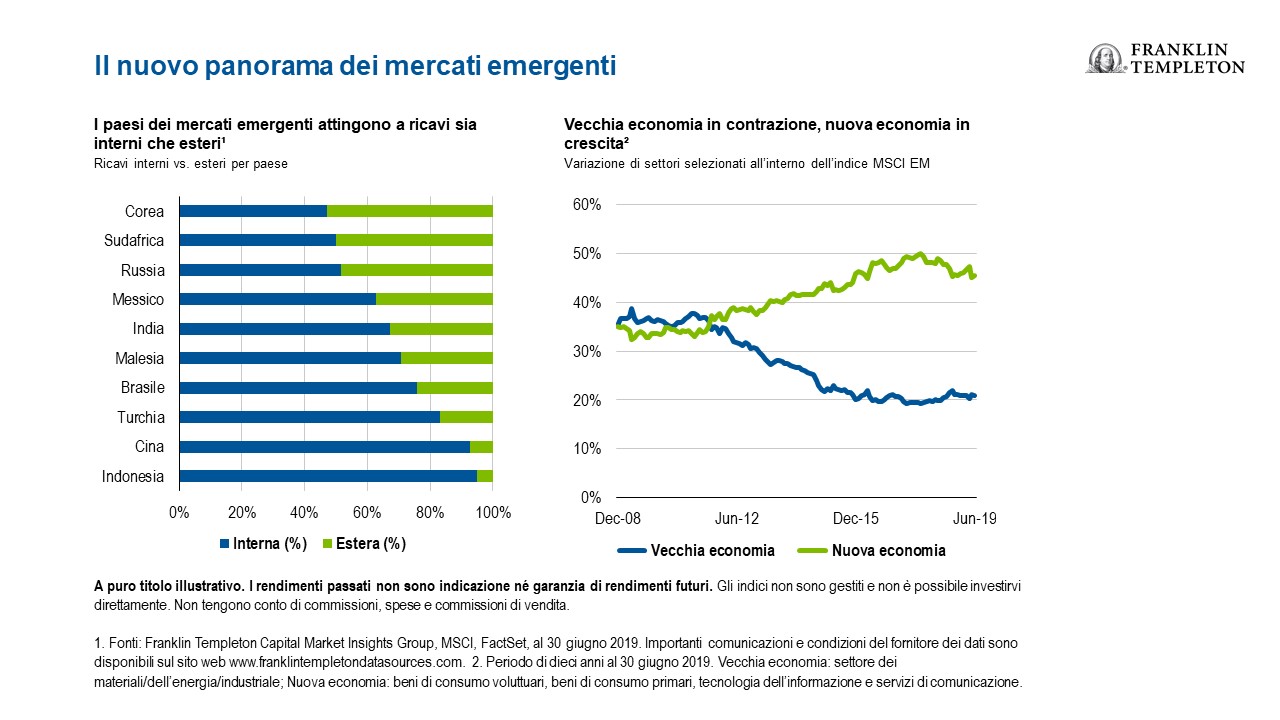

Come il nostro team ha ribadito più volte, i mercati emergenti attraversano una fase di trasformazione. L’export di merci e/o la produzione di beni di basso valore non sono più le fonti primarie di crescita economica per molte di queste economie e ricalcano un modello di “vecchia economia”. Oggi, molti paesi classificati come mercati emergenti sono leader nei settori high-tech, beni di consumo e servizi a valore aggiunto, che rappresentano un modello di “nuova economia”.

Inoltre, i paesi dei mercati emergenti attingono ora sia ai ricavi nazionali che a quelli esteri. Molti investitori potrebbero sorprendersi nello scoprire che sia la Cina che il Brasile, per esempio, sono prevalentemente orientate al loro mercato interno. Quindi, il riflesso delle difficoltà esterne può essere meno pesante che in passato.

Molti mercati emergenti generano rendimenti obbligazionari interessanti e superiori a quelli offerti dai mercati sviluppati e nell’universo azionario offrono una potenziale fonte di crescita, con valutazioni competitive. Un parametro di valutazione, il rapporto prezzo-utile a termine, si attesta a 16,85 nei mercati sviluppati contro 12,21 nei mercati emergenti. Riteniamo pertanto che i mercati emergenti offrano una buona opportunità di valore[1]

Gestione del rischio in pratica:

Siamo entusiasti delle potenziali opportunità offerte dai mercati emergenti, ma naturalmente è un investimento che non esclude rischi. L’esperienza pluridecennale da noi maturata ci dice che un approccio attivo all’allocazione, applicando prospettive sia top-down che bottom-up per decidere le ponderazioni delle asset class in un portafoglio possono aiutare a far luce sui possibili rischi complessivi e assistere gli investitori nel prendere decisioni che rispondano alle loro aspettative.

Adottando un approccio dinamico possiamo mantenere una view di lungo termine e conservare al contempo la capacità di reagire ai cambiamenti macroeconomici, aumentando o riducendo la nostra esposizione tra le asset class come riteniamo appropriato in base a fattori quali le previsioni economiche e di inflazione, le misure delle valutazioni e i premi al rischio storici.

Pertanto, la gestione del rischio è parte integrante della nostra strategia.

Asset allocation tattica e gestione del rischio

La nostra ricerca azionaria inizia con un rigoroso processo proprietario di selezione bottom-up per sviluppare un portafoglio di azioni altamente convincenti. Il nostro mix di asset allocation si fonda sull’analisi sia quantitativa che qualitativa, e la nostra visione degli investimenti trae spunto da approfondimenti locali combinati a prospettive globali.

Le nostre view macroeconomiche sull’universo obbligazionario prevedono l’utilizzo di modelli proprietari per tassi di interesse e valute, nonché di tecniche econometriche e analitiche al fine di valutare i potenziali disallineamenti dei tassi di interesse e delle valute sul mercato. Il team applica queste valutazioni quantitative ai profili macro di ogni paese per identificare le opportunità di valore a lungo termine. Anziché affidare la sua analisi a un unico modello, il gruppo analizza i risultati di ogni strumento, cercando di capire perché i modelli possono portare a risultati diversi. I risultati sono un input importante nell’analisi dei paesi, che è alla base del processo d’investimento.

Successivamente, valutiamo il rischio all’interno dei nostri portafogli azionari e obbligazionari. Se necessario, operiamo coperture a livello di portafoglio e monitoriamo costantemente la volatilità, le maggiori esposizioni al rischio, il tracking error di un portafoglio rispetto a un benchmark e le conseguenze di qualsiasi altro potenziale “tail-risk”, tutti eventi che potrebbero spingere il prezzo corrente di un investimento a scontare più di tre deviazioni standard.

Convinzioni correnti

Abbiamo assistito al miglioramento dei fondamentali in molti paesi dei mercati emergenti rispetto ai decenni passati; diversi paesi hanno imparato la lezione dalle crisi del passato e hanno migliorato la loro capacità di resistere agli shock esterni. Le crisi del passato hanno insegnato alle economie emergenti a contenere al minimo l’indebitamento esterno e concentrarsi sui mercati interni, con conseguente aumento della qualità media del credito per le emissioni in valuta locale. Nel segmento obbligazionario, attualmente preferiamo le obbligazioni in valuta locale in quanto tendenzialmente più liquide di quelle in valuta forte nei periodi di avversione al rischio, considerando che la base di investitori domestici interviene spesso ad acquistare, anche quando gli investitori esteri si dileguano.

Per la parte obbligazionaria, privilegiamo le obbligazioni a breve termine in valuta locale messicana. Continuiamo a monitorare l’agenda politica del governo, ma crediamo che la forza istituzionale del paese dovrebbe proteggere gran parte dei progressi fiscali che il paese ha compiuto negli ultimi anni. Finora la banca centrale ha mantenuto la sua indipendenza e il governo ha approvato un ragionevole budget fiscale per il 2020.

La banca centrale messicana sta adottando misure espansive per rafforzare l’economia che segna il passo a causa di fattori sia esterni che interni (tra cui la produzione petrolifera deludente). Prevediamo ulteriori interventi di allentamento in futuro. Esistono certamente alcuni fattori di incertezza, fra i quali le preoccupazioni per la sicurezza pubblica che hanno pesato sul clima economico e minato la credibilità del governo, oltre alle questioni politiche e commerciali. A nostro avviso, tuttavia, i rendimenti corretti per il rischio delle obbligazioni messicane in valuta locale rimangono interessanti, con la parte breve della curva (scadenza a un anno) che rende circa il 6,8% (al 31 dicembre 2019).

Nel frattempo, assistiamo a una crescente penetrazione dell’e-commerce e degli ecosistemi digitali in diversi mercati emergenti, con un’adozione più ampia e rapida delle nuove tecnologie (per esempio in Cina e India). Rileviamo anche il consolidamento dei mercati dei beni di consumo e il benessere crescente, che stimolano numerose opportunità di investimento.

Infine, benché rimangano molti progressi da compiere, riteniamo che i miglioramenti nella corporate governance dei mercati emergenti siano incoraggianti e offrano un sostegno strutturale agli investitori.

Informazioni legali importanti

I commenti, le opinioni e le analisi presentati in questa sede hanno finalità esclusivamente informative e non devono essere considerati come consulenza su singoli investimenti o raccomandazioni d’investimento in titoli specifici o per adottare strategie d’investimento specifiche. Poiché le condizioni economiche e di mercato sono soggette a rapidi cambiamenti, i commenti, le opinioni e le analisi riportati sono quelli alla data della loro pubblicazione e potrebbero cambiare senza preavviso.

Le società e i case study citati in questo numero sono utilizzati a scopo puramente illustrativo; al momento non sono necessariamente detenuti investimenti da alcun portafoglio cui Franklin Templeton Investments fornisce consulenza. Le opinioni espresse intendono unicamente fornire informazioni sul modo in cui i titoli sono analizzati. Le informazioni fornite non costituiscono una raccomandazione o una consulenza finanziaria individuale per un titolo, una strategia o un prodotto d’investimento particolare e non costituiscono un’indicazione delle intenzioni di negoziazione di alcun portafoglio gestito da Franklin Templeton. La presente descrizione non costituisce un’analisi completa di tutti i fatti rilevanti relativi a un settore, un titolo o un investimento e non deve essere considerata come una raccomandazione d’investimento. Intende fornire una visione del processo di selezione del portafoglio e di ricerca. Quanto citato è stato ottenuto da fonti considerate affidabili, ma non è stato verificato in modo indipendente per quanto concerne la completezza o accuratezza. Queste opinioni non devono essere considerate come una consulenza in materia di investimenti o un’offerta di un particolare titolo.

La performance del passato non costituisce un’indicazione o una garanzia di risultati futuri.

Nella redazione di questo materiale potrebbero essere stati utilizzati dati provenienti da fonti esterne che non sono stati controllati, validati o verificati in modo indipendente da Franklin Templeton (“FT”). FT non si assume alcuna responsabilità in ordine a perdite derivanti dall’uso di queste informazioni e la considerazione dei commenti, delle opinioni e delle analisi in questo materiale è a sola discrezione dell’utente. Prodotti, servizi e informazioni potrebbero non essere disponibili in tutte le giurisdizioni e sono offerti da società affiliate di FT e/o dai rispettivi distributori come consentito dalle leggi e normative locali. Si invita a rivolgersi al proprio consulente professionale per ulteriori informazioni sulla disponibilità di prodotti e servizi nella propria giurisdizione.

Quali sono i rischi?

Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale. I prezzi delle obbligazioni si muovono di norma in direzione opposta a quella dei tassi di interesse. Di conseguenza, a mano a mano che i prezzi delle obbligazioni si adeguano a un aumento dei tassi di interesse, il prezzo delle azioni può diminuire. I prezzi delle azioni subiscono rialzi e ribassi, talvolta estremamente rapidi e marcati, a causa di fattori che riguardano singole società, particolari industrie o settori o condizioni di mercato generali. Gli investimenti esteri comportano rischi particolari quali fluttuazioni dei cambi, instabilità economica e sviluppi politici. Gli investimenti nei mercati emergenti, di cui i mercati di frontiera costituiscono un sottogruppo, comportano rischi più elevati legati agli stessi fattori, oltre a quelli associati in questi mercati alle dimensioni ridotte, alla minore liquidità e alla mancanza di un quadro giuridico, politico, economico e sociale consolidato a sostegno dei mercati mobiliari. I rischi associati ai mercati emergenti sono generalmente amplificati nei mercati di frontiera poiché gli elementi summenzionati (oltre a vari fattori quali la maggiore probabilità di estrema volatilità dei prezzi, illiquidità, barriere commerciali e controlli dei cambi) sono di norma meno sviluppati nei mercati di frontiera.

[1] Fonte: MSCI, al 31 gennaio 2020. Mercati emergenti incorporati nell’indice MSCI Emerging Markets, che rappresenta le società ad alta e media capitalizzazione in 26 paesi dei mercati emergenti. Mercati sviluppati incorporati nell’indice MSCI World, che rappresenta le società ad alta e media capitalizzazione in 23 paesi dei mercati sviluppati. Gli indici non sono gestiti e non è possibile investirvi direttamente. Non tengono conto di commissioni, spese e commissioni di vendita. La performance del passato non costituisce un’indicazione di risultati futuri. Il rapporto prezzo-utile (P/E) è un indice di valutazione che misura il prezzo delle azioni di una società in rapporto ai suoi utili. Il P/E forward misura gli utili previsti per i prossimi 12 mesi. Non vi è alcuna garanzia che un’eventuale stima, proiezione o previsione si realizzi.