Este artículo también está disponible en: Inglés

Contexto de asignación de activos de Franklin Templeton Investment Solutions

Si analizamos el año 2021, un año marcado por un fuerte crecimiento mundial y un rendimiento de la renta variable superior a lo esperado, es fácil señalar a China como un notable rezagado. Las empresas chinas, que representan el 3,6 % del mercado mundial de renta variable (utilizando el MSCI ACWI Index) y el 32,4 % del universo de renta variable de los mercados emergentes (utilizando el MSCI Emerging Markets Index)1, han visto disminuir la proporción de la capitalización bursátil mundial, mientras que los mercados extranjeros han repuntado.

A lo largo del pasado año natural, el mercado de renta variable offshore de China (representado por el MSCI China Index, sin cobertura) registró una rentabilidad del -21,7 % debido a la ralentización del crecimiento interno, las políticas restrictivas de tolerancia cero para la COVID-19 y una oleada de anuncios normativos que han pesado negativamente en los mercados de renta variable de China. Además, desde el máximo del 16 de febrero de 2021 hasta los niveles actuales, el MSCI China Index se ha vendido aproximadamente un -35 % (a partir del 10 de enero de 2022). Esto se produce tras un año 2020 que ofreció mayores rentabilidades a los inversores en renta variable china, ya que este país fue uno de los primeros en salir de las profundidades de la crisis inicial de la COVID-19.

Con el resto del mundo poniéndose al día durante gran parte del pasado año natural, los inversores mundiales se enfrentan a una importante cuestión: ¿es ahora el momento adecuado para que los inversores mundiales sin restricciones adopten una visión más constructiva de la renta variable china? Creemos que la breve respuesta a esta pregunta es no, pero como con la mayoría de las cosas, no es una respuesta sencilla.

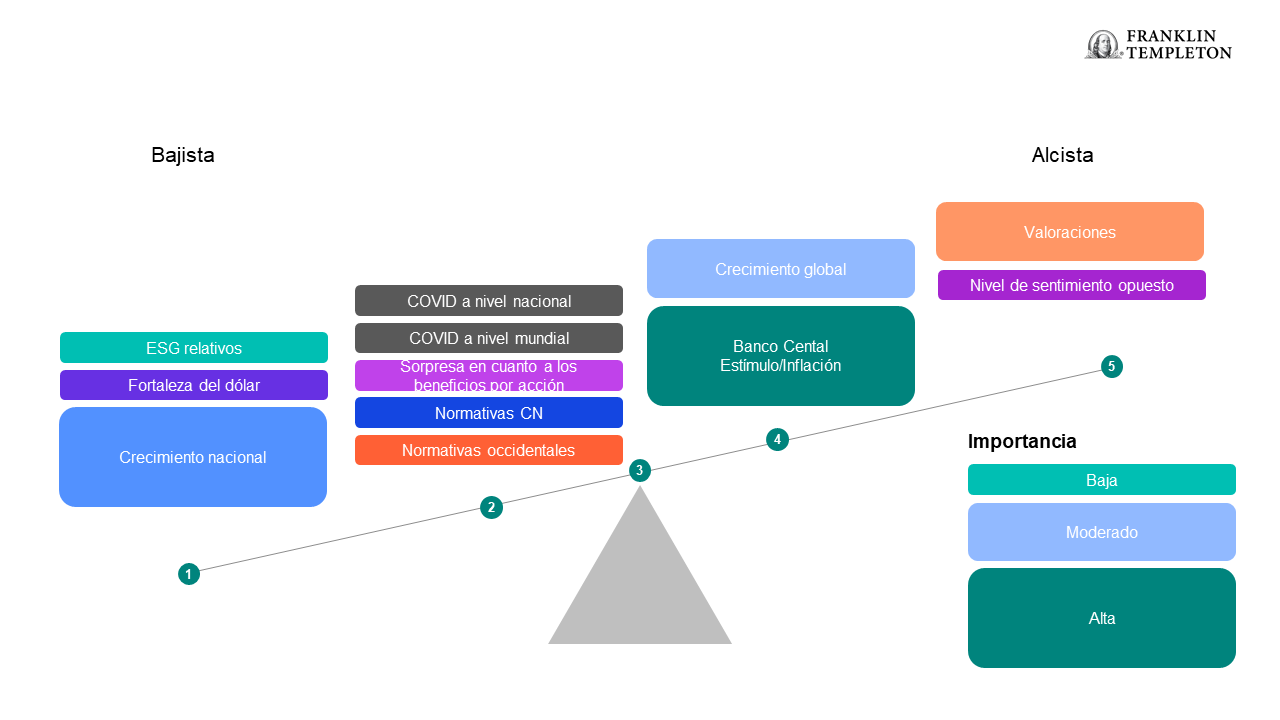

A continuación, puede encontrar una infografía que enmarca el alcance de nuestro pensamiento actual con respecto al mercado de renta variable chino.

Nuestra perspectiva negativa se mantiene por ahora

Varios factores clave que han impulsado nuestra postura más pesimista se mantienen firmes:

- Las restricciones normativas muestran pocas señales de disminuir.

- Es probable que la debilidad del sector inmobiliario persista.

- El apalancamiento parece elevado en gran parte del sector privado chino, desde los bancos hasta las empresas relacionadas con la vivienda y las empresas estatales en general.

- Las relaciones con los países occidentales siguen siendo frágiles, con muchos obstáculos por delante.

- La fortaleza del dólar, debido a la aceleración de la reducción/ajuste de la Reserva Federal, puede afectar a la rentabilidad.

- Los elevados precios de las materias primas, las débiles cifras de consumo general y la escasez de energía, que han obstaculizado la producción de las fábricas, hacen que el crecimiento del producto interior bruto nacional se enfrente a una ardua batalla continua.

Esta visión se enmarca en el tema que hemos adoptado para la región desde el inicio de la COVID-19, a saber, que China sería la primera en entrar y la primera en salir en cuanto a la recuperación del crecimiento de su economía. Lo que observamos hoy son las secuelas de esta tendencia, ya que el resto del mundo se está poniendo al día con la recuperación de China el año pasado.

Aunque en los últimos meses hemos visto algunas noticias positivas en torno al espacio normativo, como las multas anticompetitivas menores a las previstas y las incursiones en viajes internacionales del cofundador de Alibaba Group, Jack Ma, siguen encontrándose con medidas drásticas de compensación. En los últimos dos meses, los ingresos publicitarios de las empresas tecnológicas se han visto sometidos a presión, los lanzamientos de nuevos videojuegos y aplicaciones móviles siguen en gran medida congelados, las inversiones de Alibaba en empresas de terceros han recibido un mayor escrutinio y la empresa china de transporte por carretera Didi se ha visto obligada a dejar de cotizar en la bolsa estadounidense. En la actualidad, las grandes empresas tecnológicas chinas siguen en el ojo del huracán.

Las tensiones geopolíticas son otro viento en contra que merece la pena destacar, especialmente en lo que respecta a Estados Unidos. Aunque en los últimos titulares se ha señalado la posibilidad de que la administración estadounidense dirigida por Biden suavice los aranceles a China tras su cumbre con el presidente chino Xi Jinping, esto oculta cuestiones que aún no se han resuelto. Dado que la relación entre Estados Unidos y China sigue siendo muy tensa, es posible que disminuya la confianza de los consumidores y la inversión empresarial en los próximos meses en toda China.

Brotes verdes: ¿qué podría influir en nuestra posición?

Sin embargo, en vista de la drástica baja rentabilidad que hemos observado en China desde el pico del mercado el pasado mes de febrero, hay algunos brotes verdes que compiten por nuestra atención. En primer lugar, al entrar en un año electoral significativo que desemboca en el Congreso Nacional del Partido, esperamos que continúe la política conciliadora. Esto se aplica no solo al Banco Popular de China, que ya se ha embarcado en un ciclo de flexibilización, sino también a la política fiscal. Como la prosperidad común sigue siendo un punto central de la política del presidente Xi, esperamos que la política fiscal conciliadora se acelere en los próximos meses, proporcionando probablemente un impulso significativo a la débil actividad de consumo.

A pesar de la supresión de la actividad de consumo, parece que otras partes de la economía china muestran más resistencia. El confinamiento que el gobierno chino ha puesto en marcha en respuesta al aumento de los casos de COVID-19 aún no han obstaculizado completamente la producción industrial y las exportaciones chinas, que se sitúan en niveles saludables. Además, el índice de directores de compras del sector manufacturero de China se ha recuperado y ha subido por encima de 50, un nivel que suele coincidir con la aceleración del crecimiento del sector manufacturero.

Los múltiplos de la renta variable también parecen insostenibles. En su punto máximo, el 17 de febrero de 2021, la ratio precio/beneficios (PER) registrada del MSCI China Index era de 24,7 veces; se ha desplomado a 14,4 veces (a 10 de enero de 2022).2 Este descenso ha sido liderado por los sectores de la tecnología, los servicios de comunicación y los medios de comunicación. Posiblemente hemos visto lo peor de las restricciones normativas para estos sectores, con muchas multas disciplinarias menores de lo que se temía. Aunque es probable que el enfoque en la prosperidad común imponga una presión estructural a la baja sobre las valoraciones, es muy poco probable que los «gansos de oro de la economía», ya sean nombres como Alibaba, Tencent o Meituan, se vean reprimidos.

Las consecuencias de la asignación multiactivo

Dentro del equipo de investigación de asignación de activos de Franklin Templeton Investment Solutions, actualmente nos encontramos con una perspectiva desfavorable tanto del mercado de renta variable como de la economía china en relación con otras regiones del mundo. Esto ha sido así desde poco después de que los mercados de valores chinos alcanzaran su punto máximo el pasado mes de febrero.

Sin embargo, al iniciar un nuevo año con una cantidad significativa de malas noticias ya descontadas en el mercado de renta variable, el debate en torno a China ha cobrado fuerza. Aunque creemos que todavía es demasiado pronto para volver a sumergirnos en los mercados chinos, podríamos prever una postura más favorable en los próximos meses gracias a la política conciliadora y a una posible tendencia bajista excesiva en el mercado.

¿Cuáles son los riesgos?

Todas las inversiones conllevan riesgos, incluida la posible pérdida de capital. El valor de las inversiones puede tanto subir como bajar y los inversores podrían no recuperar todo el capital invertido. Los precios de las acciones experimentan fluctuaciones, a veces rápidas y drásticas, debido a factores que afectan a empresas concretas, industrias o sectores específicos, o condiciones generales de mercado. Los riesgos especiales están asociados con la inversión en valores extranjeros, incluidos los riesgos asociados con desarrollos políticos y económicos, las prácticas comerciales, la disponibilidad de información, los mercados limitados y las fluctuaciones y políticas del tipo de cambio de moneda. Las inversiones en mercados emergentes entrañan riesgos más altos relacionados con los mismos factores. La inversión en sectores de rápido crecimiento, entre los que se encuentran la tecnología y la atención médica (que históricamente han sido volátiles), podría dar lugar a un aumento en la fluctuación de los precios, especialmente a corto plazo, debido al rápido ritmo de los cambios y el desarrollo de productos, así como a los cambios en la normativa estatal que se aplica a las empresas que ponen de relieve el progreso científico o tecnológico o la aprobación normativa de nuevos fármacos e instrumentos médicos. China puede estar sujeta a unos niveles considerables de inestabilidad económica, política y social. Las inversiones en valores de emisores chinos conllevan riesgos específicos de China, como determinados riesgos jurídicos, normativos, políticos y económicos.

Las empresas y los estudios de casos a los que se hace referencia en este artículo se utilizan únicamente con fines ilustrativos; cualquier inversión podría formar parte o no de una cartera que cuente con el asesoramiento de Franklin Templeton. La información facilitada en este artículo no constituye una recomendación ni un asesoramiento individual de inversión para un valor, estrategia o producto de inversión determinado, ni una evidencia de intención de negociación de ninguna cartera gestionada por Franklin Templeton.

Información legal importante

La finalidad de este material es satisfacer el interés general, por lo que no deberá interpretarse como un asesoramiento de inversión individual ni como una recomendación o invitación para comprar, vender o mantener valor alguno o adoptar cualquier estrategia de inversión. Tampoco constituye asesoramiento jurídico ni tributario. Este material no debe reproducirse, distribuirse ni publicarse sin la autorización previa por escrito de Franklin Templeton.

Las opiniones expresadas son las del gestor de inversiones y los comentarios, las opiniones y los análisis son válidos en el momento de su fecha de publicación y pueden cambiar sin previo aviso. Las suposiciones subyacentes y estas opiniones pueden cambiar en función de las condiciones del mercado o de otro tipo y pueden diferir de las de otros gestores de carteras o de las de la empresa en su conjunto. La información facilitada en este artículo no pretende ser un análisis completo de cada hecho relevante en relación con cualquier país, región o mercado. No hay garantía de que las predicciones, proyecciones o previsiones sobre la economía, el mercado de valores, el mercado de renta fija o las tendencias económicas de los mercados vayan a cumplirse. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y podría no recuperar todo el capital invertido. La rentabilidad pasada no es necesariamente un indicador ni garantía de la rentabilidad futura. Todas las inversiones conllevan riesgos, incluida la posible pérdida de capital.

Los estudios y análisis recogidos en este material han sido adquiridos por Franklin Templeton para sus propios fines y pueden utilizarse en ese sentido y, como tal, usted los recibe de manera casual. Es posible que, en la preparación de este material, se haya utilizado información de fuentes de terceros y que Franklin Templeton (FT) no haya verificado, validado ni auditado dicha información de forma independiente. Aunque la información se haya obtenido de fuentes que Franklin Templeton considera fiables, no pueden ofrecerse garantías de su precisión. Además, dicha información puede estar incompleta o resumida, así como sujeta a cambios en cualquier momento y sin previo aviso. La mención de cualquier valor individual no debe constituir una recomendación para comprar, mantener o vender ningún valor ni interpretarse como tal, y la información proporcionada en relación con dichos valores individuales (si la hubiere) no constituye una base sobre la que tomar ninguna decisión de inversión. FT no asume responsabilidad alguna, sea del tipo que sea, por pérdidas resultantes del uso de esta información y, en su caso, el usuario confiará en los comentarios, las opiniones y los análisis contenidos en el material por su propia cuenta y riesgo.

Los productos, los servicios y la información podrían no estar disponibles en todas las jurisdicciones y son ofrecidos fuera de los Estados Unidos por las filiales de FT o sus distribuidores conforme lo permitan las leyes y los reglamentos locales. Consulte a su propio asesor profesional o su contacto institucional de Franklin Templeton para obtener información adicional sobre la disponibilidad de dichos productos y servicios en su jurisdicción.

Emitido en EE. UU. por Franklin Distributors, LLC, One Franklin Parkway, San Mateo, California 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com. Franklin Distributors, LLC, miembro de la FINRA/SIPC, es el distribuidor principal de los productos registrados en EE. UU. de Franklin Templeton, que no están asegurados por FDIC, podrían perder valor, no cuentan con garantía bancaria y solo están disponibles en las jurisdicciones en las que esté permitida la oferta o solicitud de oferta de dichos productos en virtud de la legislación y la normativa aplicables.

CFA® y Chartered Financial Analyst® son marcas registradas propiedad de CFA Institute.

——————————————————————-

1 Información al 31/12/21. Los índices no están gestionados y no puede invertirse directamente en ellos. Tampoco incluyen comisiones, gastos ni costes de suscripción. MSCI no ofrece garantías ni asumirá responsabilidad alguna con respecto a ningún dato de MSCI reproducido aquí. Queda prohibida la redistribución o el uso ulterior de este documento. Este informe no está avalado ni ha sido elaborado por MSCI. La página www.franklintempletondatasources.com contiene avisos y condiciones importantes de los proveedores de datos.

2 Fuente: Bloomberg. Los índices no están gestionados y no puede invertirse directamente en ellos. La rentabilidad pasada no es un indicador ni una garantía de los resultados futuros.

Español

Español English

English