Questo contenuto è disponibile anche in: Francese

Le economie di tutto il mondo hanno iniziato ad allentare e rimuovere le misure di contenimento a protezione dal COVID-19 e si avviano verso la ripresa della crescita economica. Il team Emerging Markets Equity di Franklin Templeton identifica e analizza tre nuove realtà che caratterizzano oggi i mercati emergenti e che in parte possono aiutare alcuni paesi a superare la crisi.

Il nostro team Emerging Markets Equity ha scoperto che esistono ancora concezioni errate e superate sull’asset class. Crediamo che valga la pena sfatare alcuni di questi miti ed evidenziare le nuove realtà emerse. Questo primo post di una serie composta da tre parti spiega come i miglioramenti politici nei mercati emergenti potrebbero aumentare la resilienza nelle fasi di tensione.

Nuova realtà n. 1: I miglioramenti politici dovrebbero concorrere a una maggiore resilienza nelle fasi di tensione.

Nei decenni passati, molti mercati emergenti presentavano gravi squilibri con l’estero, disavanzi delle partite correnti e pesanti deficit fiscali.

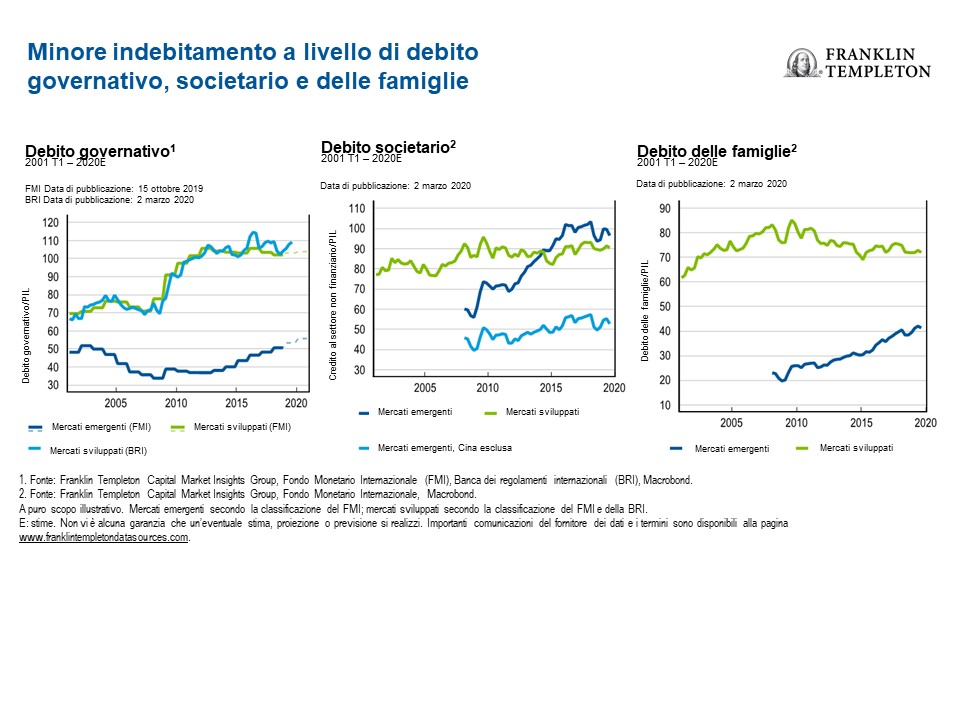

Tuttavia, molti mercati emergenti hanno imparato dalle crisi precedenti a rafforzare e riposizionare le loro economie e sono oggi meno indebitati di quelli sviluppati a livello di debito governativo, societario e delle famiglie. Nei mercati emergenti, il rapporto fra debito e prodotto interno lordo (debito pubblico) si attesta intorno al 50%, ossia la metà circa di quello dei mercati sviluppati.[1] Come mostra il grafico sottostante, nei mercati emergenti è più basso non solo il debito governativo ma anche quello delle famiglie e, se si esclude la Cina, anche quello societario.

Riteniamo che un minore indebitamento economico permetta ai governi, ove necessario, di riuscire più facilmente ad allentare i cordoni della borsa nei periodi di tensione, senza innescare una crisi di bilancio, e alle imprese e famiglie di reggere meglio una recessione economica.

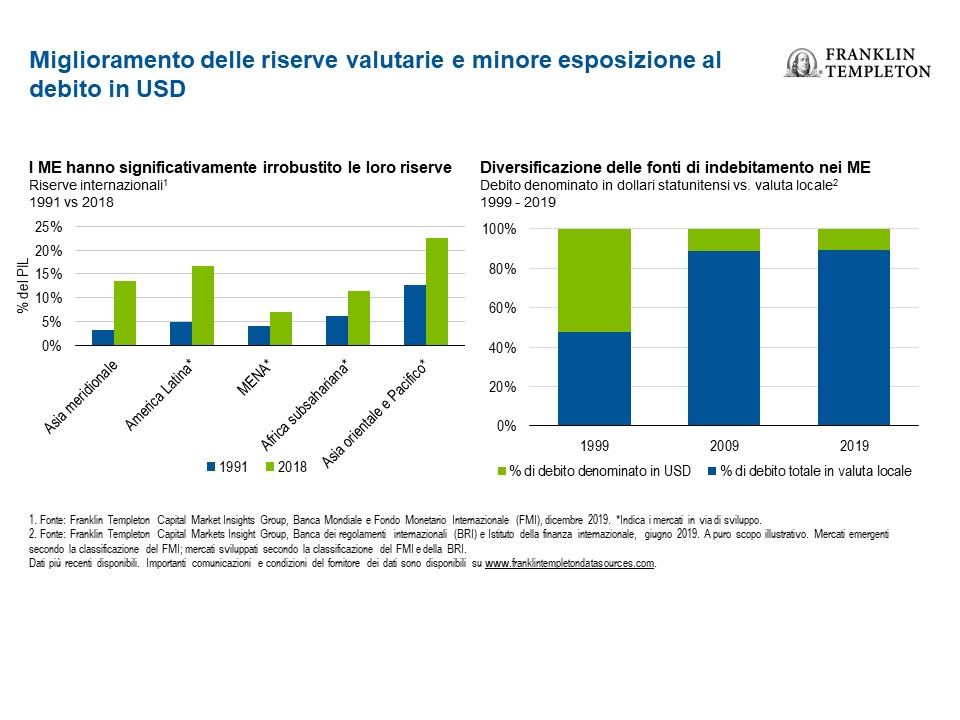

Negli ultimi due decenni abbiamo colto segnali che indicano la capacità delle economie dei mercati emergenti di aumentare le riserve di valuta estera, oltre che di ridurre l’esposizione al debito statunitense. Ne consegue che i mercati emergenti dovrebbero essere vulnerabili nei periodi in cui il dollaro USA si rafforza nei confronti delle valute locali.

I mercati emergenti hanno saputo apportare costanti miglioramenti attraverso una più efficace vigilanza e supervisione del settore bancario. Con il sopravvenire del COVID-19, gli elevati livelli di vigilanza, regolamentazione e capitalizzazione dovrebbbero consentire alle banche di quasi tutti i mercati emergenti di non soccombere alla crisi. A nostro parere, solo un elevato grado di sofferenza economica potrebbe intaccare i bilanci delle banche.

Misurare la resilienza

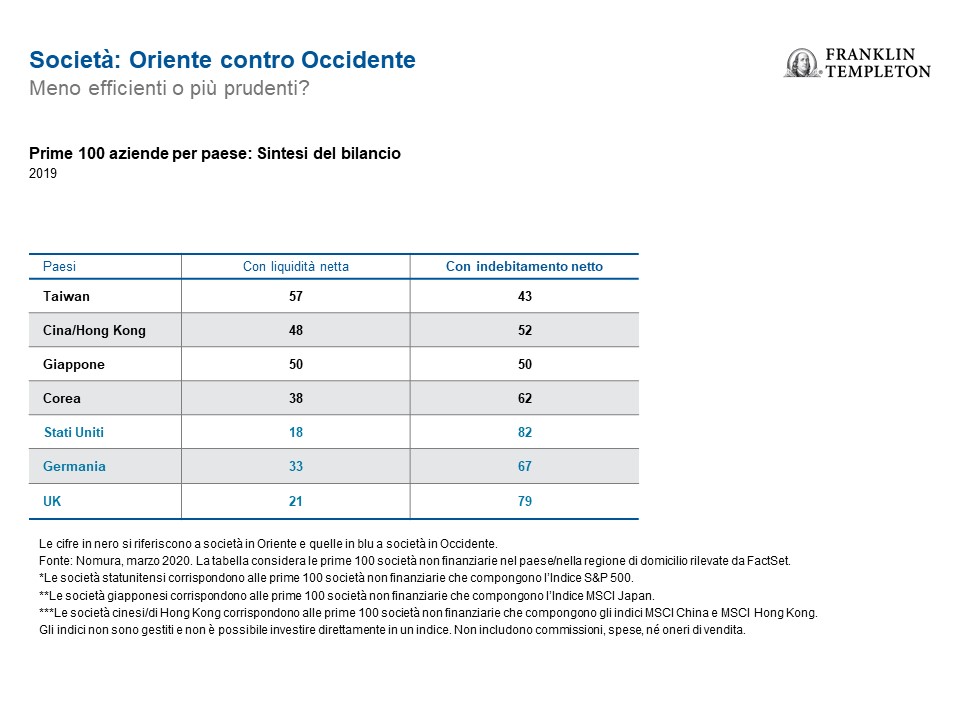

L’analisi dei bilanci aziendali può aiutare a identificare le società che sapranno reggere a questa crisi — e i possibili vincitori da un punto di vista degli investimenti. Il grafico sottostante evidenzia come le società di una parte dei mercati emergenti detengano più liquidità e meno debiti rispetto alle aziende in Germania, negli Stati Uniti o nel Regno Unito.

“L’ingente liquidità accumulata da alcune società potrebbe rivelarsi una riserva vitale per affrontare l’austerità economica. Le società prive di tali riserve in Asia, negli Stati Uniti o nel Regno Unito potrebbero invece risentirne.” – Andrew Ness, Franklin Templeton Emerging Markets Equity, 18 maggio 2020.

L’epidemia di coronavirus ha messo alla prova la tenuta dei mercati emergenti, ma pensiamo che alcuni cambiamenti avvenuti nel corso degli ultimi decenni dovrebbero aiutare queste economie a superare la pandemia del COVID-19. A nostro parere, livelli di indebitamento più bassi, maggiori riserve valutarie, migliori sistemi bancari e bilanci aziendali più solidi ci indicano che i mercati emergenti hanno compiuto molti passi avanti rispetto ai tempi passati.

Informazioni legali importanti

Il presente materiale è d’interesse puramente generale e non deve essere interpretato come una consulenza d’investimento personale o una raccomandazione o sollecitazione di acquisto, vendita o detenzione di un titolo o adozione di una strategia d’investimento. Non costituisce una consulenza legale o fiscale. Le opinioni espresse sono del gestore degli investimenti e i commenti, le opinioni e le analisi si intendono rese alla data di pubblicazione e sono soggette a modifiche senza preavviso. Le informazioni fornite in questo materiale non intendono costituire un’analisi completa di ogni fatto sostanziale concernente qualsiasi paese, regione o mercato.

Società e case study citati in questo numero sono utilizzati a scopo puramente illustrativo; al momento non sono necessariamente detenuti investimenti da alcun portafoglio cui Franklin Templeton fornisce consulenza. Le opinioni espresse intendono unicamente fornire informazioni sul modo in cui i titoli sono analizzati. Le informazioni fornite non costituiscono una raccomandazione o una consulenza finanziaria individuale per un titolo, una strategia o un prodotto d’investimento particolare e non costituiscono un’indicazione delle intenzioni di negoziazione di alcun portafoglio gestito da Franklin Templeton. La presente descrizione non costituisce un’analisi completa di tutti i fatti rilevanti relativi a un settore, un titolo o un investimento e non deve essere considerata come una raccomandazione d’investimento.

Nella realizzazione del presente materiale, possono essere stati utilizzati dati provenienti da fonti terze che Franklin Templeton (“FT”) non ha verificato, convalidato o certificato in modo indipendente. FT non si assume alcuna responsabilità in ordine a perdite derivanti dall’uso di queste informazioni e la considerazione dei commenti, delle opinioni e delle analisi in questo materiale è a sola discrezione dell’utente.

Prodotti, servizi e informazioni potrebbero non essere disponibili in tutte le giurisdizioni e sono offerti da società affiliate di FT e/o dai rispettivi distributori come consentito dalle leggi e normative locali. Si invita a rivolgersi al proprio consulente professionale per ulteriori informazioni sulla disponibilità di prodotti e servizi nella propria giurisdizione.

Pubblicato da Franklin Templeton International Services S.à r.l. Succursale Italiana – Corso Italia, 1 – 20122 Milano – Tel: +39 0285459 1- Fax: +39 0285459 222

Quali sono i rischi?

Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale. I prezzi delle azioni subiscono rialzi e ribassi, talvolta estremamente rapidi e marcati, a causa di fattori che riguardano singole società, particolari industrie o settori o condizioni di mercato generali. Gli investimenti esteri comportano rischi particolari quali fluttuazioni dei cambi, instabilità economica e sviluppi politici. Gli investimenti nei mercati emergenti implicano rischi più accentuati connessi con gli stessi fattori, oltre a quelli associati alle minori dimensioni dei mercati in questione, ai volumi inferiori di liquidità.

[1] Franklin Templeton Capital Market Insights Group, Fondo Monetario Internazionale, Macrobond, marzo 2020.

Italiano

Italiano Français

Français