Pandemia koronawirusa ma niekorzystny wpływ na bieżącą sytuację brazylijskich banków, ale czy perspektywy są wyłącznie ponure? Gustavo Stenzel z zespołu Franklin Templeton Emerging Markets Equity tłumaczy dlaczego niektóre banki mogą wyjść z pandemii silniejsze w porównaniu z nową grupą konkurentów koncentrujących się na technologiach finansowych.

Akcje banków na całym świecie radzą sobie słabo w warunkach załamania gospodarczego wywołanego przez pandemię koronawirusa COVID-19. Oczekiwania słabszego wzrostu akcji kredytowej, spadku marż i wzrostu wolumenu niespłacanych terminowo kredytów niekorzystnie odbijają się na krótkoterminowych prognozach zysków. Ponadto władze wielu krajów wezwały banki do wsparcia kredytobiorców poprzez wprowadzenie moratorium na spłatę kredytów, tj. wstrzymanie pobierania rat, a także innego rodzaju formy pomocy. Co zrozumiałe, w tym okresie kondycja banków jest analizowana ze szczególną uwagą.

Kursy akcji brazylijskich banków również zanotowały mocną korektę. Pandemia bez wątpienia odbije się na ich działalności i wynikach w krótkiej perspektywie. Uważamy jednak, że wyprzedaż akcji banków poszła zbyt daleko, a systemowy kryzys bankowy w Brazylii jest, w naszej ocenie, mało prawdopodobny. Sądzimy, że wybrane brazylijskie banki o mocnych fundamentach powinny wyjść z kryzysu obronną ręką i radzić sobie lepiej niż niesprawdzeni konkurenci działający w obszarze technologii finansowych, którzy mogą mieć trudności z utrzymaniem się na powierzchni.

Brazylijskie banki były generalnie w dobrej kondycji przed pandemią

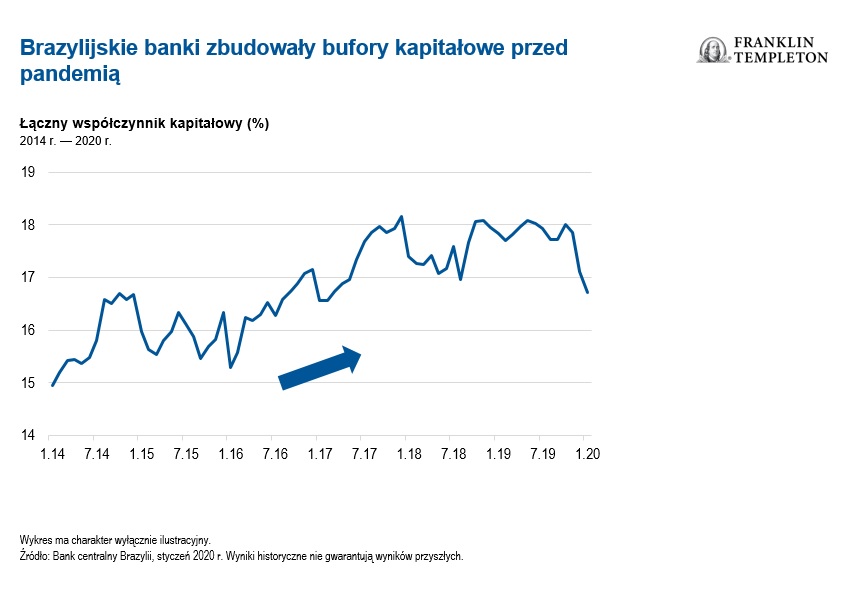

Na początku tego trudnego okresu brazylijskie banki były generalnie lepiej dokapitalizowane niż podczas ostatniego kryzysu, z jakim mierzył się ten kraj. Recesja w krajowej gospodarce, która miała miejsce 5-6 lat temu, zmusiła banki do obniżenia poziomów ryzyka w swoich bilansach. Przedsiębiorcy i konsumenci także unikali nadmiernego zadłużenia w obliczu słabej dynamiki gospodarczej. Zważywszy na te wcześniejsze zmiany, sądzimy, że brazylijskie banki generalnie mają dostatecznie dobrą kondycję, by przetrwać okres bieżącej niepewności.

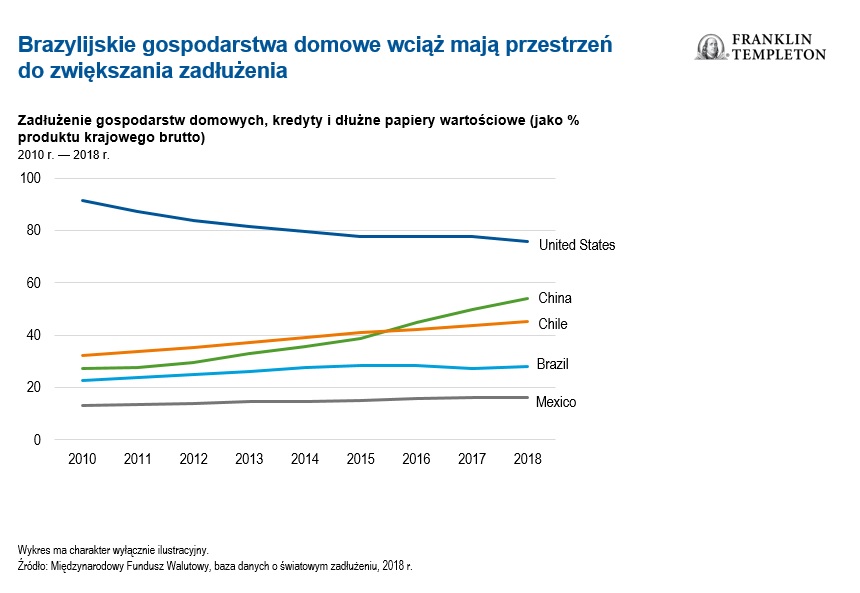

Ryzyko zaburzenia dotychczasowej równowagi rynkowej przez nowych graczy spod znaku technologii finansowych osłabiało entuzjazm inwestorów w stosunku do brazylijskich banków przed pandemią. Hojne finansowanie przez zainteresowanych technologiami inwestorów położyło grunt pod boom na brazylijskim rynku technologii finansowych i umożliwiło wielu start-upom konkurowanie o użytkowników zerowymi lub bardzo niskimi opłatami. Regulatorzy również obniżyli bariery dla spółek z branży technologii finansowych na drodze do konkurowania z działającymi już na rynku bankami. Wśród prominentnych nowych graczy jest Nubank — bank internetowy, który wzbudził rynkowe zainteresowanie swoją ofertą opartej na aplikacji karty kredytowej o niskim oprocentowaniu i zerowych opłatach rocznych; inną godną uwagi spółką jest XP — internetowy dom maklerski. Konkurencja w niektórych niszach rynkowych będzie nadal zaostrzona, ale sądzimy, że na rynku jest dużo miejsca do wzrostu dla wszystkich. Kluczowe sektory wciąż są niezwykle słabo spenetrowane; przykładowo, wartość kredytów hipotecznych sięga zaledwie 9% produktu krajowego brutto, w porównaniu z ponad 70% w Stanach Zjednoczonych czy Wielkiej Brytanii. Najważniejsze atuty dużych banków to mocne bilanse, których możliwości można zwiększyć lewarowaniem, a także zaufanie klientów. Choć nowi gracze liczą na inicjatywę zmierzającą do otwarcia systemu bankowego i zapewnienia dostępu do danych kredytowych klientów, zaufanie wciąż będzie ważnym czynnikiem. Przykładem tego znaczenia jest przyspieszenie wzrostu spółki XP po zaangażowaniu Itau jako jednego z głównych akcjonariuszy.

Wstrząsy na rynku bankowym

Pandemia koronawirusa COVID-19 odsiała jednak sporą część konkurencji skoncentrowanej na technologiach finansowych. Dynamika finansowania na całym świecie spadła wraz z większą skłonnością inwestorów do gromadzenia gotówki. W obecnych warunkach dostrzegamy mało stabilną kondycję wielu graczy z branży technologii finansowych, których zasoby środków pieniężnych szybko się kurczą bez przychodów z tytułu opłat za usługi i którzy mają słabe segmenty związane z lokatami oraz niską kapitalizację. Niszowe spółki z branży technologii finansowych, które próbują przeobrażać się w pełnowymiarowe banki, także mogą napotkać na tej drodze poważne przeszkody — skala działalności ma duże znaczenie w brazylijskim sektorze bankowym, podlegającym restrykcyjnym regulacjom i obciążeniom podatkowym.

Z drugiej strony przewidujemy, że wiodące na rynku banki z solidną bazą lokat i dużymi zasobami kapitału przetrwają ten trudny okres, podobnie jak przetrwały poprzednie kryzysy. Uznane banki z segmentu bankowości detalicznej, które generują regularne przychody z opłat pobieranych od swoich klientów, w szczególności skorzystają na trwałych relacjach z klientami i portfelach lokat.

Przykładowo, inwestycje Itaú Unibanco w cyfryzację pozwoliły bankowi skutecznie dostosować się do nowej rzeczywistości, gdy pandemia zakłóciła działalność tradycyjnych placówek.

Przyspieszenie penetracji rynku bankowego

Efektem ubocznym pandemii może być także przyspieszenie penetracji rynku bankowego w Brazylii. Wypłaty świadczeń pomocowych przez rząd za pośrednictwem banków skłoniły wielu obywateli, którzy wcześniej nie korzystali z usług bankowych, do otwarcia rachunków. Ta grupa nowych klientów powinna wygenerować w przyszłości falę dodatkowego popytu na usługi finansowe.

Przewidujemy, że gdy pandemia ustąpi, wysokiej jakości banki powrócą na ścieżkę sekularnego wzrostu. Penetracja rynku kredytowego jest w Brazylii znacznie mniejsza niż na innych rynkach, co sygnalizuje przestrzeń do wzrostu w kolejnych latach. Ponadto brazylijski bank centralny obciął bazowe stopy procentowe do rekordowo niskiego poziomu, co obniża koszty renegocjacji i restrukturyzacji kredytów oraz może okazać się katalizatorem długofalowego wzrostu rynku kredytowego.

Nasze długoterminowe prognozy dla wybranych brazylijskich banków o mocnych fundamentach, coraz lepszej pozycji konkurencyjnej i potencjale do korzystania na strukturalnych czynnikach wzrostu, wciąż są optymistyczne. W tym kontekście dostrzegamy atrakcyjnie wyceniane papiery i zamierzamy stale uważnie obserwować rozwój wydarzeń.

Dowiedz się więcej z wiadomości przesyłanych przez Franklin Templeton bezpośrednio na Twój adres e-mail i subskrybuj blog pt. „Inwestowanie na rynkach wschodzących”.

Aby mieć szybki dostęp do krótkich bieżących informacji inwestycyjnych, znajdź nas na Twitterze: @FTI_emerging oraz na portalu LinkedIn.

Informacja natury prawnej

Niniejszy materiał ma charakter ogólny, a zawarte w nim treści nie powinny być traktowane jako indywidualne porady lub rekomendacje inwestycyjne dotyczące kupna, sprzedaży lub utrzymania jakichkolwiek inwestycji lub przyjęcia jakiejkolwiek strategii inwestycyjnej. Informacje zawarte w niniejszym materiale nie mają charakteru porad prawnych ani podatkowych. Poglądy wyrażone w niniejszym materiale odzwierciedlają punkt widzenia zarządzającego inwestycjami, a wszelkie komentarze, opinie i analizy są w pełni aktualne wyłącznie w dniu ich publikacji i mogą ulec zmianie bez odrębnego powiadomienia. Informacje zawarte w niniejszym materiale nie stanowią kompletnej analizy wszystkich istotnych faktów dotyczących jakiegokolwiek kraju, regionu czy rynku.

Spółki i analizy przypadków przedstawione w niniejszym dokumencie mają charakter wyłącznie ilustracyjny, a przedstawione inwestycje mogą, lecz nie muszą być aktualnie częścią jakiegokolwiek portfela zarządzanego przez Franklin Templeton. Opinie są przedstawione wyłącznie w celu zilustrowania sposobu, w jaki analizowane są papiery wartościowe. Przedstawione informacje nie stanowią rekomendacji ani indywidualnych porad inwestycyjnych dotyczących jakichkolwiek papierów wartościowych, strategii lub produktów inwestycyjnych ani nie odzwierciedlają planów ani zamiarów dotyczących jakiegokolwiek portfela zarządzanego przez Franklin Templeton. Przedstawiony opis nie stanowi kompletnej analizy wszystkich istotnych faktów dotyczących branży, danego rodzaju papieru wartościowych czy inwestycji i nie powinien być traktowany jako rekomendacja inwestycyjna.

Dane pochodzące z zewnętrznych źródeł mogły zostać wykorzystane na potrzeby opracowania niniejszego materiału. Takie dane nie zostały odrębnie zweryfikowane, potwierdzone ani poddane kontroli przez Franklin Templeton („FT”). FT nie ponosi żadnej odpowiedzialności za jakiekolwiek straty wynikające z wykorzystania jakichkolwiek informacji zawartych w niniejszym materiale; inwestor może opierać swoje decyzje na przedstawionych tutaj opiniach lub wynikach analiz wyłącznie na własne ryzyko.

Produkty, usługi i informacje mogą nie być dostępne pod niektórymi jurysdykcjami i są oferowane poza Stanami Zjednoczonymi przez inne podmioty powiązane z FT i/lub przez dystrybutorów, w zależności od lokalnie obowiązujących przepisów. Aby dowiedzieć się, czy dane produkty i usługi są dostępne pod określoną jurysdykcją, należy skonsultować się z profesjonalnym doradcą finansowym lub osobą kontaktową dla klientów instytucjonalnych we Franklin Templeton.

Wydane w Stanach Zjednoczonych przez Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, California 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com — Franklin Templeton Distributors, Inc. jest głównym dystrybutorem zarejestrowanych w Stanach Zjednoczonych produktów Franklin Templeton, które nie mają ubezpieczenia FDIC, mogą tracić na wartości i nie mają gwarancji bankowej oraz które są dostępne wyłącznie pod jurysdykcjami dopuszczającymi, na mocy obowiązującego prawa i przepisów, oferowanie takich produktów lub składanie zapytań ofertowych dotyczących takich produktów.

Jakie jest ryzyko?

Wszelkie inwestycje wiążą się z ryzykiem, włącznie z ryzykiem utraty zainwestowanego kapitału. Ceny akcji podlegają wahaniom (często nagłym i gwałtownym) wywoływanym przez czynniki dotyczące poszczególnych spółek, branż czy sektorów lub ogólne warunki panujące na rynkach. Inwestowanie w instrumenty zagraniczne wiąże się ze szczególnym ryzykiem, m.in. dotyczącym wahań kursów wymiany, niestabilności gospodarczej czy zmian na arenie politycznej. Inwestycje na rynkach wschodzących, do których należą także nowe rynki wschodzące, obarczone są większym ryzykiem wynikającym z powyższych czynników, oprócz typowych dla nich ryzyk związanych z względnie niewielkimi rozmiarami, mniejszą płynnością i brakiem odpowiednich ram prawnych, politycznych, biznesowych i społecznych dla rynków papierów wartościowych. Ponieważ wspomniane ramy prawne, polityczne, biznesowe i społeczne są zwykle jeszcze słabiej rozwinięte na nowych rynkach wschodzących, a występują także rozmaite inne czynniki, takie jak podwyższony potencjał skrajnych wahań kursów, braku płynności, barier ograniczających transakcje oraz mechanizmów kontroli giełd, ryzyka związane z rynkami wschodzącymi są nasilone w przypadku nowych rynków wschodzących. Ceny akcji podlegają wahaniom (często nagłym i gwałtownym) wywoływanym przez czynniki dotyczące poszczególnych spółek, branż czy sektorów lub ogólne warunki panujące na rynkach.