Podczas gdy pandemia koronawirusa COVID-19 wciąż tłumi światowy wzrost gospodarczy, nowe regionalne partnerstwo 15 państw z regionu Azji i Pacyfiku ma pomóc w pobudzeniu tego wzrostu. Andrew Ness, zarządzający portfelami inwestycyjnymi z zespołu Franklin Templeton Emerging Markets Equity, uważa, że regionalne kompleksowe partnerstwo gospodarcze RCEP (od ang. Regional Comprehensive Economic Partnership) to inicjatywa kontrastująca z ostatnimi trendami związanymi z deglobalizacją i przedstawia swój punkt widzenia na znaczenie tego partnerstwa dla światowej gospodarki i inwestorów.

Andrew Ness

Zarządzający portfelami inwestycyjnymi, Franklin Templeton Emerging Markets Equity

Od kilku lat obserwujemy trend związany z ogólną deglobalizacją. Czym jednak jest deglobalizacja? Czy jest to sprowadzanie segmentów przedsiębiorstw o strategicznym znaczeniu z powrotem na rynki krajowe? Czy chodzi o zmniejszanie zależności od zagranicznych łańcuchów dostaw i budowanie lub wspieranie dużych krajowych przedsiębiorstw? A może proces ten przyniesie światu większe szkody, prowadząc do zrywania międzynarodowych umów handlowych i rozwiązywania nadzorujących te umowy organizacji, a w konsekwencji także do wojen handlowych i sporów na całym świecie oraz zamykania rynków międzynarodowych?

Jak dotąd nie ma zbyt wielu sygnałów zapowiadających ten drugi scenariusz. Świat wciąż jest zintegrowany pod względem gospodarczym, a wymiana handlowa nieprzerwanie trwa.

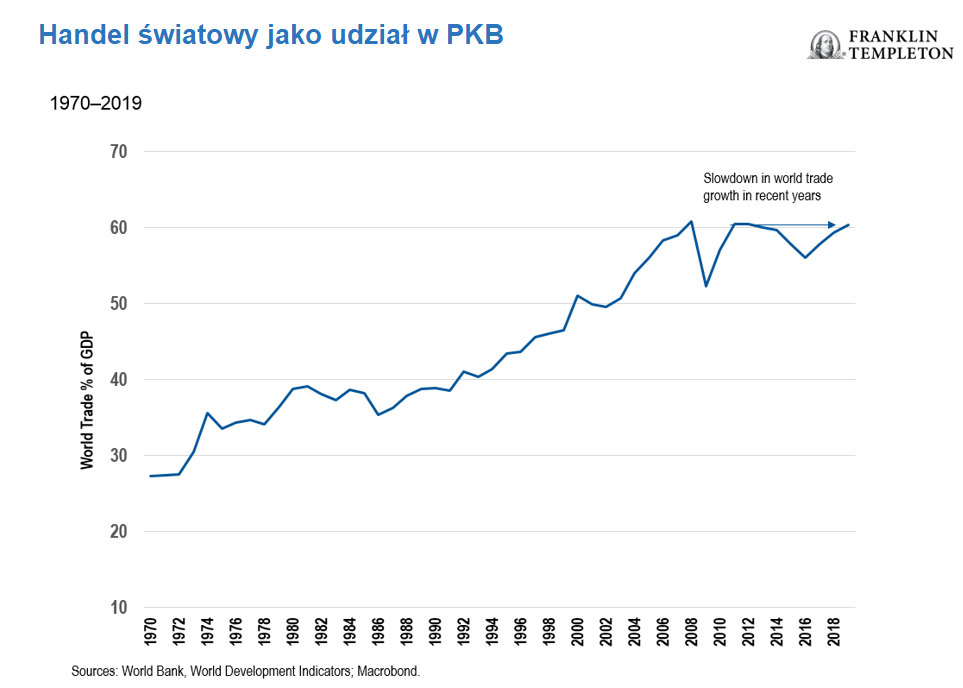

Możemy jednak wskazać szereg dowodów potwierdzających trwającą od kilku lat deglobalizację w łagodniejszej formie. Wprawdzie trudno jednoznacznie wskazać pierwotną przyczynę tego procesu, ale istotny jest w tym kontekście cały szereg różnych czynników. Ogólnoświatowe spowolnienie gospodarcze, zbyt złożone łańcuchy dostaw oraz presja na przedsiębiorstwa zmuszająca do zapewnienia stabilności łańcuchów dostaw stymulują deglobalizację. Należy zaznaczyć, że linia tego trendu jest w ostatnim czasie generalnie płaska i nie rośnie, co widać na poniższym wykresie.

Fala nacjonalizmu i populizmu na całym świecie oraz strach przed dalszymi zaburzeniami łańcuchów dostaw pod wpływem kryzysów wywołanych przez wydarzenia polityczne i czynniki o charakterze naturalnym dodatkowo przyspieszają ten trend.

Trudno, według nas, zaprzeczyć korzyściom płynącym z globalnej wymiany handlowej na przestrzeni dekad i to nie tylko z punktu widzenia dostępu konsumentów do nowych, często egzotycznych towarów i nowych rynków otwierających się przed producentami. Handel napędza innowacje, tworzy miejsca pracy i zwiększa produkt krajowy brutto (PKB) w gospodarkach rozwiniętych i wschodzących, co przekłada się na wyższy standard życia.

Korea Południowa: Przykład podejścia skoncentrowanego na globalizacji

Korea Południowa, jeden z członków partnerstwa RCEP, to dobry przykład podejścia do handlu skoncentrowanego na globalizacji. Zamiast skupiać się na rynku krajowym, Korea konsekwentnie otwiera swój rynek dla handlu międzynarodowego, podpisując duże dwustronne porozumienia o swobodzie wymiany handlowej. W 1960 r. był to jeden z najbiedniejszych krajów na świecie pod względem PKB per capita, natomiast do 2004 r. PKB Korei Południowej przewyższył 1 bln dolarów, a dziś sięga ponad 2 bln USD.[1] Obecnie kraj ten zajmuje piąte miejsce wśród największych eksporterów na świecie i sprzedaje na rynki zagraniczne towary, takie jak półprzewodniki, urządzenia elektroniczne, okręty, odzież, samochody i części samochodowe, stal, itd., o łącznej wartości 577 mld USD.[2] Od czasu azjatyckiego kryzysu finansowego z lat 1997-1998, Korea Południowa podpisała 16 umów o wolnym handlu obejmujących 58 krajów.[3]

Nowy pakt handlowy mający pobudzić globalną wymianę handlową

Podczas gdy niektóre kraje wycofują się z globalizacji, nie wszystkie są skłonne do zaburzania dotychczasowych stosunków handlowych. Władze wielu krajów wręcz nadal dążą do odnawiania porozumień handlowych i pogłębiania integracji z innymi państwami oraz dostrzegają korzyści płynące ze swobodnej wymiany handlowej i potrzebę funkcjonowania opartych na określonych regułach organizacji nadzorujących realizację umów handlowych. Na całym świecie można znaleźć liczne pozytywne przykłady korzyści płynących z wymiany handlowej, która dla zaangażowanych krajów oznacza wzrost bogactwa i większe możliwości.

15 listopada, Chiny, Japonia, Korea Południowa, Australia, Nowa Zelandia i 10 państw członkowskich Stowarzyszenia Narodów Azji Południowo-Wschodniej (ASEAN) podpisało porozumienie o regionalnym kompleksowym partnerstwie gospodarczym RCEP (od ang. Regional Comprehensive Economic Partnership), nazywanym przez niektórych „największą strefą wolnego handlu na świecie”.

RCEP tworzy duży regionalny blok handlowy, obejmujący ok. 30% światowej populacji i generujący ok. 30% światowego PKB.

Podczas gdy Chiny są zaangażowane w cały szereg dwustronnych porozumień handlowych, RCEP to dla nich pierwszy wielostronny pakt handlowy w regionie. Znacząca jest nieobecność Indii (pomimo ich udziału w negocjacjach), rzekomo związana z problematyczną kwestią importu z Chin. Indie mogą dołączyć do porozumienia w terminie późniejszym.

Stany Zjednoczone również nie należą do RCEP, ale prowadzą rozmowy w sprawie dołączenia do rozszerzonego Partnerstwa Transpacyficznego (TPP, od ang. Trans-Pacific Partnership) — prekursora Kompleksowego Partnerstwa Transpacyficznego (CTTP, od ang. Comprehensive Trans-Pacific Partnership) — obejmujące również kraje z obydwu Ameryk. Administracja prezydenta Donalda Trumpa wycofała się z tych rozmów, odchodząc od globalnych porozumień handlowych w kierunku bardziej jednostronnego podejścia, które znalazło odzwierciedlenie w wizji nazywanej „America First”. Czas pokaże w jaki sposób rozwijane będą stosunki handlowe Stanów Zjednoczonych przez nową administrację Bidena, ale możemy spodziewać się powrotu do rozmów, ponieważ Biden postrzegany jest jako globalista.

RCEP, jako porozumienie o węższym zakresie niż CTTP, przewiduje „reguły związane z pochodzeniem towarów”, zgodnie z którymi poszczególne kraje korzystałyby na pozyskiwaniu komponentów do produkcji złożonych wyrobów z innych państw należących do partnerstwa. Państwa członkowskie planują obniżyć cła 90% produktów do zera na przestrzeni najbliższej dekady, z myślą o stymulacji wymiany handlowej w obrębie partnerstwa. Oprócz planowanych cięć ceł, uważnie obserwujemy także sytuację w obszarze barier pozataryfowych. Słabiej rozwinięte państwa należące do stowarzyszenia ASEAM mogą notować wzrost importu i spadek eksportu w następstwie utworzenia partnerstwa RCEP, ponieważ trudno im będzie konkurować zdolnością produkcyjną i/lub wiedzą z większymi krajami, takimi jak Chiny.

Zmieniające się stosunki handlowe

Optymistycznie przewidujemy, że konsekwencje polityczne wyborów prezydenckich w Stanach Zjednoczonych (przy założeniu, że prezydentem zostanie Biden) mogą okazać się korzystne dla stosunków handlowych. Relacje między Stanami Zjednoczonymi a Chinami najprawdopodobniej wciąż będą napięte, jednak możemy spodziewać się kompleksowej rewizji amerykańskiej polityki wobec Chin oraz porozumień handlowych ogółem. Sądzimy, że taka zmiana zostałaby bardzo dobrze przyjęta przez rynki. Najbliższy rok mógłby okazać się okresem wznowienia rozmów, które mogłyby zaowocować zawarciem nowych porozumień handlowych pod koniec roku lub na początku 2022 r. lub powrotem do umów, od których odszedł Trump.

Jako inwestorzy nie poświęcamy jednak zbyt dużo czasu na rozważanie tych egzystencjalnych kwestii. Koncentrujemy się na czynnikach dotyczących poszczególnych spółek, wykorzystując potencjał sieci naszych globalnych analityków do możliwie najlepszego zrozumienia ich modeli biznesowych oraz sposobu przygotowania na ryzyko i możliwości pojawiające się wraz ze zmianami na świecie.

Partnerstwo RCEP to ciekawa inicjatywa, która wprawdzie może pobudzić wzrost gospodarczy w niektórych krajach odrabiających straty po pandemii COVID-19, ale nie ma istotnego wpływu na nasze podejście do możliwości inwestycyjnych.

Informacja natury prawnej

Niniejszy materiał ma charakter ogólny, a zawarte w nim treści nie powinny być traktowane jako indywidualne porady lub rekomendacje inwestycyjne dotyczące kupna, sprzedaży lub utrzymania jakichkolwiek inwestycji lub przyjęcia jakiejkolwiek strategii inwestycyjnej. Informacje zawarte w niniejszym materiale nie mają charakteru porad prawnych ani podatkowych.

Poglądy wyrażone w niniejszym materiale odzwierciedlają punkt widzenia zarządzającego inwestycjami, a wszelkie komentarze, opinie i analizy są w pełni aktualne wyłącznie w dniu ich publikacji (lub w niektórych przypadkach w innym wskazanym dniu) i mogą ulec zmianie bez odrębnego powiadomienia. Informacje zawarte w niniejszym materiale nie stanowią kompletnej analizy wszystkich istotnych faktów dotyczących jakiegokolwiek kraju, regionu czy rynku.

Dane pochodzące z zewnętrznych źródeł mogły zostać wykorzystane na potrzeby opracowania niniejszego materiału. Takie dane nie zostały odrębnie zweryfikowane, potwierdzone ani poddane kontroli przez Franklin Templeton („FT”). FT nie ponosi żadnej odpowiedzialności za jakiekolwiek straty wynikające z wykorzystania jakichkolwiek informacji zawartych w niniejszym materiale; inwestor może opierać swoje decyzje na przedstawionych tutaj opiniach lub wynikach analiz wyłącznie na własne ryzyko.

Produkty, usługi i informacje mogą nie być dostępne pod niektórymi jurysdykcjami i są oferowane poza Stanami Zjednoczonymi przez inne podmioty powiązane z FT i/lub przez dystrybutorów, w zależności od lokalnie obowiązujących przepisów. Aby dowiedzieć się, czy dane produkty i usługi są dostępne pod określoną jurysdykcją, należy skonsultować się z profesjonalnym doradcą finansowym lub osobą kontaktową dla klientów instytucjonalnych we Franklin Templeton.

Wydane w Stanach Zjednoczonych przez Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, California 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com — Franklin Templeton Distributors, Inc. jest głównym dystrybutorem zarejestrowanych w Stanach Zjednoczonych produktów Franklin Templeton Investments, które nie mają ubezpieczenia FDIC, mogą tracić na wartości i nie mają gwarancji bankowej oraz które są dostępne wyłącznie pod jurysdykcjami dopuszczającymi, na mocy obowiązującego prawa i przepisów, oferowanie takich produktów lub składanie zapytań ofertowych dotyczących takich produktów.

Jakie jest ryzyko?

Wszelkie inwestycje wiążą się z ryzykiem, włącznie z ryzykiem utraty zainwestowanego kapitału. Ceny akcji podlegają wahaniom (często nagłym i gwałtownym) wywoływanym przez czynniki dotyczące poszczególnych spółek, branż czy sektorów lub ogólne warunki panujące na rynkach. Inwestycje w szybko rozwijające się branże, takie jak sektor technologii (który w przeszłości wyróżniał się sporą zmiennością) mogą wykazywać nasilone wahania cen (szczególnie w krótkiej perspektywie), w związku z błyskawicznymi procesami zmian i rozwoju produktów, a także zmianami regulacji rządowych dotyczących spółek bazujących na rozwoju naukowym lub technologicznym. Wycena papierów wartościowych selekcjonowanych według kryterium ukrytej wartości może nie rosnąć tak bardzo, jak oczekujemy, lub może wręcz spadać. Inwestowanie w instrumenty zagraniczne wiąże się ze szczególnym ryzykiem, np. dotyczącym wahań kursów wymiany walut, niestabilności gospodarczej czy zmian na arenie politycznej. Inwestycje na rynkach wschodzących obarczone są większym ryzykiem wynikającym z powyższych czynników, oprócz typowych dla nich ryzyk związanych z względnie niewielkimi rozmiarami, mniejszą płynnością i brakiem odpowiednich ram prawnych, politycznych, biznesowych i społecznych dla rynków akcji. Akcje mniejszych spółek charakteryzują się generalnie większą zmiennością wyceny niż papiery dużych przedsiębiorstw, szczególnie w krótkiej perspektywie.

W zależności od tymczasowej koncentracji strategii na wybranych krajach, regionach, branżach, sektorach czy typach inwestycji, strategia może być narażona na wyższe ryzyko niekorzystnych wydarzeń w obszarze koncentracji strategii w porównaniu ze strategią utrzymującą ekspozycję na szersze spektrum krajów, regionów, branż, sektorów czy typów inwestycji. Chiny mogą podlegać znaczącemu ryzyku niestabilnej sytuacji gospodarczej, politycznej i społecznej. Inwestowanie w papiery wartościowe emitentów z Chin wiąże się z typowym dla Chin ryzykiem, w tym ryzykiem związanym z czynnikami prawnymi, regulacyjnymi, politycznymi i gospodarczymi.

Spółki i/albo analizy przypadków, o których mowa w niniejszym dokumencie mają charakter wyłącznie ilustracyjny, a przedstawione inwestycje mogą, lecz nie muszą być aktualnie częścią jakiegokolwiek portfela zarządzanego przez Franklin Templeton. Przedstawione informacje nie stanowią rekomendacji ani indywidualnych porad inwestycyjnych dotyczących jakichkolwiek papierów wartościowych, strategii lub produktów inwestycyjnych ani nie odzwierciedlają planów ani zamiarów dotyczących jakiegokolwiek portfela zarządzanego przez Franklin Templeton.

Dywersyfikacja nie jest gwarancją zysków ani nie eliminuje ryzyka strat.

[1] Źródło: CIA World Factbook.

[2] Ibid, dane na 2017 r.

[3] Ibid.