Wśród wielu inwestorów pokutują błędne przekonania na temat rosyjskiej gospodarki i spółek działających na rosyjskim rynku. Nicole Vettise, zarządzająca portfelami instytucjonalnymi akcji spółek z rynków wschodzących, uważa, że gospodarka Rosji oferuje inwestorom dostęp do starych i nowych sektorów, co wiąże się z atrakcyjnymi możliwościami inwestycyjnymi.

Nicole Vettise

Starszy wiceprezes, zarządzający portfelami klientów instytucjonalnych

Franklin Templeton Emerging Markets Equity

Dwugłowy orzeł w rosyjskim godle patrzący jednocześnie na wschód i na zachód symbolizuje położenie geograficzne Rosji, jednak obecnie można go także interpretować jako symbol ciągłej dominacji Rosji w starym systemie gospodarczym i prężnej aktywności w nowej gospodarce.

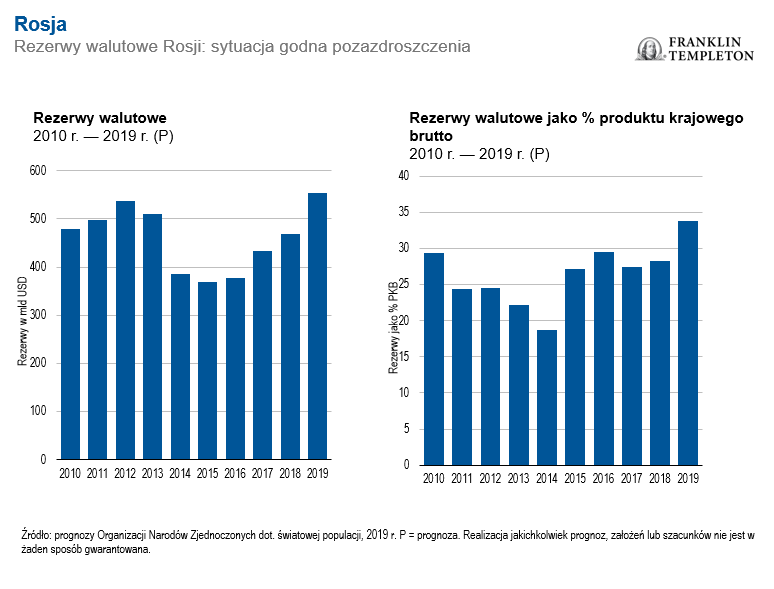

Uważamy, że Rosja znajduje się w godnym pozazdroszczenia położeniu pod względem całego szeregu czynników fundamentalnych, takich jak bardzo niskie zadłużenie budżetowe, nadwyżka na rachunku obrotów bieżących czy spore rezerwy walutowe o wartości sięgającej 570 mld USD, odpowiadającej 33% rosyjskiego produktu krajowego brutto (PKB).[1]

Należący do „starej gospodarki” sektor naftowy stanowi dla Rosji główne źródło utrzymania, generując 35% PKB i 70% eksportu. To dobrze zatem, że Rosja ma cały szereg atutów dających jej przewagę nad wieloma (jeśli nie prawie wszystkimi) międzynarodowymi konkurentami, takich jak niskie koszty produkcji, koszty denominowane w lokalnej walucie oraz — prawdopodobnie z konieczności, po latach sankcji — koncentracja na rozwoju własnych technologii mających podnosić wydajność produkcji.

Przyjrzyjmy się, na przykład, największemu wertykalnie zintegrowanemu rosyjskiemu koncernowi naftowemu. Atuty tej spółki to solidny bilans, zasoby surowca, które, według szacunków, mają starczyć na ponad 18 lat oraz dodatnie saldo przepływów środków pieniężnych przy cenie ropy na poziomie zaledwie 15 USD za baryłkę. Co więcej, przedsiębiorstwo działa w warunkach progresywnego opodatkowania, zatem gdy cena ropy spada, to rząd ponosi koszty, a marże prawie się nie zmieniają.

W ostatnich latach spółka wdrażała nowe technologie i innowacje będące owocem własnych prac badawczo-rozwojowych, inwestując w modernizacje rafinerii i opracowując nowe techniki podnoszące wydajność produkcji i obniżające koszty.

Prężny rozwój nowej gospodarki

Na innych polach w Rosji prężnie rozwija się nowa gospodarka. Wiodący rosyjski bank, założony w 1841 r. na mocy dekretu cara Mikołaja I, jest głęboko zakorzeniony w historii tego kraju, ale dziś odważnie staje do „konkurencji z globalnymi spółkami technologicznymi, pozostając jednocześnie bankiem pierwszego wyboru dla klientów indywidualnych i korporacyjnych”.

Z punktu widzenia tradycyjnej bankowości taka pozycja oczywiście może budzić podziw; 15 tys. oddziałów banku obsługuje łącznie 70% populacji Rosji, czyli ok. 92 mln ludzi.

To jednak znacznie więcej niż tradycyjny bank. Cyfrowy ekosystem tego przedsiębiorstwa wykorzystuje sztuczną inteligencję, technologie „big data” i robotyzację. Według komunikatów spółki już teraz 40% zapytań klientów obsługiwanych jest przez komunikator internetowy, a bank korzysta także z własnej chmury obliczeniowej i współpracuje z innymi podmiotami, by oferować takie usługi jak streaming wideo, kształcenie online, system rezerwacji stolików w restauracjach czy obsługę współdzielenia środków transportu.

Równie imponujący ekosystem zbudował operator wiodącej rosyjskiej wyszukiwarki internetowej. Spółka, która już teraz z powodzeniem konkuruje z Google, oferuje takie usługi, jak handel w sieci, współdzielenie środków transportu czy dostęp do muzyki online na podobnych zasadach do serwisu muzycznego Apple. Realizowane inicjatywy obejmują rosyjską wersję Netfliksa, która ma być wzbogacana o własne autorskie treści, a nawet produkcję samochodów autonomicznych.

Stawiamy zatem pytanie: czy przestarzałe poglądy na temat Rosji powinny zostać poddane weryfikacji?

Wygląda na to, że oprócz niezmiennej dominacji w należącym do „starej gospodarki” sektorze naftowym, Rosja oferuje atrakcyjne możliwości inwestycyjne dla tych, którzy chcą wykorzystać strukturalny trend związany z nową rzeczywistością, w której wzrost stymulować będą przede wszystkim konsumpcja i technologie.

Informacja natury prawnej

Niniejszy materiał ma charakter ogólny, a zawarte w nim treści nie powinny być traktowane jako indywidualne porady lub rekomendacje inwestycyjne dotyczące kupna, sprzedaży lub utrzymania jakichkolwiek inwestycji lub przyjęcia jakiejkolwiek strategii inwestycyjnej. Informacje zawarte w niniejszym materiale nie mają charakteru porad prawnych ani podatkowych.

Poglądy wyrażone w niniejszym materiale odzwierciedlają punkt widzenia zarządzającego inwestycjami, a wszelkie komentarze, opinie i analizy są w pełni aktualne wyłącznie w dniu ich publikacji i mogą ulec zmianie bez odrębnego powiadomienia. Informacje zawarte w niniejszym materiale nie stanowią kompletnej analizy wszystkich istotnych faktów dotyczących jakiegokolwiek kraju, regionu czy rynku.

Dane pochodzące z zewnętrznych źródeł mogły zostać wykorzystane na potrzeby opracowania niniejszego materiału. Takie dane nie zostały odrębnie zweryfikowane, potwierdzone ani poddane kontroli przez Franklin Templeton („FT”). FT nie ponosi żadnej odpowiedzialności za jakiekolwiek straty wynikające z wykorzystania jakichkolwiek informacji zawartych w niniejszym materiale; inwestor może opierać swoje decyzje na przedstawionych tutaj opiniach lub wynikach analiz wyłącznie na własne ryzyko.

Spółki i analizy przypadków przedstawione w niniejszym dokumencie mają charakter wyłącznie ilustracyjny, a przedstawione inwestycje mogą, lecz nie muszą być aktualnie częścią jakiegokolwiek portfela zarządzanego przez Franklin Templeton Investments. Opinie są przedstawione wyłącznie w celu zilustrowania sposobu, w jaki analizowane są papiery wartościowe. Przedstawione informacje nie stanowią rekomendacji ani indywidualnych porad inwestycyjnych dotyczących jakichkolwiek papierów wartościowych, strategii lub produktów inwestycyjnych ani nie odzwierciedlają planów ani zamiarów dotyczących jakiegokolwiek portfela zarządzanego przez Franklin Templeton. Przedstawiony opis nie stanowi kompletnej analizy wszystkich istotnych faktów dotyczących branży, danego rodzaju papieru wartościowych czy inwestycji i nie powinien być traktowany jako rekomendacja inwestycyjna. Celem przedstawionych informacji jest prezentacja procesu selekcji i analiz aktywów. Przedstawione fakty zaczerpnięto ze źródeł uznawanych za wiarygodne, jednak nie zostały poddane niezależnej weryfikacji pod kątem kompletności czy dokładności. Opinie te nie powinny być zatem traktowane w kategoriach doradztwa inwestycyjnego lub oferty zakupu jakichkolwiek papierów wartościowych. Wyniki historyczne nie gwarantują wyników przyszłych.

Produkty, usługi i informacje mogą nie być dostępne pod niektórymi jurysdykcjami i są oferowane poza Stanami Zjednoczonymi przez inne podmioty powiązane z FT i/lub przez dystrybutorów, w zależności od lokalnie obowiązujących przepisów. Aby dowiedzieć się, czy dane produkty i usługi są dostępne pod określoną jurysdykcją, należy skonsultować się z profesjonalnym doradcą finansowym lub osobą kontaktową dla klientów instytucjonalnych we Franklin Templeton.

Wydane w Stanach Zjednoczonych przez Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, California 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com — Franklin Templeton Distributors, Inc. jest głównym dystrybutorem zarejestrowanych w Stanach Zjednoczonych produktów Franklin Templeton, które nie mają ubezpieczenia FDIC, mogą tracić na wartości i nie mają gwarancji bankowej oraz które są dostępne wyłącznie pod jurysdykcjami dopuszczającymi, na mocy obowiązującego prawa i przepisów, oferowanie takich produktów lub składanie zapytań ofertowych dotyczących takich produktów.

Jakie jest ryzyko?

Wszelkie inwestycje wiążą się z ryzykiem, włącznie z ryzykiem utraty zainwestowanego kapitału. Ceny akcji podlegają wahaniom (często nagłym i gwałtownym) wywoływanym przez czynniki dotyczące poszczególnych spółek, branż czy sektorów lub ogólne warunki panujące na rynkach. Inwestowanie w instrumenty zagraniczne wiąże się ze szczególnym ryzykiem, np. dotyczącym wahań kursów wymiany walut, niestabilności gospodarczej czy zmian na arenie politycznej; inwestowanie na rynkach wschodzących wiąże się z podwyższonym ryzykiem związanym z tymi samymi czynnikami. W zależności od tymczasowej koncentracji strategii na wybranych krajach, regionach, branżach, sektorach czy typach inwestycji, strategia może być narażona na wyższe ryzyko niekorzystnych wydarzeń w obszarze koncentracji strategii w porównaniu ze strategią utrzymującą ekspozycję na szersze spektrum krajów, regionów, branż, sektorów czy typów inwestycji. Inwestowanie w papiery wartościowe emitentów z Rosji wiąże się z typowym dla Rosji ryzykiem prawnym, w tym ryzykiem związanym z czynnikami prawnymi, regulacyjnymi, politycznymi i gospodarczymi.

[1] Źródło: prognozy Organizacji Narodów Zjednoczonych dot. populacji, dane na 2019 r.