Trois choses auxquelles nous réfléchissons aujourd’hui

- Le coronavirus Covid-19 a fait la une en février, lorsque la flambée de nouveaux cas en dehors de la Chine a exacerbé l’incertitude mondiale. Alors que les nouveaux cas en Chine, à Hong Kong et à Singapour ont commencé à fléchir, la prolifération du virus en Europe et aux États-Unis a impliqué une chute notable des marchés financiers des pays développés à la fin du mois. Les anticipations d’une croissance plus faible que prévu de la demande mondiale d’énergie et de métaux (en particulier de la Chine) ont également entraîné un recul des prix des matières premières en février. Les importateurs nets tels que l’Inde devraient, selon nous, tirer parti de la situation, même si elle influencera négativement les exportateurs nets tels que la Russie. Toutefois, les marchés boursiers chinois ont plutôt bien résisté en février, grâce aux dispositions énergiques prises par les dirigeants politiques du pays pour contenir la propagation du Covid-19 qui ont commencé à porter leurs fruits. Les mécanismes de soutien des autorités, notamment l’assouplissement monétaire, les mesures budgétaires et l’apport de liquidités, ont également contribué à apaiser les inquiétudes des investisseurs. La croissance économique du premier trimestre 2020 devrait être sévèrement affectée, tout comme celle à court terme, étant donné que la reprise de la production et de la demande chinoises ne se traduira pas nécessairement par un redressement complet des exportations.

- La Corée du Sud a connu une augmentation considérable des nouveaux cas de Covid-19 en février, dont le nombre total devient le plus élevé au niveau mondial en dehors de la Chine. Outre la Chine, la Corée du Sud est un fournisseur important dans la filière d’approvisionnement mondiale. Bien qu’aucune suspension de la production à grande échelle n’ait été signalée, certaines chaînes de production ont malgré tout été mises à l’arrêt pour des raisons de sécurité. Les interruptions d’approvisionnement en provenance de la Chine ont également joué un rôle. Les secteurs du tourisme et du commerce de détail ont toutefois été plus sévèrement frappés. Fin février, la Banque de Corée a déçu les investisseurs. Elle a, en effet, maintenu son taux directeur à 1,25 % et a plutôt opté pour un soutien ciblé comme l’intensification du programme de prêts spécifique pour les petites entreprises touchées par l’épidémie. Le niveau important d’endettement des ménages et l’inflation immobilière sont restés des préoccupations majeures. Les estimations de croissance du produit intérieur brut (PIB) pour 2020 ont été revues à la baisse, passant de 2,3 % à 2,0 %, en raison de l’incertitude accrue résultant de l’apparition du virus. Le gouvernement devrait annoncer un budget supplémentaire en mars pour aider les entreprises ébranlées par l’épidémie. Nous considérons qu’il existe une forte demande latente, susceptible de conduire à un rétablissement rapide une fois le virus contenu.

- La Thaïlande était l’un des marchés les plus impactés en février, à cause du Covid-19 et d’une montée de l’incertitude politique qui ont aggravé l’impact de la pire sécheresse que le pays ait connue en 40 ans, ainsi que des retards budgétaires. Le gouvernement a ramené ses prévisions de croissance du PIB pour 2020 de 2,7-3,7 % à 1,5-2,5 %, compte tenu de la diminution du nombre de touristes (en particulier en provenance de Chine) qui a influencé l’économie, dépendante du tourisme, et de la solidité du baht qui a pesé sur les exportations. En plus de nouvelles mesures d’investissement et d’avantages fiscaux, le gouvernement a annoncé son intention d’introduire, à court terme, des mécanismes de relance économique couvrant le tourisme, la consommation et l’investissement. La Banque de Thaïlande a également abaissé son taux d’intérêt directeur à un niveau record de 1,0 % en février, dans le cadre de ses efforts pour stimuler l’économie nationale. À long terme, nous considérons que les principaux bénéficiaires de la reprise économique du pays seront les exportateurs, notamment dans le domaine du tourisme (par exemple, les aéroports et les hôtels) et des soins de santé (par exemple les hôpitaux fortement exposés au tourisme médical), ainsi que les produits de consommation de base (par exemple les exploitants de magasins de proximité, les détaillants). Les grandes banques nationales nous semblent également présenter une valorisation intéressante.

Perspectives

La dissémination du virus à l’échelle mondiale et la corrélation entre les économies résultant de l’interconnexion des chaînes d’approvisionnement et du tourisme impliquent que l’épidémie ne peut pas être considérée comme un problème limité à Chine ou même à l’Asie. Les marchés développés et émergents ont reculé en même temps.

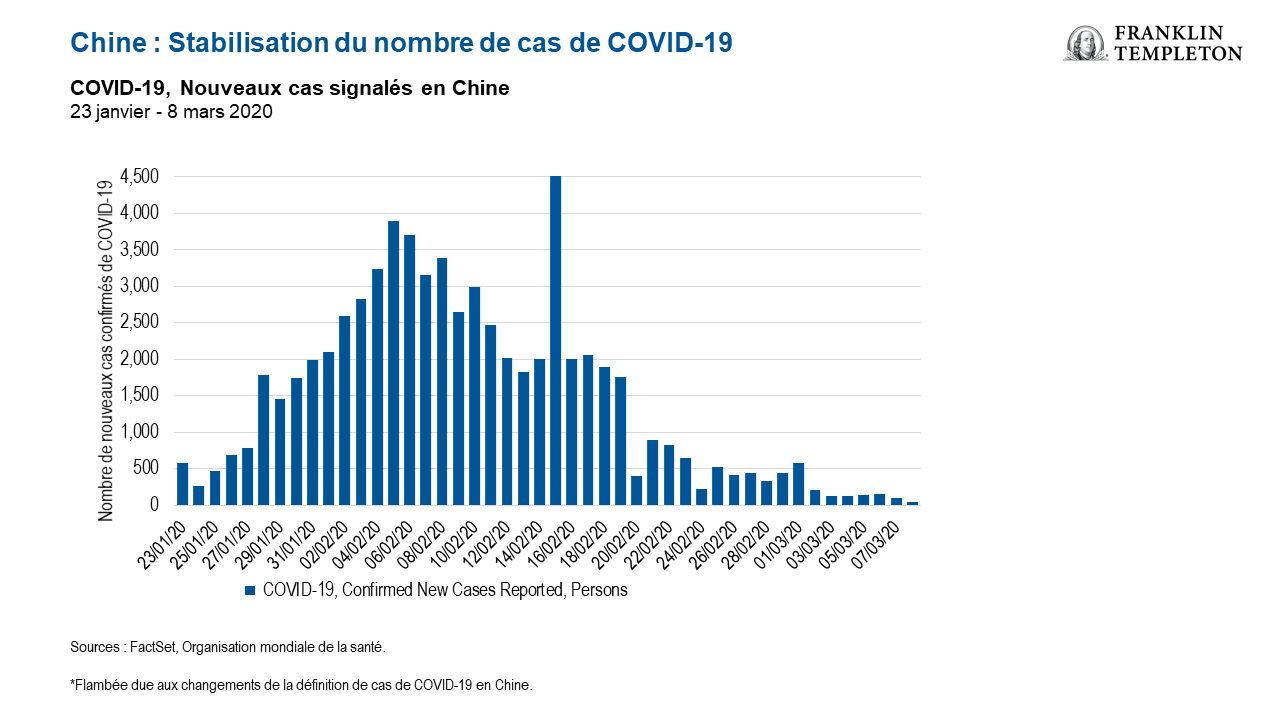

Alors que nous avons constaté un repli du nombre de nouveaux cas quotidiens dans les premiers pays touchés, comme la Chine, les grandes flambées de Covid-19 dans des pays comme la Corée du Sud, l’Italie et l’Iran ne cessent de faire grimper le nombre de cas dans le monde. Les politiques publiques devraient continuer à inciter les décideurs politiques à prendre des dispositions pour soutenir les secteurs de l’économie atteints. Cependant, l’ampleur et la durée de la destruction de la demande mondiale résultant des mesures politiques visant à contenir le virus restent inconnues.

La résilience et la divergence géographique des marchés émergents ne doivent pas être négligées. Les thèmes structurels demeurent inchangés. Les technologies de l’information et les consommateurs jouent un rôle prépondérant à cet égard. Le moral en berne des consommateurs influence les achats discrétionnaires et les voyages. En revanche, les entreprises dans le domaine du commerce électronique, d’Internet et des logiciels tirent parti d’une progression des activités en ligne. En outre, une relance est probable dans le secteur des semi-conducteurs, car la demande et l’offre ont été retardées, mais ne se sont pas démenties, et l’évolution technologique se poursuit. Néanmoins, nous nous attendons à une reprise plus lente des dépenses discrétionnaires des consommateurs. Nous recherchons également des entreprises qui pourraient bénéficier de tout changement de comportement permanent dans la société, parce que les technologies sont susceptibles d’être de plus en plus utilisées. Nous pensons qu’il est préférable d’éviter les entreprises dont l’endettement est excessif.

Sur le long terme, l’histoire nous a montré que les marchés se stabiliseront et se redresseront. Les valorisations et la stabilité des revenus restent essentielles.

Tendances et évolutions clés des marchés émergents

Les marchés boursiers mondiaux ont perdu du terrain en février, puisque l’accélération de la propagation du virus Covid-19 a exacerbé les inquiétudes concernant la croissance économique mondiale et a mis à mal la propension au risque des investisseurs. Les actions des marchés émergents ont chuté, mais se sont mieux comportées que celle des marchés développés. Les prix du pétrole ont affiché un repli, en raison d’une fragilisation des perspectives de la demande. La plupart des devises des pays émergents ont été plus faibles que le dollar américain. L’indice MSCI Emerging Markets a cédé 5,3 %, et l’indice MSCI World 8,4 %, tous deux en dollars américains.1

Principaux mouvements sur les marchés émergents en février 2020

- Une vague de contaminations au Covid-19 en dehors de la Chine, où l’épidémie a commencé, a exercé une pression sur les actions asiatiques et a incité les autorités de la région à mettre en place des mesures de relance monétaire et budgétaire. Les marchés boursiers de Thaïlande, d’Indonésie et de Corée du Sud ont été au rang de moins performants. La Thaïlande a été confrontée à de nombreuses incertitudes économiques et politiques, parmi lesquelles l’impact potentiel du virus sur son secteur touristique. Le nombre de cas en Corée du Sud a été le deuxième le plus important au monde. En revanche, la bourse chinoise a progressé ; l’épidémie ayant montré des signes d’essoufflement dans le pays. Les baisses de taux d’intérêt et le soutien budgétaire des autorités, conjugués aux attentes des marchés en matière de relance, ont aussi stimulé les actions.

- Les craintes persistantes que l’épidémie puisse avoir un impact sur le commerce et les prix des matières premières ont pesé sur les marchés et les devises d’Amérique latine en février. La propagation du Covid-19 sur le continent a également suscité des préoccupations quant à sa multiplication potentielle à l’échelle régionale. Dans la région, le Brésil affiche la diminution la plus notable des cours boursiers, étant donné que la dépréciation du real brésilien et la faiblesse des données sur l’activité économique ont accentué les appréhensions concernant l’épidémie dans le pays. La réduction des prix des métaux et les inquiétudes à propos de la demande chinoise ont pesé sur les économies du Chili et du Pérou, axées sur les exportations. L’incertitude politique à l’approche du référendum constitutionnel a également amené les investisseurs à adopter une attitude plus prudente au Chili. Le marché mexicain a aussi reculé en février, tout en enregistrant de meilleures prestations que ses homologues régionaux. La banque centrale mexicaine a abaissé son taux directeur de 0,25 %, soit son niveau le plus bas depuis plus de deux ans.

- Les marchés de la région Europe, Moyen-Orient et Afrique ont perdu du terrain au cours du mois et l’important nombre de cas de Covid-19 en Italie s’est propagé à tout le continent. La Turquie, la Russie et l’Afrique du Sud ont affiché les plus mauvaises performances, clôturant le mois avec des baisses à deux chiffres. Un net recul des prix du pétrole et la dévaluation du rouble russe ont affaibli les actions russes. La Banque centrale de Russie a resserré son taux directeur de 0,25 % à 6,0 % et a signalé de nouvelles réductions potentielles de taux plus tard dans l’année, dans un contexte de diminution de l’inflation et de risque de ralentissement économique mondial. L’Afrique du Sud a glissé dans une récession technique au dernier trimestre de 2019, exerçant une pression sur le rand. Le budget 2020/21 du ministre des Finances Tito Mboweni, qui anticipait une compression des dépenses plus importante que prévu, a cependant été bien accueilli par les investisseurs fin février. À l’inverse, l’Égypte, les Émirats arabes unis et le Qatar ont obtenu des résultats relativement meilleurs que leurs homologues régionaux.

Mentions légales importantes

Ces documents sont uniquement fournis dans l’intérêt général et ne sauraient constituer un conseil d’investissement individuel, une recommandation ou une incitation à acheter, vendre ou détenir un titre ou à adopter une stratégie d’investissement particulière. Ils ne constituent pas un conseil d’ordre juridique ou fiscal.

Les opinions exprimées sont celles des gérants mentionnés et les commentaires, opinions et analyses sont valables à la date de la publication et peuvent être modifiés sans préavis. Les informations contenues dans ce document ne constituent pas une analyse complète des événements survenant dans les divers pays, régions ou marchés.

Les données de tierces parties peuvent avoir été utilisées dans la préparation de ce document et Franklin Templeton Investments (« FTI ») n’a pas vérifié, validé ni audité de manière indépendante ces données. FTI décline toute responsabilité en cas de perte due à l’utilisation de ces informations et la pertinence des commentaires, des opinions et des analyses contenus dans ce document est laissée à la seule appréciation de l’utilisateur.

Les produits, services et informations peuvent ne pas être disponibles dans toutes les juridictions et sont fournis en dehors des États-Unis par d’autres sociétés affiliées de FTI et/ou leurs distributeurs, dans la mesure où la réglementation/législation locale l’autorise. Veuillez consulter votre propre conseiller financier ou votre interlocuteur de Franklin Templeton Institutional pour toute information supplémentaire sur la disponibilité des produits et services dans votre juridiction.

Publié aux États-Unis par Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, Californie 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com – Franklin Templeton Distributors, Inc. est le principal distributeur des produits enregistrés aux États-Unis de Franklin Templeton Investments, qui ne sont pas assurés par la FDIC, peuvent perdre de la valeur, ne sont pas garantis par la banque et sont disponibles uniquement dans les juridictions dans lesquelles est permise une offre ou une sollicitation d’achat ou de vente de ces produits, en vertu des lois et règlements applicables.

Quels sont les risques ?

Tout investissement comporte un risque, notamment celui de ne pas récupérer le capital investi. Les cours des actions peuvent fluctuer, parfois de manière rapide et brutale, en raison de facteurs propres à des sociétés, industries ou secteurs spécifiques ou du marché dans son ensemble. Les investissements à l’étranger comportent des risques spécifiques, comme les variations des taux de change, l’instabilité économique et l’évolution de la situation politique. Les investissements sur les marchés émergents présentent des risques accrus liés aux mêmes facteurs. Une stratégie exposée en particulier à certains pays, régions, industries, secteurs ou types de placements peut être sujette à un risque d’événements défavorables plus élevé qu’une stratégie investissant de façon plus diversifiée.

1. Source : MSCI. L’indice MSCI Emerging Markets reflète les moyennes et grandes capitalisations de 24 pays émergents. L’indice MSCI World reflète la performance des moyennes et grandes capitalisations de 23 pays développés. Les indices ne font l’objet d’aucune gestion et il n’est pas possible d’y investir directement. Ils ne tiennent pas compte des frais, dépenses ou droits d’entrée. Les performances passées ne constituent pas un indicateur ni une garantie des résultats futurs. MSCI n’offre aucune garantie et n’assume aucune responsabilité à l’égard des données MSCI reproduites dans le présent document. Aucune redistribution ou utilisation n’est autorisée. Ce rapport n’est ni établi ni approuvé par MSCI. Mentions et conditions importantes du fournisseur de données disponibles sur www.franklintempletondatasources.com.