Unser auf Schwellenländeraktien spezialisiertes Team betrachtet die Meldungen und Ereignisse, die die Entwicklung der Märkte im Januar bestimmt haben, von der Angst vor dem Coronavirus über die Handelslage bis hin zu den Spannungen im Nahen Osten

Drei Themen, die uns heute beschäftigen

- Der Ausbruch des neuen Coronavirus 2019 in China, das sich mittlerweile in Asien und anderen Teilen der Welt verbreitet hat, hatte kurzfristig einen negativen Einfluss auf die Investorenstimmung. Die Geschäftstätigkeit und der Konsum in China wurden maßgeblich beeinträchtigt, da die Bevölkerung ihre Reisebewegungen vorsorglich einschränkt. Dies wird laut Erwartungen zu einem erheblichen Negativwachstum führen. Sektoren wie Reisen, Freizeit, Einzelhandel und ausgewählte Teilsegmente des zyklischen Konsums werden in naher Zukunft unmittelbar betroffen sein. Die Regierung hat darauf mit zusätzlichen Anreizmaßnahmen wie weiteren Zinssenkungen, Maßnahmen zur Förderung von Infrastrukturausgaben oder zur Ankurbelung des Konsums reagiert. Wir beobachten die Situation weiterhin und gehen derzeit davon aus, dass die langfristigen Wachstumsaussichten für China und die chinesischen Aktien unverändert bleiben.

- ͏͏Indiens Ziel für das Haushaltsdefizit wurde in Anbetracht der niedrigeren Einkünfte auf 3,8 % des BIP für das Wirtschaftsjahr 2020 angehoben. Das Ziel für das Wirtschaftsjahr 2021 liegt bei 3,5 %. Die Erwartungen an die finanzpolitische Expansion waren hoch. Doch in Anbetracht der Schwäche der indischen Wirtschaft repräsentierte der Haushalt 2020 weitgehend die Entscheidung der Regierung, den Weg der Haushaltskonsolidierung nicht zu verlassen und der Konjunktur außer einigen moderaten Maßnahmen zur Verbesserung von Einkommen und Infrastruktur keine wesentlichen Anreize zu geben. Des Weiteren sind wir davon überzeugt, dass sich die indische Wirtschaft und das Wachstum der Unternehmensgewinne durch bereits ergriffene wachstumsorientierte politische Maßnahmen in den nächsten ein bis zwei Jahren allmählich erholen werden.

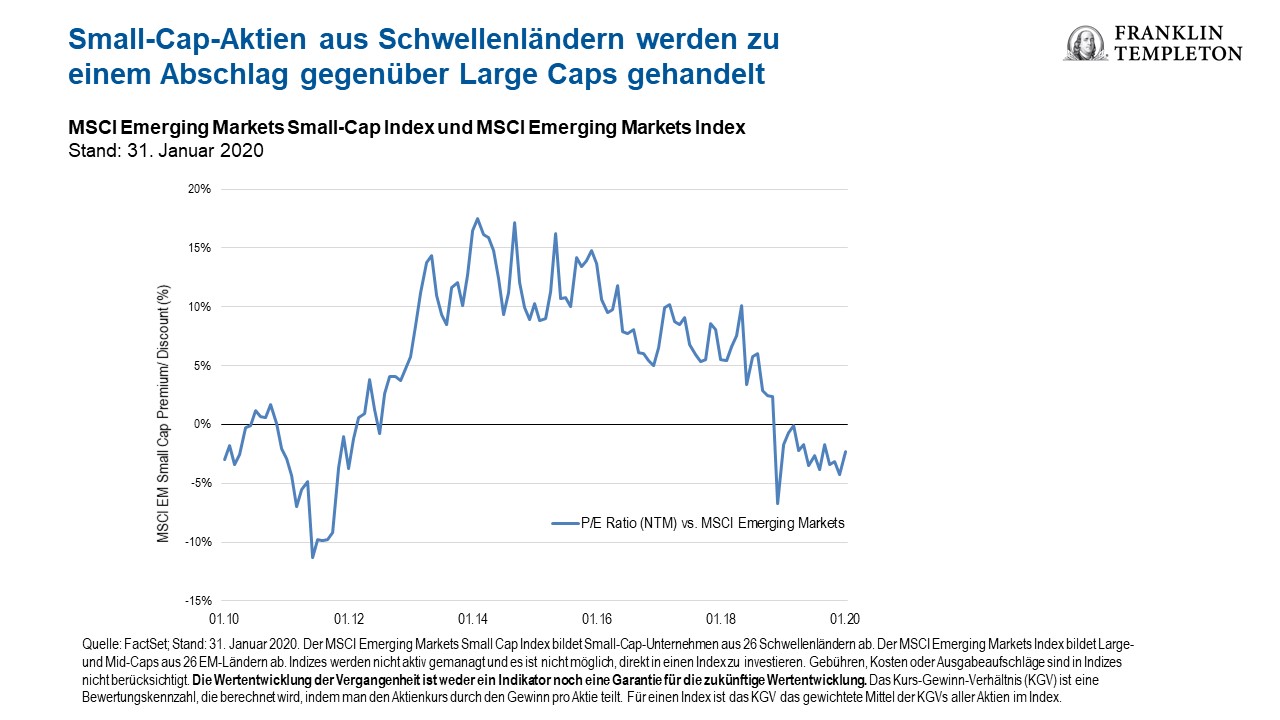

- Obwohl Small Caps (SCs) aus Schwellenländern (EM) 2019 zwar positive Renditen verzeichneten, konnte die Anlageklasse nicht mit den Large Caps (LCs) der Schwellenländer mithalten. Zu den wichtigsten Gründen für diese Streuung zählten erhebliche Leistungsdifferenzen zwischen Large- und Small-Cap-Unternehmen in Märkten wie Indien und Südkorea sowie die Tatsache, dass Large Caps strukturell bedingt höhere Engagements im Finanz- und Energiesektor sowie in großen Technologiefirmen aufweisen. Wir sind jedoch der Ansicht, dass die strukturellen Argumente für Small Caps aus Schwellenländern weiterhin Bestand haben, da sie an die idiosynkratische Dynamik der lokalen Wirtschaft, und zwar insbesondere an den Konsum, gekoppelt sind. Attraktive Bewertungen in der Anlageklasse und das solide Ertragspotenzial stützen unserer Meinung nach zusätzlich die Gründe für eine Anlage in Small Caps.

Ausblick

Der Optimismus der Anleger nach dem Phase-1-Abkommen wurde durch den Virusausbruch in China überschattet, der sich auch auf andere Teile der Welt verbreitet hat. Bis Ende Januar hatten die Aktien der Schwellenländer gegenüber ihrem Höchststand zur Monatsmitte mehr als 7% verloren. Der aktuelle Virusausbruch folgt einem leistungsstarken Jahr auf den Aktienmärkten (Der MSCI Emerging Markets Index stieg 2019 um 19%). Dies legt nahe, dass es zu weiteren Verlusten kommen könnte, wenn die Unsicherheit in den kommenden Wochen anhält und sich die Märkte nach einer leistungsstarken Phase weiter konsolidieren.

Die Situation scheint weiterhin im Fluss zu sein, und die Verbreitung des Coronavirus hat Unsicherheit bezüglich der kurzfristigen Wachstumsaussichten mit sich gebracht. Wir beobachten genau, wie sich der Ausbruch des Coronavirus auf die Wirtschaft der Schwellenländer und die Aktienmärkte auswirkt. Nach unserer derzeitigen Einschätzung überwiegen auf kurze Sicht die Abwärtsrisiken, während die Aussichten auf lange Sicht intakt bleiben.

Die makroökonomische Lage in den Schwellenländern ist weiterhin robust. Für 2020 wird ein Wirtschaftswachstum erwartet, das mehr als doppelt so hoch ausfallen dürfte wie in den Industrieländern.[1] Darüber hinaus haben sich die politischen Rahmenbedingungen verbessert. Die Haushalts-, Wirtschafts- und Geldpolitik und die erneute Konzentration auf Strukturreformen bieten in vielen Schwellenländern Unterstützung.

Wir denken, dass die Schwellenmärkte weiterhin attraktiv bewertet sind und mit einem erheblichen Abschlag gegenüber den entwickelten Märkten gehandelt werden, während die relativen Erträge auf einem Dreijahreshoch liegen und im Laufe des Jahres 2020 mit einer Wachstumserholung gerechnet wird. Die Schwellenländer konzentrieren sich zunehmend auf die Kapitaleffizienz: Das Verhältnis von Investitionsausgaben zu Umsatz ist im Vergleich zu den entwickelten Märkten gesunken. Dies trägt dazu bei, dass die Free-Cashflow-Rendite der Schwellenländer über die der entwickelten Märkte steigt.

Wichtigste Trends und Entwicklungen in den Schwellenländern

Im Januar fielen die Aktienmärkte weltweit, wobei die Aktien der Schwellenländer stärker an Wert einbüßten als die der Industrieländer. Die Schwellenmärkte haben erste Gewinne aufgrund der Unterzeichnung eines Teilhandelsabkommens zwischen den USA und China wieder eingebüßt, da die Ausbreitung eines neuen Virus in China und auf anderen Märkten die globalen Wirtschaftsaussichten negativ beeinflusste. Die Preise für Öl und Industriemetalle sanken in Anbetracht der Besorgnis über eine schwächere Nachfrage. Die Schwellenländerwährungen waren gegenüber dem US-Dollar insgesamt schwächer. Der MSCI Emerging Markets Index fiel um 4,7 %, während der MSCI World Index um 0,6 % nachgab, jeweils in US-Dollar.

Wichtigste Trends und Entwicklungen in den Schwellenländern

Im Januar fielen die Aktienmärkte weltweit, wobei die Aktien der Schwellenländer stärker an Wert einbüßten als die der Industrieländer. Die Schwellenmärkte haben erste Gewinne aufgrund der Unterzeichnung eines Teilhandelsabkommens zwischen den USA und China wieder eingebüßt, da die Ausbreitung eines neuen Virus in China und auf anderen Märkten die globalen Wirtschaftsaussichten negativ beeinflusste. Die Preise für Öl und Industriemetalle sanken in Anbetracht der Besorgnis über eine schwächere Nachfrage. Die Schwellenländerwährungen waren gegenüber dem US-Dollar insgesamt schwächer. Der MSCI Emerging Markets Index fiel um 4,7 %, während der MSCI World Index um 0,6 % nachgab, jeweils in US-Dollar.

Die wichtigsten Bewegungen in den Schwellenländern im Januar 2020

Die meisten asiatischen Märkte zogen sich zurück, da ein Virusausbruch in China die Anlegerstimmung beherrschte. Chinesische Aktien beendeten den Januar mit einem Minus, obwohl sie den Monat positiv begannen. Die Sorgen um die Gesundheitskrise überwogen die Erleichterung über eine Pause im Handelskonflikt zwischen den USA und China. Die potentielle Einschränkung von Produktion und Konsum in China überstieg die wirtschaftlichen Bedenken. Die Aktien in Südkorea, das China zu den wichtigsten Handelspartnern zählt, zogen sich zurück. Die thailändischen Aktien fielen, da China Gruppenreisen verbot, was die Aussichten für Thailands wichtigstes Tourismussegment dämpfte. Die Aktien in Pakistan sind jedoch gestiegen. Anzeichen für eine wirtschaftliche Stabilisierung, einschließlich eines abnehmenden Leistungsbilanzdefizits, stützten das Marktvertrauen.

Abgesehen von Mexiko sanken die lateinamerikanischen Aktien und Währungen im Laufe des Monats aufgrund von Befürchtungen, dass sich das Coronavirus auf die Rohstoffnachfrage und -preise auswirken könnte. Ende Januar wurden in Südamerika keine Fälle registriert. Die schwachen regionalen Währungen waren weitgehend für die Rückgänge an den Aktienmärkten in Brasilien, Kolumbien und Chile verantwortlich. Der Rückgang der Kupferpreise aufgrund von Nachfragesorgen aus China belastete die Stimmung in Chile zusätzlich. Der mexikanische Markt beendete den Monat mit Gewinnen, die durch die Aufwertung des Pesos und die US-amerikanische Genehmigung eines Handelsabkommens zwischen Mexiko, den Vereinigten Staaten und Kanada getragen wurden.

In der Region Europa, Naher Osten und Afrika verloren die Märkte generell an Halt. Heftige externe Einflüsse setzten das Vertrauen der Investoren in der Region unter Druck: die Tötung eines iranischen Generals durch die USA, die die Angst vor einem Nahost-Konflikt (die jedoch schnell nachließ) auslöste und der Ausbruch des Virus in China. Die Währungsschwäche Südafrikas und Russlands war für den Großteil der schlechten Leistung der südafrikanischen und russischen Aktienmärkte verantwortlich. In Russland stand die Politik im Vordergrund: Präsident Wladimir Putin schlug Verfassungsänderungen vor, die unter anderem die Verlagerung einiger präsidialer Befugnisse auf das Parlament vorsahen. Ägypten, die Türkei und die Vereinigten Arabischen Emirate konnten sich jedoch gegen diese Tendenz behaupten und den Januar mit Gewinnen abschließen.

Wichtige rechtliche Hinweise

Diese Unterlagen sollen ausschließlich allgemeinem Interesse dienen und sind nicht als persönliche Anlageberatung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Wertpapiers oder zur Übernahme einer Anlagestrategie zu verstehen. Sie stellen auch keine Rechts- oder Steuerberatung dar.

Die in diesem Dokument enthaltenen Meinungen, Aussagen und Analysen geben die aktuelle Einschätzung zum Erscheinungsdatum wieder und können sich jederzeit ohne Vorankündigung ändern. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar.

Bei der Erstellung dieses Materials wurden möglicherweise Daten von Dritten genutzt. Franklin Templeton Investments („FTI“) hat diese Daten nicht unabhängig begutachtet, validiert und überprüft. FTI haftet auf keinen Fall für Verluste, die durch die Nutzung dieser Informationen entstehen. Das Vertrauen auf die Kommentare, Meinungen und Analysen in diesem Material liegt ausschließlich im alleinigen Ermessen des Nutzers.

Produkte, Dienstleistungen und Informationen sind möglicherweise nicht in allen Ländern verfügbar und werden außerhalb der USA von verbundenen Unternehmen von FTI und/oder ihren Vertriebsstellen, wie nach lokalem Recht und lokalen Vorschriften zulässig, angeboten. Bitte wenden Sie sich für weitere Informationen über die Verfügbarkeit von Produkten und Dienstleistungen in Ihrem Land an Ihren professionellen Berater oder an Ihre Kontaktperson für institutionelle Anleger bei Franklin Templeton.

Herausgegeben in den USA von Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, Kalifornien 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com. Franklin Templeton Distributors, Inc. ist der Hauptvertriebspartner für die in den USA registrierten Produkte von Franklin Templeton Investments. Diese sind nicht durch die FDIC abgesichert, können an Wert verlieren und werden nicht durch eine Bank garantiert. Sie sind nur in Ländern erhältlich, in denen das Angebot bzw. die Inanspruchnahme solcher Produkte nach geltenden Gesetzen und Vorschriften zulässig ist.

Welche Risiken bestehen?

Alle Anlagen sind mit Risiken verbunden, einschließlich des potenziellen Verlusts des Anlagekapitals. Aktienkurse schwanken mitunter rasch und heftig. Das kann an Faktoren liegen, die einzelne Unternehmen, Branchen oder Sektoren betreffen, oder an den allgemeinen Marktbedingungen. Anlagen im Ausland sind mit besonderen Risiken verbunden, z. B. Währungsschwankungen, wirtschaftliche Instabilität und politische Entwicklungen. Bei Anlagen in Schwellenländern sind diese Risiken sogar noch höher. Sofern eine Strategie sich auf bestimmte Länder, Regionen, Branchen, Sektoren oder Arten von Anlagen konzentriert, kann sie anfälliger für ungünstige Entwicklungen in solchen Schwerpunktbereichen sein als eine Strategie, die in ein breiteres Spektrum von Ländern, Regionen, Branchen, Sektoren oder Anlageformen investiert.

[1] Es gibt keine Garantie dafür, dass sich Schätzungen oder Prognosen bewahrheiten.

[2] Quelle: MSCI. Der MSCI Emerging Markets Index umfasst Unternehmen mit hoher und mittlerer Marktkapitalisierung aus 24 Schwellenländern. Der MSCI World Index umfasst Unternehmen mit hoher und mittlerer Kapitalisierung aus 23 Industrieländern. Indizes werden nicht gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Gebühren, Kosten oder Ausgabeaufschläge sind in Indizes nicht berücksichtigt. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftige Wertentwicklung. MSCI gibt keine Gewährleistung und übernimmt keinerlei Haftung für die in diesem Dokument verwendeten MSCI-Daten. Eine Weiterverbreitung oder weitere Nutzung ist nicht zulässig. Dieser Bericht wurde von MSCI weder erstellt noch bestätigt. Wichtige Mitteilungen und Nutzungsbedingungen der Datenanbieter verfügbar unter www.franklintempletondatasources.com