Seit den ersten COVID-19-Fällen ist über ein Jahr vergangen, aber die weltweite Pandemie stellt Volkswirtschaften und deren Gesundheitssysteme nach wie vor auf eine harte Probe. Gerade als die Länder ihre Impfkampagnen begannen, verbreiteten sich neue Virusvarianten. Dennoch gehen wir davon aus, dass die Schwellenländer sich gegenüber neuen Herausforderungen weiterhin resilient erweisen werden. Vor der Pandemie sahen die Fundamentaldaten der Schwellenländer generell attraktiv aus, und sie sind es aus unserer Sicht noch immer.

Dieses Jahr wird sich das Wirtschaftswachstum in vielen Märkten wohl nur langsam erholen, aber für 2022 erwarten wir eine weitere Normalisierung. In den Bankensystemen blieb der Stress trotz der Schulden-Moratorien und der staatlichen Unterstützungsmaßnahmen für Kreditnehmer in vielen Schwellenländern beherrschbar.

Die Konsumorientierung der Bevölkerung in den Schwellenländern wurde schon oft erwähnt, aber sie bleibt eine Wachstumschance über mehrere Jahre. Wir sehen nach der Pandemie potenzielle neue Chancen bei vielen verschiedenen Waren und Dienstleistungen und auch nach wie vor einen anhaltenden Trend zu Premium-Produkten, bei dem Verbraucher mit höheren verfügbaren Einkommen Güter von höherer Qualität nachfragen.

Die Ertrags-Story in den Schwellenländern

Der anhaltende technologische Wandel und die Innovationskraft in den Schwellenländern, die sich infolge der Coronakrise beschleunigt haben, führten dazu, dass im Vergleich zu Industrieländern mehr Cashflow generiert wurde. Dieser Cashflow unterstützte die Entschuldung der Bilanzen, fand aber über Dividenden und Aktienrückkäufe auch seinen Weg zurück zu den Anlegern und ermutigte die Unternehmen, bessere Governance-Standards und Kapitaldisziplin einzuführen. Aus unserer Sicht führt dies in der Summe zu hochwertigeren Erträgen.

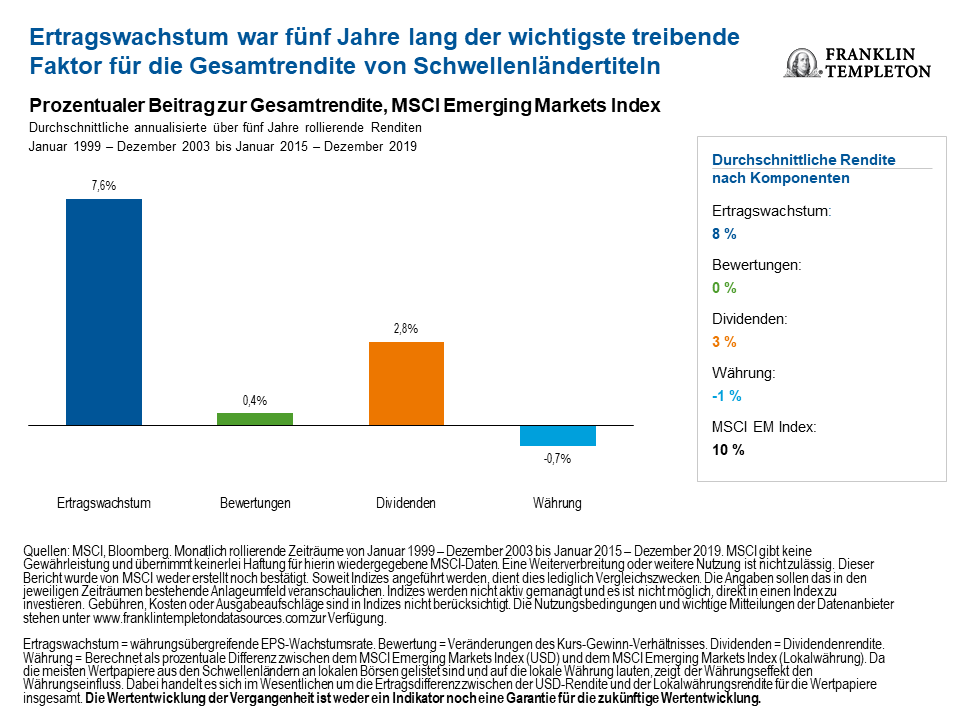

Laut unserer Analyse waren die Erträge in den Schwellenländern über einen Zeitraum von fünf Jahren die wesentlichen Treiber der Gesamtrendite im MSCI Emerging Markets (EM) Index (siehe untenstehende Grafik).

Zudem lagen die annualisierten Gesamtrenditen im MSCI EM Index (7,6 %) über einen Zeitraum von 20 Jahren höher als in den Indizes UK FTSE 100 (4 %), S&P 500 (7 %) und TOPIX (3 %).1 Bei Anlagen in Schwellenländern geht es um Erträge.

Die Bewertungsniveaus für US-Erträge sind auf dem höchsten Stand seit zwei Jahrzehnten und Schwellenländeraktien erscheinen dadurch unterbewertet; der Abschlag auf das Kurs-Gewinn-Verhältnis gegenüber den Vereinigten Staaten liegt mit -36 % fast auf dem tiefsten Wert seit zwei Jahrzehnten.2 Nach unserer Auffassung spiegeln die Bewertungen die tatsächlichen Gegebenheiten nicht wider. Wir sehen für 2021 einen Anstieg der Erträge gegenüber einer niedrigen Ausgangssituation 2020. Bessere Cashflows, stärkere Bilanzen, verbesserte Kapitaleffizienz und weniger zyklische Schwankungen wurden aus unserer Sicht in den Bewertungen nicht vollständig eingepreist.

Viele Unternehmen waren zu Beginn der Krise gut in Form

Aus unserer Sicht werden die Nachwirkungen der globalen Pandemie die positiven Fundamentaldaten, die treibende Faktoren für die Volkswirtschaften der Schwellenländer waren, wahrscheinlich nicht verändern. Ein Zusammenspiel aus Inlandskonsum, Innovation und Technologie hat ein dynamisches Umfeld in den Schwellenländern geschaffen, das endgültig mit dem Vorurteil aufräumt, Wertpapiere aus Schwellenländern seien nur ein zyklisches Spiel mit Rohstoffen. Viele Schwellenländer sind auch auf Staats- und Unternehmensebene oder sogar in den privaten Haushalten generell weniger verschuldet als Industrieländer.

Viele Themen, in die wir schon seit einiger Zeit investieren, bleiben voraussichtlich in einer Welt nach der Coronakrise relevant, und einige werden sich infolge der Pandemie sogar beschleunigen. Viele Unternehmen gingen mit stärkeren Bilanzen in die Krise als diejenigen in Industrieländern. Die Unternehmen mit Nettoliquiditäten, die einst als ineffizient betrachtet wurden, haben sich letztendlich als einigermaßen umsichtig erwiesen. Länder, die in den letzten Jahren von institutionellen Reformen profitierten, gingen ebenfalls in besserer Form in diese Krise. Mit stärkeren Grundlagen und größerer haushaltspolitischer Flexibilität im Vergleich zu historischen Daten und den Industrieländern dürfte der Weg der Schwellenländer aus der globalen Pandemie reibungsloser verlaufen.

Der Wandel in den Schwellenländern geht weiter

Der Wandel in den Schwellenländern ist schon seit einiger Zeit unser Gesprächsthema. Der Aufbau der Volkswirtschaften in den Schwellenländern hat sich in den letzten zehn Jahren grundlegend geändert und jahrelange Verbesserungen der Haushaltspolitik haben die Institutionen widerstandsfähig gemacht. Der Inlandskonsum und technologische Fortschritte sind heute die treibenden Kräfte in den Volkswirtschaften der Schwellenmärkte – Länder wie China sind für ihr Wachstum nicht mehr komplett von der Erholung westlicher Volkswirtschaften abhängig.

Viele Schwellenländer haben die Industrieländer in zahlreichen Bereichen übersprungen, unter anderem bei sozialen Medien, Nachrichtenplattformen und E-Payment-Systemen, in jüngerer Vergangenheit während der globalen Pandemie auch bei Onlineunterricht und im Gesundheitswesen. Vor allem haben sich E-Commerce-Unternehmen in China, Südkorea, Russland und Brasilien an die steigende Nachfrage angepasst und ihren Logistikbetrieb ausgebaut. Gleichzeitig expandieren Online-Plattformen schnell und eröffnen Forschungs- und Entwicklungszentren für Technologien in Ländern wie Indien, um die weltweit zunehmende Nutzung von Videokonferenzlösungen zu unterstützen.

Wir gehen davon aus, dass Schwellenländer sich langfristig positiv entwickeln werden, und freuen uns darauf, in den kommenden Jahren weitere Anlagechancen zu entdecken.

Die neuesten Tipps und Infos für Anleger finden Sie auf Twitter @FTI_emergingund auf LinkedIn.

Welche Risiken bestehen?

Alle Anlagen sind mit Risiken verbunden, ein Verlust des Anlagekapitals ist möglich. Aktienkurse schwanken mitunter rasch und heftig. Das kann an Faktoren liegen, die einzelne Unternehmen, Branchen oder Sektoren betreffen, oder an den allgemeinen Marktbedingungen. Anlagen im Ausland sind mit besonderen Risiken verbunden, z. B. mit Währungsschwankungen, wirtschaftlicher Instabilität und politischen Entwicklungen. Bei Anlagen in Schwellenländern sind diese Risiken noch ausgeprägter. Hinzu kommen Risiken, die mit der geringeren Größe und Liquidität dieser Märkte zusammenhängen. Sofern eine Strategie sich auf bestimmte Länder, Regionen, Branchen, Sektoren oder Arten von Anlagen konzentriert, kann sie anfälliger für ungünstige Entwicklungen in solchen Schwerpunktbereichen sein als eine Strategie, die in ein breiteres Spektrum von Ländern, Regionen, Branchen, Sektoren oder Anlageformen investiert. China kann einer erheblichen wirtschaftlichen, politischen und gesellschaftlichen Instabilität unterliegen. Anlagen in Wertpapiere chinesischer Emittenten sind mit speziellen Risiken in China verbunden, unter anderem bestimmten rechtlichen, regulatorischen, politischen und wirtschaftlichen Risiken.

Wichtige rechtliche Hinweise

Diese Unterlagen sollen ausschließlich allgemeinem Interesse dienen und sind nicht als persönliche Anlageberatung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Wertpapiers oder zur Übernahme einer Anlagestrategie zu verstehen. Sie stellen auch keine Rechts- oder Steuerberatung dar. Die in diesem Dokument enthaltenen Meinungen, Aussagen und Analysen geben die aktuelle Einschätzung zum Erscheinungsdatum wieder und können sich jederzeit ohne Vorankündigung ändern. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar.

Bei der Erstellung dieser Unterlage wurden möglicherweise Daten von Drittanbietern verwendet, und Franklin Templeton („FT“) hat diese Daten nicht unabhängig geprüft oder bestätigt. FT haftet für keinerlei Verluste, die durch die Nutzung dieser Informationen entstehen. Es liegt im alleinigen Ermessen des Nutzers, auf die Kommentare, Meinungen und Analysen in den vorliegenden Materialien zu vertrauen.

Die dargestellten Einschätzungen sollen lediglich einen Einblick in den Prozess der Wertpapieranalyse gewähren. Die bereitgestellten Informationen stellen weder eine Empfehlung noch eine individuelle Anlageberatung in Bezug auf bestimmte Wertpapiere, Strategien oder Anlageprodukte dar und sie sind kein Hinweis auf Handelsabsichten eines durch Franklin Templeton gemanagten Portfolios. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Tatsachen hinsichtlich einer Branche, eines Wertpapiers oder einer Anlage dar und sind nicht als Anlageempfehlung anzusehen. Sie sollen vielmehr Einblick in das Vorgehen bei der Portfolioauswahl und in den Research-Prozess gewähren. Daten und Fakten stammen aus Quellen, die als zuverlässig betrachtet werden, wurden jedoch nicht unabhängig auf Vollständigkeit oder Richtigkeit überprüft. Diese Ansichten sind nicht als Anlageberatung oder als Angebot für ein bestimmtes Wertpapier zu verstehen. Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung.

Produkte, Dienstleistungen und Informationen sind möglicherweise nicht in allen Ländern verfügbar und werden außerhalb der USA von verbundenen Unternehmen von FT und/oder ihren Vertriebsstellen, wie nach lokalem Recht und lokalen Vorschriften zulässig, angeboten. Bitte wenden Sie sich für weitere Informationen über die Verfügbarkeit von Produkten und Dienstleistungen in Ihrem Land an Ihren eigenen Finanzexperten oder Ihren Ansprechpartner für institutionelle Anleger bei Franklin Templeton.

Herausgegeben in den USA von Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, Kalifornien 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com – Franklin Templeton Distributors, Inc. ist der Hauptvertriebspartner für in den USA registrierte Produkte von Franklin Templeton. Diese sind nicht durch die FDIC abgesichert, können an Wert verlieren und werden nicht durch eine Bank garantiert; sie sind nur in Ländern erhältlich, in denen das Angebot bzw. die Anforderung solcher Produkte nach geltendem Recht und geltenden Vorschriften zulässig ist.

CFA® und Chartered Financial Analyst® sind Marken des CFA Institute.

1 Quelle: Bloomberg, Februar 2021. Indizes werden nicht verwaltet und es ist nicht möglich, direkt in einen Index zu investieren. Gebühren, Kosten oder Ausgabeaufschläge sind in Indizes nicht berücksichtigt. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftige Wertentwicklung.

2 Quellen: MSCI und Bloomberg, Stand 30. September 2020. © 2020 Morningstar, Inc. Alle Rechte vorbehalten. Die Nutzungsbedingungen und wichtige Mitteilungen der Datenanbieter stehen unter www.franklintempletondatasources.com zur Verfügung.