Cet article est aussi disponible en : Anglais, Italien, Espagnol

L’investissement durable ne se limite pas à la recherche d’entreprises présentant d’excellents profils environnementaux, sociaux et de gouvernance (ESG). Il s’agit également de détecter les entreprises qui travaillent à l’amélioration de leur empreinte ESG, et dans cette optique, les informations qu’elles publient sont un très bon moyen de mettre au jour ces progrès et d’en attester. Pourtant, dans l’ensemble des marchés émergents, la communication des entreprises en matière d’ESG s’avère disparate et globalement en retard sur celle des marchés développés.

Les investisseurs qui se fondent uniquement sur les informations publiées pour évaluer les efforts et les ambitions des entreprises des marchés émergents en matière de développement durable risquent de ne pas obtenir les résultats escomptés, loin s’en faut. C’est là que réside l’opportunité pour les investisseurs qui ont la possibilité de « gratter le vernis » et de voir au-delà des apparences. Dans la mesure où nous investissons dans les marchés émergents depuis plusieurs décennies, nous avons acquis une connaissance approfondie de la progression des entreprises vers le développement durable, grâce à notre travail de recherche à l’échelle locale et notre implication de longue date auprès des équipes dirigeantes.

Nos analyses et notre expérience nous permettent de dresser trois grands constats :

- les entreprises des marchés émergents ne sont pas complètement distancées par leurs homologues des marchés développés en matière de divulgations ESG. Les sociétés de certains marchés émergents font en effet preuve d’une plus grande transparence. Tout aussi encourageante est l’ouverture croissante manifestée ces dernières années par les entreprises des marchés émergents. À cet égard, notre implantation locale constitue un atout, car nos relations avec les entreprises nous permettent souvent d’obtenir des informations plus approfondies.

- Des politiques et initiatives ESG à l’échelle de l’ensemble du marché se développent dans les pays émergents. Cette tendance devrait favoriser la communication d’informations ESG et la responsabilité des entreprises à l’égard du public. Nous nous sommes en fait fortement impliqués dans la conduite d’une campagne de promotion de meilleures pratiques.

- Les investisseurs peuvent militer en faveur d’une plus grande transparence et d’autres améliorations en s’engageant auprès des entreprises, des régulateurs et des autres parties prenantes. Les relations de confiance que nous avons établies nous donnent souvent la latitude de discuter des questions importantes et de contribuer à orienter le changement.

Certaines des opportunités d’investissement durable les plus négligées dans les pays émergents proviennent selon nous d’entreprises engagées dans un processus de transition ESG bénéfique. Il sera essentiel de surveiller l’évolution des informations ESG publiées – et leur impact sur la capacité des investisseurs à percevoir ces transitions et à se positionner en conséquence.

Des pratiques très variées en matière de divulgation d’informations

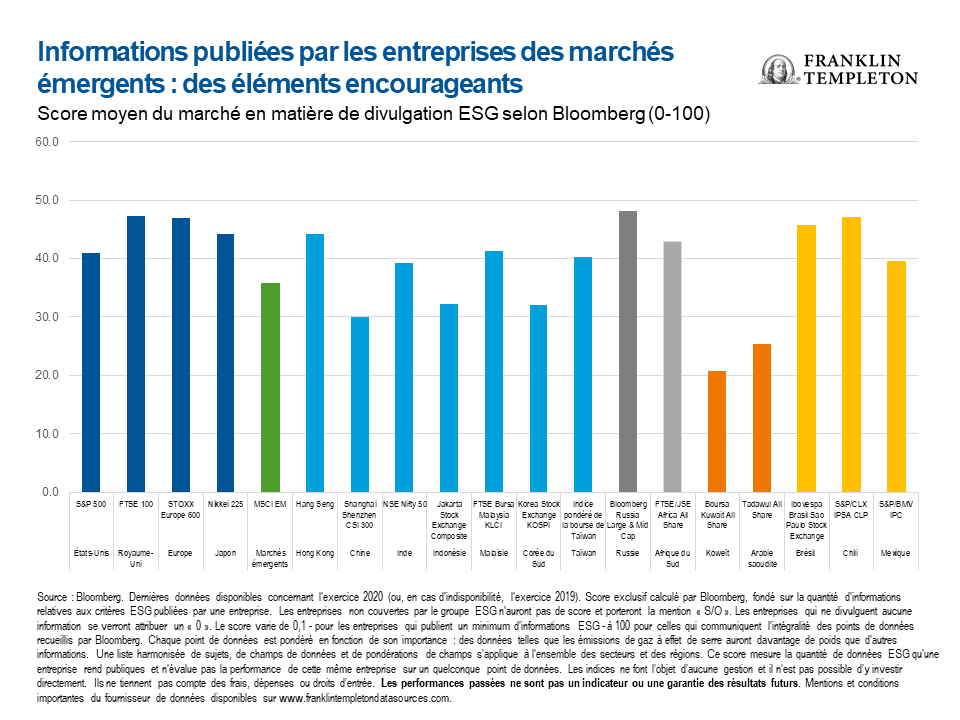

L’investissement durable est souvent associé à la quête d’acteurs leaders dans le domaine des critères ESG, mais une telle approche peut occulter les opportunités d’investissement que recèlent également les entreprises s’attelant à renforcer leurs compétences ESG. Cet écueil requiert une attention particulière dans les marchés émergents, où la perception générale d’un retard en matière d’ESG par rapport aux marchés développés a tenu à les entreprises à l’écart du radar de certains investisseurs durables. Cette prudence a perduré malgré la sensibilisation croissante des marchés émergents aux problématiques ESG au fil des ans. Dans une certaine mesure, les lacunes des entreprises des marchés émergents en matière de reporting ESG ont pu peser sur la confiance des investisseurs. En nous fondant sur les scores Bloomberg en matière de divulgation ESG, nous constatons que les entreprises des marchés émergents dans leur ensemble s’inscrivent en retrait de leurs homologues des marchés développés en ce qui concerne la quantité de données ESG qu’elles publient.1 Si l’on considère chaque marché, la réalité est toutefois beaucoup plus nuancée. Les niveaux de divulgation d’informations ESG par les entreprises varient considérablement d’un pays à l’autre, et certains marchés comme la Malaisie et le Brésil s’en tirent mieux que les États-Unis. La comparaison s’avère tout aussi avantageuse pour des marchés tels que Taïwan et l’Inde. Considérer le déficit de communication des entreprises des marchés émergents de manière très globale reviendrait à ignorer l’existence de poches de bonnes pratiques en matière de divulgation d’informations.

La transparence croissante dont font preuve la plupart des sociétés des marchés émergents nous semble par ailleurs prometteuse. Ces dernières années, les scores de divulgation d’informations ESG des entreprises des marchés émergents ont davantage progressé que ceux des entreprises européennes et japonaises.2 Le rythme de progression plus rapide des marchés émergents pourrait s’expliquer en partie par un point de départ bien plus modeste, et nous pensons qu’ils disposent encore d’une marge d’amélioration.

Les politiques top-down apportent du soutien

Les divulgations d’informations ESG dans les pays émergents se sont améliorées parallèlement à la mise en place de politiques et d’initiatives ESG applicables à l’ensemble du marché. Cette tendance devrait s’accélérer à mesure que les régulateurs et les investisseurs prendront conscience des enjeux ESG, et surtout à mesure que l’intérêt pour l’investissement durable grandira. Codes de bonne gestion, codes de gouvernance d’entreprise et autres directives contribuent grandement à favoriser la divulgation d’informations.

Plusieurs marchés émergents ayant obtenu des scores Bloomberg de divulgation d’informations ESG supérieurs à la moyenne ont continué à renforcer leurs politiques en la matière. Taïwan, par exemple, a lancé en 2020 pour les sociétés cotées une nouvelle feuille de route triennale consacrée à la gouvernance d’entreprise. Dans le cadre des mesures visant à renforcer la transparence des informations, un plus grand nombre d’entreprises seront tenues de publier des rapports de développement durable. Le chinois étant la langue prédominante à Taïwan, les compétences linguistiques locales de nos analystes sont souvent essentielles pour accéder à des informations cruciales.

L’Inde a commencé à appliquer un code de bonne gestion pour les fonds communs de placement en 2020, incitant les investisseurs institutionnels à renforcer la surveillance des entreprises dans lesquelles ils investissent et leur engagement auprès de ces dernières. Cette année, les décideurs politiques ont élargi le champ d’application des rapports sur la responsabilité des entreprises, en les obligeant à fournir des informations ESG plus quantifiables et plus granulaires.

Dans le même temps, certains marchés émergents en retard sur leurs pairs en matière de divulgation ESG ont entrepris de s’améliorer. L’adoption en 2018 par le fonds de pension de l’État sud-coréen et principal investisseur institutionnel, le National Pension Service (NPS), d’un code de bonne gestion (« Stewardship Code ») a dynamisé les pressions en faveur d’une plus grande responsabilité des entreprises dans le pays. Si la Corée pourrait avoir intérêt à établir une feuille de route plus claire en matière de gouvernance d’entreprise, elle a mis en œuvre certaines réformes attendues de longue date.

La faiblesse relative de la Chine en matière de divulgation ESG masque une progression considérable au fil des ans. Bien que la Chine ne dispose pas d’un code de bonne gestion, la Commission chinoise de réglementation des valeurs mobilières (CSRC) a publié un nouveau code de gouvernance d’entreprise en 2018. Cette année, la CSRC a révisé les règles relatives aux rapports annuels et semestriels pour les sociétés cotées en bourse dans le pays, exigeant qu’elles publient désormais des informations relatives à leur responsabilité environnementale et sociale dans une section distincte. Les nouvelles règles sont un important signal de changement positif, notamment à la lumière de l’engagement de la Chine en faveur de la neutralité carbone et de la prise en compte accrue des enjeux ESG. Il nous semble que la démarche de la Chine en faveur d’un reporting ESG obligatoire devrait également contribuer à l’amélioration de la qualité des informations fournies par les entreprises.

Les bourses préparent l’avenir

Il convient également de mentionner les initiatives des bourses visant à renforcer les pratiques des sociétés cotées en matière d’ESG et à attirer sur leurs marchés des capitaux axés sur le développement durable. Environ 93 % des bourses des marchés émergents sont signataires de l’initiative Sustainable Stock Exchanges, un programme de partenariat des Nations unies qui travaille sur la façon dont les bourses peuvent améliorer les performances ESG et encourager l’investissement durable.3 Certaines bourses ont activement œuvré en faveur d’une augmentation des informations ESG publiées. Au Moyen-Orient, où les taux de divulgation s’inscrivent en net retrait vis-à-vis tant des marchés émergents que des marchés développés, la quasi-totalité des bourses ont souligné la nécessité pour les entreprises d’intégrer les considérations ESG à leurs stratégies commerciales et leurs rapports. Plusieurs bourses ont élaboré des principes en matière de reporting ESG à destination des entreprises. Certaines, dont la bourse Tadawul en Arabie saoudite et Boursa Kuwait, ont fait part de leur intention de lancer des indices ESG.

Nous pensons que les indices ESG feront considérablement progresser les réalisations en matière de développement durable. Les entreprises qui souhaitent faire partie de ces indices sont fortement incitées à respecter les critères d’admissibilité en matière d’ESG et à communiquer les mesures et les objectifs correspondants. Par la suite, une plus grande transparence renforce leur responsabilité publique en ce qui concerne les enjeux ESG et pourrait les inciter à renforcer leurs compétences ESG. Au total, nous pensons que les politiques et initiatives ESG ont un impact favorable sur les comportements des entreprises.

La preuve en est que de nombreuses entreprises des marchés émergents ont fait preuve d’une plus grande convivialité à l’égard des actionnaires ces dernières années, ce qui se traduit souvent par une plus forte propension à racheter des actions ou à accroître les dividendes. Le ratio global de distribution de dividendes dans les marchés émergents a grimpé de 36,2 % fin 2017 à 48,6 % fin 2020.4 La Corée du Sud est l’un des pays qui a le plus progressé dans ce domaine, profitant d’une dynamique de réforme. L’amélioration des comportements des entreprises pourrait également se traduire par des modèles économiques plus solides et des bénéfices de meilleure qualité, ainsi que par une diminution des risques ESG. La prise en compte de tous ces changements par le marché pourrait entraîner des revalorisations.

La valeur de la recherche, de l’engagement et du partenariat

Rappelons que les divulgations d’informations ESG des marchés émergents sont marquées par une forte disparité. Bien que des évaluations ESG établies par des tiers soient disponibles, les agences de recherche couvrent les entreprises de manière différente, tant dans l’étendue que de l’orientation de cette couverture. Des données manquantes et une approche subjective peuvent également conduire à des évaluations incohérentes.

Il est arrivé que des entreprises soient mal notées sur le plan ESG, davantage en raison d’une divulgation incomplète que de problèmes fondamentaux. Nous utilisons les informations publiées comme point de départ de nos recherches et nous y incorporons nos propres conclusions pour obtenir des opinions prospectives sur les perspectives ESG des entreprises. Le travail supplémentaire que nous déployons nécessite une étude locale approfondie des différents marchés et entreprises, ainsi qu’un accès privilégié aux équipes dirigeantes et autres parties prenantes.

Nos engagements vont au-delà du simple cadre de l’entreprise. Nous avons de fréquentes discussions avec les régulateurs, les bourses, les organismes de gouvernance d’entreprise et d’autres parties prenantes dans le but de promouvoir des politiques de marché des capitaux saines, susceptibles d’avoir un impact considérable sur le développement économique, le comportement des entreprises et les intérêts des investisseurs. Nous sommes également membres de certains comités boursiers qui abordent les problématiques ESG et d’autres thèmes.

Nous pensons qu’il faut du temps pour améliorer significativement la situation en matière d’ESG. En conséquence, l’investissement durable repose en grande partie sur l’identification des entreprises qui cherchent ou progressent dans leur démarche ESG, tout comme il est important de repérer les leaders existants en matière de critères ESG. Cela étant, les disparités des marchés émergents en matière de divulgation d’informations ESG sont susceptibles d’empêcher les investisseurs d’obtenir un panorama complet de la dynamique ESG des entreprises.

Même dans un contexte de transparence croissante, nous restons convaincus que les recherches exclusives sur le terrain et l’implication permanente auprès des entreprises sont essentielles pour bien appréhender l’engagement et les intentions de ces dernières en matière de développement durable. L’expérience que nous avons acquise en termes d’investissement dans les marchés émergents nous a montré que des relations travaillées avec les entreprises peuvent faire toute la différence. La confiance mutuelle et une communication dans les deux sens ouvrent souvent la voie à un partenariat, qui nous donne la possibilité d’explorer et d’orienter aux côtés de ces entreprises les améliorations possibles en termes d’informations ESG publiées et dans d’autres domaines. Tout ce travail, s’il est bien mené, pourrait constituer un avantage concurrentiel en permettant de repérer les pionniers de l’ESG avant que leurs perspectives n’aient été correctement évaluées par le reste du marché.

Quels sont les risques ?

Tout investissement comporte un risque, notamment celui de ne pas récupérer le capital investi. La valeur des investissements peut fluctuer à la baisse comme à la hausse et les investisseurs ne sont pas assurés de récupérer la totalité de leur mise initiale. Les cours des actions peuvent fluctuer, parfois de manière rapide et brutale, en raison de facteurs propres à des sociétés, industries ou secteurs spécifiques ou du marché dans son ensemble. L’investissement dans des titres étrangers comporte des risques particuliers, liés notamment à l’évolution politique et économique, aux pratiques commerciales, à la disponibilité de l’information, aux marchés limités, ainsi qu’aux fluctuations des taux de change et aux politiques dans ce domaine. Les investissements sur les marchés émergents présentent des risques accrus liés aux mêmes facteurs. Une stratégie exposée en particulier à certains pays, régions, industries, secteurs ou types de placements peut être sujette à un risque d’événements défavorables plus élevé qu’une stratégie investissant de façon plus diversifiée. La Chine peut être soumise à une instabilité économique, politiques et sociale très forte. Investir dans des titres d’émetteurs chinois implique des risques spécifiques à la Chine, y compris certains risques juridiques, réglementaires, politiques et économiques.

Les gérants dans l’investissement à impact et/ou l’investissement axé sur les critères environnementaux, sociaux et de gouvernance (ESG) peuvent tenir compte de facteurs allant au-delà des informations financières traditionnelles pour sélectionner les titres, de sorte que la performance relative de leurs investissement peut s’écarter de celle d’autres stratégies ou des indices de référence larges des marchés selon que les secteurs ou investissements concernés ont la faveur ou la défaveur du marché. Les stratégies ESG peuvent en outre appliquer certains critères basés sur des valeurs afin d’éliminer des expositions que l’on trouve dans des stratégies similaires ou des indices de référence larges des marchés, ce qui peut également entraîner une différence de performance relative.

Rien ne garantit que les estimations ou prévisions se réalisent.

Mentions légales importantes

Ces documents sont fournis uniquement dans l’intérêt général et ne sauraient constituer un conseil d’investissement individuel, une recommandation ou une incitation à acheter, vendre ou détenir un titre ou à adopter une stratégie d’investissement particulière. Ils ne constituent pas un conseil d’ordre juridique ou fiscal. Ce support ne saurait être reproduit, distribué ou publié sans l’autorisation écrite préalable de Franklin Templeton.

Les opinions exprimées dans ce document sont celles des gérants et les commentaires, analyses et opinions sont valables à la date de la publication et peuvent être modifiés sans préavis. Les hypothèses sous-jacentes et ces opinions sont susceptibles d’être modifiées en fonction des conditions du marché et autres et peuvent s’écarter de celles des autres gérants de portefeuille ou de la société dans son ensemble. Les informations contenues dans ce document ne constituent pas une analyse complète de chaque évènement important survenant dans un pays, une région ou un marché. Il n’existe aucune garantie que toute prédiction, projection ou prévision concernant l’économie, les marchés boursiers, les marchés obligataires ou les tendances économiques des marchés se réalise. La valeur des investissements et le revenu qui en découle sont susceptibles de varier à la hausse comme à la baisse et les investisseurs ne sont pas assurés de recouvrer l’intégralité des sommes placées. Les performances passées ne constituent pas nécessairement un indicateur ni une garantie des performances futures. Tout investissement comporte des risques, notamment celui de ne pas récupérer le capital investi.

Les recherches et analyses fournies dans le présent document sont mises à disposition par Franklin Templeton à ses propres fins et peuvent servir de base à des actions dans cette perspective et, à ce titre, sont diffusées incidemment. Les données de tierces parties peuvent avoir été utilisées dans la préparation de ce document et Franklin Templeton (« FT ») n’a pas vérifié, validé ni audité de manière indépendante ces données. Bien que les informations aient été obtenues à partir de sources que Franklin Templeton juge fiables, il n’est pas possible de garantir leur exactitude et ces informations peuvent être incomplètes ou condensées et sont susceptibles d’être modifiées à tout moment sans préavis. L’évocation de titres individuels ne doit pas constituer ni être interprétée comme une recommandation d’acheter, de conserver ou de vendre des titres, et les informations fournies relativement à ces titres individuels (le cas échéant) ne constituent pas une base suffisante pour prendre une décision d’investissement. FT décline toute responsabilité en cas de perte due à l’utilisation de ces informations et la pertinence des commentaires, des opinions et des analyses contenus dans ce document est laissée à la seule appréciation de l’utilisateur.

Les produits, services et informations peuvent ne pas être disponibles dans toutes les juridictions et sont fournis en dehors des États-Unis par d’autres sociétés affiliées de FTI et/ou leurs distributeurs, dans la mesure où la réglementation/législation locale l’autorise. Veuillez consulter votre conseiller financier ou votre interlocuteur Franklin Templeton pour toute information supplémentaire sur la disponibilité des produits et services dans votre juridiction.

Publié aux États-Unis par Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, Californie 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com—Franklin Templeton Distributors, Inc. est le distributeur principal des produits déposés aux États-Unis de Franklin Templeton qui ne sont pas assurés par la FDIC, peuvent perdre de la valeur, ne bénéficient pas de garanties bancaires et ne sont disponibles que dans les pays où une offre ou sollicitation de ces produits est autorisée en vertu de la législation ou réglementation en vigueur.

————————————————————————-

1. Source : Bloomberg. Dernières données disponibles concernant l’exercice 2020 (ou, en cas d’indisponibilité, l’exercice 2019). Score exclusif calculé par Bloomberg, fondé sur la quantité d’informations relatives aux critères ESG publiées par une entreprise. Les entreprises non couvertes par le groupe ESG n’auront pas de score et porteront la mention « S/O ». Les entreprises qui ne divulguent aucune information se verront attribuer un « 0 ». Le score varie de 0,1 – pour les entreprises qui publient un minimum d’informations ESG – à 100 pour celles qui communiquent l’intégralité des points de données recueillis par Bloomberg. Chaque point de données est pondéré en fonction de son importance : des données telles que les émissions de gaz à effet de serre auront davantage de poids que d’autres informations. Une liste harmonisée de sujets, de champs de données et de pondérations de champs s’applique à l’ensemble des secteurs et des régions. Ce score mesure la quantité de données ESG qu’une entreprise rend publiques et n’évalue pas la performance de cette même entreprise sur un quelconque point de données. Les indices ne font l’objet d’aucune gestion et il n’est pas possible d’y investir directement. Ils ne tiennent pas compte des frais, dépenses ou droits d’entrée.

2. Source : Bloomberg. Données fondées sur la variation constatée entre l’exercice 2017 et l’exercice 2020 (ou, en cas d’indisponibilité, l’exercice 2019). Score exclusif calculé par Bloomberg, fondé sur la quantité d’informations relatives aux critères ESG publiées par une entreprise. Les entreprises non couvertes par le groupe ESG n’auront pas de score et porteront la mention « S/O ». Les entreprises qui ne divulguent aucune information se verront attribuer un « 0 ». Le score varie de 0,1 – pour les entreprises qui publient un minimum d’informations ESG – à 100 pour celles qui communiquent l’intégralité des points de données recueillis par Bloomberg. Chaque point de données est pondéré en fonction de son importance : des données telles que les émissions de gaz à effet de serre auront davantage de poids que d’autres informations. Une liste harmonisée de sujets, de champs de données et de pondérations de champs s’applique à l’ensemble des secteurs et des régions. Ce score mesure la quantité de données ESG qu’une entreprise rend publiques et n’évalue pas la performance de cette même entreprise sur un quelconque point de données. Les indices ne font l’objet d’aucune gestion et il n’est pas possible d’y investir directement. Ils ne tiennent pas compte des frais, dépenses ou droits d’entrée.

3. Source : initiative Sustainable Stock Exchanges (la liste des membres a été recoupée avec la liste actuelle des marchés émergents basée sur l’indice MSCI EM), mai 2021.

4. Source : Bloomberg, décembre 2020. Sur la base de l’indice MSCI Emerging Markets. Les indices ne font l’objet d’aucune gestion et il n’est pas possible d’y investir directement. Ils ne tiennent pas compte des frais, dépenses ou droits d’entrée.

Français

Français English

English Italiano

Italiano Español

Español