Questo contenuto è disponibile anche in: Inglese, Francese, Spagnolo

Investire in modo sostenibile significa non limitarsi a cercare società con profili eccellenti dal punto di vista ambientale, sociale e di governance (ESG). Vuol dire andare anche alla scoperta di società con un’impronta ESG in miglioramento e che pubblicano informative esaurienti, in grado di segnalare ed evidenziare tale progresso. Nei mercati emergenti (ME), tuttavia, le informative ESG delle società non sono omogenee e generalmente non sono all’altezza di quelle dei mercati sviluppati (MS).

Gli investitori che si limitano a contare sulle informazioni divulgate per valutare gli impegni per la sostenibilità e le ambizioni delle società nei mercati emergenti rischiano di mancare notevolmente il bersaglio. È questo che offre opportunità a investitori in grado di guardare sotto la superficie. Investiamo nei mercati emergenti da decenni e abbiamo pertanto sviluppato conoscenze approfondite relative al progresso delle società verso la sostenibilità, grazie alla ricerca che svolgiamo sul posto e ad un costante coinvolgimento con i management.

Dalle nostre osservazioni e dall’esperienza maturata abbiamo ricavato tre osservazioni fondamentali:

- Le società dei mercati emergenti non sono completamente arretrate rispetto ai peer dei mercati sviluppati per quanto riguarda le informative ESG. In qualche mercato emergente specifico le aziende sono state più trasparenti. È incoraggiante anche la crescente apertura dimostrata dalle società dei mercati emergenti negli ultimi anni. Qui, la nostra presenza sul posto costituisce un vantaggio, considerando che le nostre relazioni con le società ci consentono spesso di ottenere informazioni più approfondite.

- Le politiche e le iniziative ESG stanno generalmente guadagnando terreno nei mercati emergenti. Ci aspettiamo che questa tendenza imprima uno slancio alle informative ESG delle società e alla responsabilità pubblica. In effetti, ci siamo fortemente attivati affinché il patrocinio politico sia sempre il punto focale dell’agenda.

- Gli investitori possono sostenere informative migliori e altri miglioramenti tramite il coinvolgimento con le società, gli organi di regolamentazione e altri stakeholder. Le relazioni basate sulla fiducia che siamo riusciti a costruire ci consentono di discutere di questioni rilevanti e contribuire a modellare il cambiamento.

Siamo convinti che alcune delle opportunità di investimento sostenibile più sottovalutate nei mercati emergenti si trovano in società che stanno portando avanti transizioni positive a favore dei fattori ESG. Sarà fondamentale osservare l’evoluzione delle informative ESG e il loro impatto sulla capacità degli investitori di percepire e posizionarsi nel modo migliore a fronte di tali transizioni.

Un panorama variegato delle informative

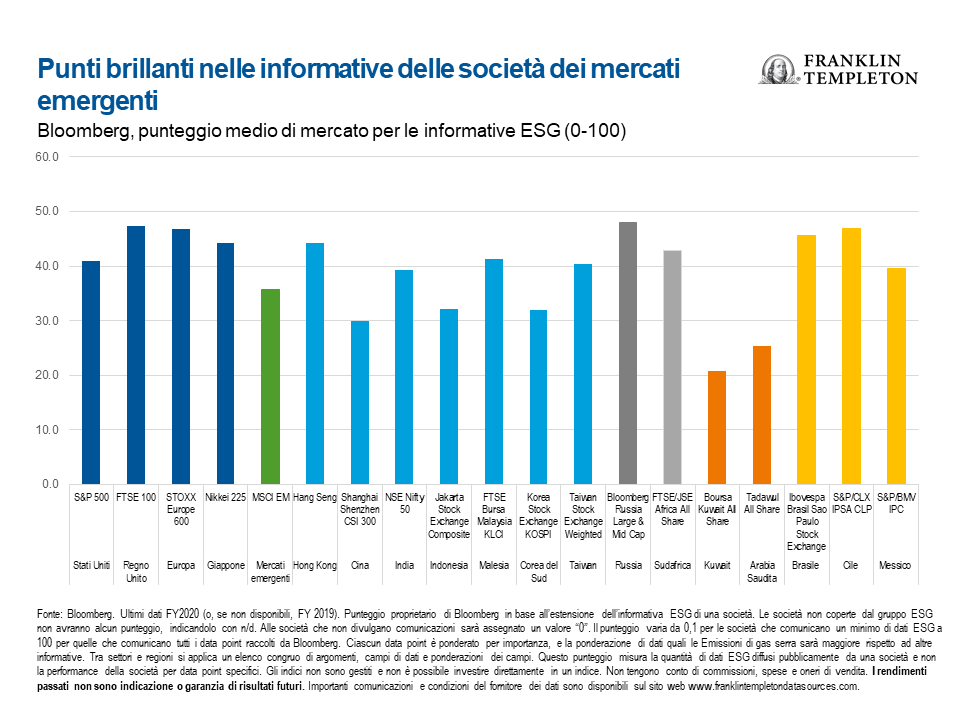

L’investimento sostenibile è spesso associato alla ricerca di società leader nell’attenzione prestata ai fattori ESG, ma tale concentrazione può far trascurare le opportunità d’investimento offerte anche da società che danno risalto alle proprie credenziali ESG. È una trappola alla quale bisogna fare particolarmente attenzione nei mercati emergenti, dove una percezione generale del divario in merito ai fattori ESG rispetto ai mercati sviluppati ha impedito di essere sul radar di certi investitori nella sostenibilità. Questa prudenza è stata un elemento costante nonostante la crescente consapevolezza delle considerazioni ESG nei mercati emergenti nel corso degli anni. In una certa misura, le carenze di reporting sui fattori ESG delle società dei mercati emergenti possono essere state un freno per la fiducia degli investitori. Utilizzando come proxy i punteggi assegnati da Bloomberg alle informative ESG, vediamo che nel complesso le società dei mercati emergenti si sono mosse nella scia di quelle dei mercati sviluppati per quanto riguarda l’ammontare dei dati ESG dichiarati pubblicamente.1 Analizzando i singoli mercati, tuttavia, il quadro è molto più ricco di sfumature. I livelli delle informative ESG delle società sono stati molto diversi tra i vari mercati emergenti, e certi mercati quali la Malesia e il Brasile sono andati meglio degli Stati Uniti. Anche il punteggio di mercati quali Taiwan e India è stato buono, a confronto. Crearsi un’opinione in base a una panoramica superficiale sul deficit delle informative delle società dei mercati emergenti sconterebbe le nicchie esistenti di solide prassi nel reporting.

Un altro elemento che giudichiamo promettente è la crescita costante della trasparenza dimostrata da quasi tutte le società dei mercati emergenti. Negli ultimi anni, i punteggi delle informative ESG delle società dei mercati emergenti sono aumentati più di quelli di società europee e giapponesi.2 L’accelerazione del progresso per i mercati emergenti potrebbe riflettere in parte una base di partenza più bassa, e riteniamo che vi sia ancora ampio spazio per ulteriori sviluppi.

Fattori politici top-down favorevoli

Il miglioramento delle informative ESG nei mercati emergenti ha accompagnato di pari passo l’introduzione di politiche e iniziative ESG a livello del mercato generale Ci attendiamo un’accelerazione di questa tendenza che accompagni una consapevolezza crescente dei fattori ESG da parte degli organi di regolamentazione e degli investitori, e soprattutto con l’aumento di interesse per gli investimenti sostenibili. Codici di stewardship, codici di governance societaria e altre direttive hanno un ruolo influente nell’incoraggiare le informative.

Vari mercati emergenti con informative ESG che hanno ottenuto punteggi Bloomberg superiori alla media hanno continuato a irrobustire le proprie politiche. Taiwan, ad esempio, ha lanciato nel 2020 una nuova roadmap di governance societaria triennale per le società quotate in borsa. Nell’ambito di misure intese a migliorare la trasparenza delle informazioni, dovrebbe aumentare il numero delle società che pubblicano relazioni sulla sostenibilità. Dal momento che la lingua più diffusa a Taiwan è il cinese, la familiarità dei nostri analisti con la lingua locale è spesso determinante per accedere a informazioni cruciali sul posto.

L’India ha iniziato nel 2020 ad applicare un codice di stewardship per i fondi comuni, sollecitando gli investitori istituzionali a intensificare il monitoraggio delle società in cui investono e le relazioni reciproche. Quest’anno i responsabili delle decisioni politiche hanno ampliato la portata delle relazioni in materia di responsabilità delle società nei confronti delle loro attività, chiedendo loro di dichiarare informazioni ESG più quantificabili e granulari.

Intanto vi è stato anche un impegno a migliorare di certi mercati emergenti ancora arretrati rispetto ai peer per quanto riguarda le informative ESG. Nel 2018, il fondo pensionistico statale della Corea del Sud e il principale investitore istituzionale, il National Pension Service, hanno adottato un codice di stewardship, rafforzando una spinta affinché le società si assumessero una maggiore responsabilità nel paese. Mentre la Corea potrebbe beneficiare di una roadmap più chiara per la governance societaria, ha anche implementato certe riforme attese da tempo.

La debolezza relativa della Cina nelle informative ESG ne smentisce la notevole accelerazione negli anni. Sebbene la Cina non abbia alcun codice di stewardship, la China Securities Regulatory Commission (CSRC) ha pubblicato un nuovo codice di governance societaria nel 2018. Quest’anno la CSRC ha rivisto le norme di reporting annuale e semestrale per le società quotate nelle borse nazionali, che sono ora tenute a divulgare informazioni sui fattori ambientali e di responsabilità sociale in una sezione separata. Le nuove norme sono un importante segnale di cambiamento positivo, soprattutto alla luce dell’impegno della Cina per la neutralità del carbonio e la forte importanza generale assegnata ai fattori ESG. Riteniamo che con l’avvicinamento della Cina al reporting ESG obbligatorio dovrebbero migliorare anche le informative diffuse dalle società.

Le borse valori spianano la strada per il futuro

Un altro elemento degno di nota sono le iniziative delle borse valori mirate a promuovere le prassi ESG delle società quotate, e ad attirare verso i loro mercati un capitale concentrato sulla sostenibilità. Il 93% circa dei mercati emergenti ha borse valori che aderiscono all’iniziativa Sustainable Stock Exchange, un programma di partnership delle Nazioni Unite (UN) che studia come le borse possano migliorare la performance ESG e incoraggiare un investimento sostenibile.3 Alcune borse hanno spinto attivamente per un aumento delle informative ESG. Nel Medio Oriente, dove le informative si sono ampiamente mosse nella scia dei mercati emergenti e di quelli sviluppati, quasi tutte le borse valori hanno comunicato la necessità di un’integrazione da parte delle società di considerazioni ESG nelle loro strategie e nel reporting relativo alle proprie attività. Varie borse hanno redatto linee guida per il reporting ESG ad uso delle società. Alcune, incluse la borsa Tadawul in Arabia Saudita e la Boursa Kuwait, hanno annunciato di avere in programma il lancio di indici ESG.

Prevediamo che gli indici ESG porteranno a un notevole progresso dell’agenda di sostenibilità. Le società che aspirano a essere incluse in tali indici hanno forti incentivi per soddisfare i criteri di idoneità ESG e dichiararne le misure e gli obiettivi. Un’informativa più esauriente, a sua volta, rafforza la responsabilità pubblica in materia di fattori ESG e potrebbe spronare un maggiore risalto per le credenziali ESG. Nel complesso, secondo noi le politiche e le iniziative ESG hanno un impatto favorevole sui comportamenti delle società.

Abbiamo infatti visto molte società dei mercati emergenti dimostrare una maggiore attenzione per gli azionisti nel corso degli anni, ad esempio con una maggiore predisposizione a riacquistare azioni o distribuire dividendi più elevati. Di conseguenza, anche il rapporto utili/dividendi generale nei mercati emergenti è salito dal 36,2% di fine 2017 al 48,6% di fine 2020.4 La Corea del Sud è stata tra i paesi dove il miglioramento su questo fronte è stato particolarmente robusto, seguendo l’impulso al cambiamento della politica nel paese. Un miglioramento dei comportamenti delle società potrebbe manifestarsi anche in modelli di attività più robusti e utili di qualità migliore, nonché in minori rischi ESG. Il riconoscimento da parte del mercato di tutti questi cambiamenti potrebbe portare a una revisione al rialzo delle valutazioni.

Il valore della ricerca, delle interrelazioni e della partnership

Va ricordato che le informative ESG nei mercati emergenti non sono omogenee. Mentre sono disponibili rating ESG assegnati da terzi, le agenzie di ricerca differiscono per portata e focus sulla copertura delle società. Anche divergenze tra dati e soggettività possono portare a rating incongruenti.

A volte abbiamo trovato società alle quali vengono assegnati bassi punteggi ESG a causa di informative incomplete, più che di problemi fondamentali. Utilizziamo le informazioni pubblicate come punto di partenza per la ricerca, e incorporiamo i nostri risultati per formulare opinioni previsionali sulle prospettive ESG delle società. Il lavoro supplementare richiede l’approfondimento sul posto dello studio di specifici mercati e società, nonché un accesso immediato ai management e altri stakeholder.

I nostri impegni vanno oltre il livello societario. Abbiamo colloqui frequenti con organi di regolamentazione, borse valori, organismi di governance societaria e altri stakeholder, nell’ambito del nostro patrocinio di sane politiche per i mercati di capitale, che possono esercitare un impatto ad ampio raggio sullo sviluppo economico, il comportamento delle società e gli interessi degli investitori. Partecipiamo anche a certi comitati di borse valori specifiche, dove si discutono fattori ESG e altre questioni.

Siamo convinti che un miglioramento determinante delle considerazioni ESG richieda tempo. Fare investimenti sostenibili significa quindi in ampia misura identificare società che cercano di fare, o stanno già facendo progressi nel loro sviluppo delle problematiche ESG, così come è importante individuare i leader ESG esistenti. Differenze di livello delle informative ESG nei mercati emergenti impediranno tuttavia agli investitori di crearsi un’opinione completa relativa alla direzione in cui procedono le società verso i fattori ESG.

Anche con una crescente trasparenza, continuiamo a ritenere vitali la ricerca sul campo proprietaria nonché un coinvolgimento sostenuto con le società nel filtrare le attività, l’impegno alla sostenibilità e le intenzioni. La nostra esperienza nell’investimento in mercati emergenti ci ha dimostrato la differenza che possono fare relazioni approfondite con le società. Una fiducia reciproca e una comunicazione bidirezionale ci spianano spesso la strada per una partnership nell’esplorare e modellare miglioramenti nelle informative ESG e altre aree. Tutto questo lavoro, se ben eseguito, potrebbe creare un vantaggio maggiore rispetto alla concorrenza nell’individuare le società più progredite per i fattori ESG prima che il mercato assegni loro un prezzo adeguato alle loro prospettive.

Quali sono i rischi?

Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale. Il valore degli investimenti può diminuire oltre che aumentare; di conseguenza, gli investitori potrebbero non recuperare l’intero ammontare del proprio investimento. I prezzi delle azioni subiscono rialzi e ribassi, talvolta estremamente rapidi e marcati, a causa di fattori che riguardano singole società, particolari industrie o settori o condizioni di mercato generali. Agli investimenti in titoli esteri sono associati rischi particolari, inclusi rischi legati a sviluppi politici ed economici, pratiche di trading, disponibilità delle informazioni, fluttuazioni di tassi di cambio valute e mercati e politiche limitate; gli investimenti in mercati emergenti comportano rischi maggiori relativi agli stessi fattori. Nella misura in cui una strategia si concentra di volta in volta su particolari paesi, regioni, industrie, settori o tipi di investimento, può essere soggetta a un rischio più elevato di sviluppi negativi in tali aree di focalizzazione rispetto a una strategia che investe in una gamma più ampia di paesi, regioni, industrie, settori o investimenti. La Cina può essere soggetta a livelli notevoli di instabilità economica, politica e sociale. Gli investimenti in titoli di emittenti cinesi comportano rischi legali specifici della Cina, compresi alcuni rischi legali, normativi, politici ed economici.

I gestori di investimenti a impatto e/o basati su fattori ambientali, sociali e di governance (ESG) possono selezionare i titoli considerando fattori al di fuori delle tradizionali informazioni finanziarie, con conseguente possibile scostamento delle performance relative degli investimenti rispetto a quelle di altre strategie o dei parametri di riferimento generali di mercato, laddove tali settori o investimenti risultassero favoriti o penalizzati dal mercato. Inoltre, le strategie ESG possono fondarsi su alcuni criteri basati sui valori per eliminare le esposizioni rilevate in strategie simili o in parametri di riferimento generali di mercato, anche in questo caso con conseguente possibile scostamento delle performance relative degli investimenti.

Non vi è alcuna garanzia che un’eventuale stima, previsione o proiezione si realizzi.

Informazioni legali importanti

Il presente materiale è d’interesse puramente generale e non deve essere interpretato come una consulenza d’investimento personale o una raccomandazione o sollecitazione di acquisto, vendita o detenzione di un titolo o adozione di una strategia d’investimento. Non costituisce una consulenza legale o fiscale. Questo materiale non può essere copiato, distribuito o pubblicato senza il previo consenso scritto di Franklin Templeton.

Le opinioni espresse sono quelle del gestore degli investimenti e i commenti, le opinioni e le analisi si intendono rese alla data di pubblicazione e sono soggette a modifiche senza preavviso. Le ipotesi sottostanti e queste opinioni sono soggette a modifiche in base al mercato e ad altre condizioni e possono differire da quelli di altri gestori di portafoglio o della società nel complesso. Le informazioni fornite in questo materiale non intendono costituire un’analisi completa di ogni fatto sostanziale concernente qualsiasi paese, regione o mercato. Non vi è alcuna garanzia che un’eventuale previsione o proiezione relativa all’economia, il mercato azionario, il mercato obbligazionario o i trend economici dei mercati si realizzeranno. Il valore degli investimenti e il reddito da essi derivante possono subire rialzi e ribassi e gli investitori potrebbero pertanto non recuperare l’intero ammontare del proprio investimento. Le performance passate non sono necessariamente indicazione o garanzia di performance future. Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale.

Le ricerche e le analisi contenute in questa presentazione sono state ottenute da Franklin Templeton per finalità proprie e vengono fornite agli investitori solo con riferimento al caso specifico, pertanto sono fornite incidentalmente. Nella realizzazione del presente materiale, possono essere stati utilizzati dati provenienti da fonti terze che Franklin Templeton (“FT”) non ha verificato, convalidato o certificato in modo indipendente. Benché le informazioni siano state ottenute da fonti che Franklin Templeton ritiene affidabili, non si può garantire la loro accuratezza e tali informazioni potrebbero essere incomplete o riassuntive e possono cambiare in qualsiasi momento senza preavviso. La citazione di qualsiasi titolo specifico non deve costituire o essere interpretata come una raccomandazione all’acquisto, al mantenimento o alla vendita di qualsiasi titolo, e le informazioni fornite riguardo a tali titoli specifici (eventuali) non è sufficiente come base per una decisione di investimento. FT non si assume alcuna responsabilità in ordine a perdite derivanti dall’uso di queste informazioni e la considerazione dei commenti, delle opinioni e delle analisi in questo materiale è a sola discrezione dell’utente.

Prodotti, servizi e informazioni potrebbero non essere disponibili in tutte le giurisdizioni e sono offerti da società affiliate di FT e/o dai rispettivi distributori come consentito dalle leggi e normative locali. Si invita a rivolgersi al proprio consulente finanziario professionale per ulteriori informazioni sulla disponibilità di prodotti e servizi nella propria giurisdizione.

Pubblicato da Franklin Templeton International Services S.à r.l. Succursale Italiana – Corso Italia, 1 – 20122 Milano – Tel: +39 0285459 1- Fax: +39 0285459 222.

———————————————————————–

1. Fonte: Bloomberg. Ultimi dati per l’esercizio 2020 (o, se non disponibili, per l’esercizio 2019). Punteggi proprietari di Bloomberg in base all’estensione dell’informativa ESG di una società. Le società non coperte dal gruppo ESG non avranno alcun punteggio, indicandolo con n/d. Alle società che non diramano comunicazioni sarà assegnato un valore “0”. Il punteggio varia da 0,1 per le società che comunicano un minimo di dati ESG a 100 per quelle che comunicano tutti i data point raccolti da Bloomberg. Ciascun data point è ponderato per importanza, con una ponderazione maggiore assegnata a dati quali le Emissioni di gas serra rispetto ad altre informative. Tra settori e regioni si applica un elenco congruo di argomenti, campi di dati e ponderazioni dei campi. Questo punteggio misura la quantità di dati ESG riportati pubblicamente da una società e non la performance della società per data point specifici. Gli indici non sono gestiti e non è possibile investire direttamente in un indice. Non tengono conto di commissioni, spese e oneri di vendita.

2. Fonte: Bloomberg. Dati basati sul cambiamento dall’esercizio 2017 all’esercizio 2020 (o, se non disponibili, all’esercizio 2019). Punteggi proprietari di Bloomberg in base all’estensione dell’informativa ESG di una società. Le società non coperte dal gruppo ESG non avranno alcun punteggio, indicandolo con n/d. Alle società che non diramano comunicazioni sarà assegnato un valore “0”. Il punteggio varia da 0,1 per le società che comunicano un minimo di dati ESG a 100 per quelle che comunicano tutti i data point raccolti da Bloomberg. Ciascun data point è ponderato per importanza, con una ponderazione maggiore assegnata a dati quali le Emissioni di gas serra rispetto ad altre informative. Tra settori e regioni si applica un elenco congruo di argomenti, campi di dati e ponderazioni dei campi. Questo punteggio misura la quantità di dati ESG riportati pubblicamente da una società e non la performance della società per data point specifici. Gli indici non sono gestiti e non è possibile investire direttamente in un indice. Non tengono conto di commissioni, spese e oneri di vendita.

3. Fonte: Sustainable Stock Exchanges Initiative (elenco dei membri verificato con l’elenco attuale di paesi dei mercati emergenti in base all’MSCI EM Index), Maggio 2021.

4. Fonte: Bloomberg, Dicembre 2020. In base all’MSCI Emerging Markets Index Gli indici non sono gestiti e non è possibile investire direttamente in un indice. Non tengono conto di commissioni, spese e oneri di vendita.

Italiano

Italiano English

English Français

Français Español

Español