Viele Anleger scheinen in Bezug auf die russische Wirtschaft und die dort ansässigen Unternehmen Fehleinschätzungen zu unterliegen. Nicole Vettise, Portfoliomanagerin im Bereich Emerging Markets Equity Institutional, erläutert, inwieweit die russische Wirtschaft den Anlegern einen Mix aus alten und neuen Branchen und somit attraktive Bereiche mit Anlagechancen bietet.

Der Doppeladler auf dem Wappen Russlands soll seine geografische Lage und den Blick nach Osten und Westen symbolisieren. Die Auslegung, dass dies für die anhaltende Dominanz Russlands in der Old Economy und seinen Aufstieg in der New Economy steht, könnte eher zutreffen.

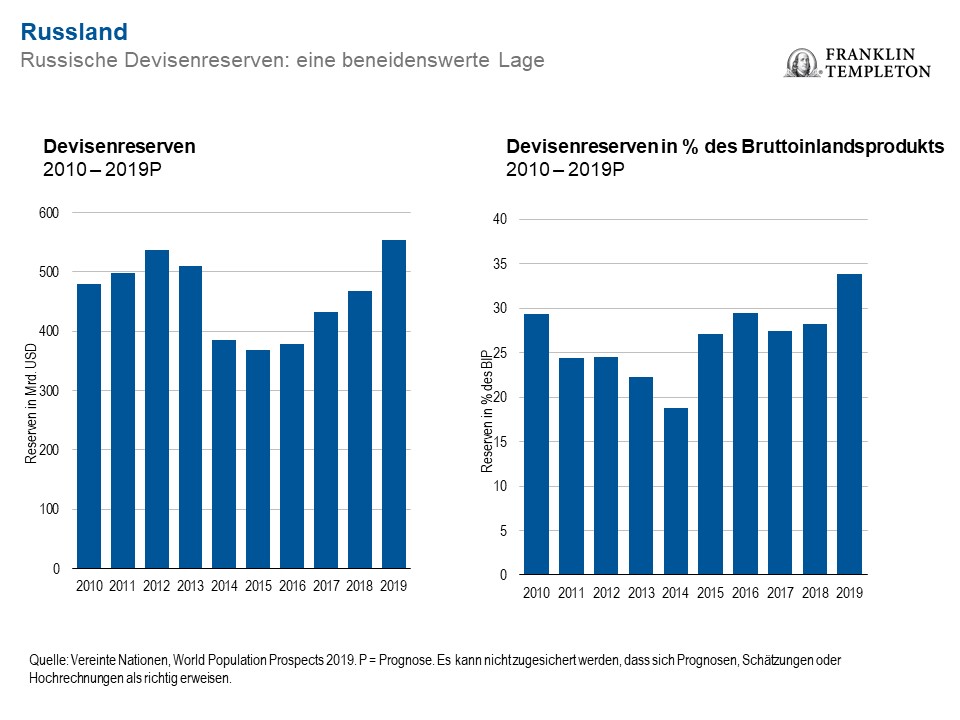

Aus unserer Sicht befindet sich Russland bei Betrachtung einiger fundamentaler Faktoren in einer beneidenswerten Lage. Es hat nur eine geringe Staatsverschuldung, einen Leistungsbilanzüberschuss und beträchtliche Devisenreserven in Höhe von 570 Milliarden US-Dollar. Dies entspricht 33 % seines Bruttoinlandsprodukts (BIP).[1]

Der Ölsektor gehört zur Old Economy und ist Russlands Brot- und Butter-Geschäft. Er macht 35 % des BIP und 70 % der Exporte aus. Russland hat das Glück, gegenüber vielen (oder den meisten) seiner internationalen Konkurrenten mehrere Vorteile zu besitzen, wie z. B. niedrige Produktionskosten, auf Lokalwährung lautende Kosten und – vielleicht aus der Not der jahrelangen Sanktionen geboren – ein reges Interesse an der Entwicklung eigener Technologie zur Effizienzsteigerung.

Nehmen wir eine der wichtigsten, vertikal integrierten russischen Ölgesellschaften als Beispiel. Sie profitiert von einer soliden Bilanz, langfristigen, auf mehr als 18 Jahre geschätzten Reserven, und sie hat einen positiven freien Cashflow bei einem Ölpreis von lediglich 15 US-Dollar je Barrel. Darüber hinaus betreibt sie ihr Geschäft in einem System mit progressiver Besteuerung, d. h., wenn der Ölpreis sinkt, trägt der Staat die Kosten, und die Margen blieben nahezu unverändert.

In den vergangenen Jahren führte das Unternehmen Technologien und Innovationen aus eigener Forschung und Entwicklung ein und investierte in die Modernisierung seiner Raffinerien und die technische Entwicklung, um die Effizienz zu steigern und die Kosten zu senken.

New Economy im Aufwind

In Russland befindet sich zudem die New Economy im Aufwind. Russlands führende Bank, die 1841 auf Erlass des russischen Zaren Nikolaus I. gegründet wurde, hat eine reichhaltige Geschichte vorzuweisen und beansprucht heute, „mit globalen Technologiefirmen im Wettbewerb zu stehen und zugleich für Privat- und Unternehmenskunden erste Wahl zu bleiben“.

Aus traditioneller Bankperspektive erscheint es sicherlich beeindruckend, dass sie mit ihren über 15.000 Filialen nach eigenen Angaben 70 % der Bevölkerung Russlands und somit rund 92 Millionen Menschen betreut.

Aber sie ist sehr viel mehr als ein traditionelles Bankhaus. Zu seinem digitalen Ökosystem zählen die Bereiche künstliche Intelligenz (KI), Big Data und Robotisierung. Laut eigenen Angaben werden bereits 40 % der Kundenanfragen durch ihre Chatbox beantwortet. Sie hat ihre eigene, nicht öffentliche Cloud entwickelt und arbeitet mit Partnern daran, Dienstleistungen wie Videostreaming, E-Learning, Restaurantbuchungen und Mitfahrangebote anbieten zu können.

Die führende Suchmaschine Russlands hat ein ähnlich beeindruckendes Ökosystem geschaffen. Sie konkurriert bereits erfolgreich mit Google und bietet Dienstleistungen wie z. B. Online-Handel, Mitfahrangebote und Online-Musik ähnlich wie bei Apple. Neue Initiativen sind u. a. eine russische Version von Netflix mit dem Vorhaben, eigene Inhalte zu schaffen, und sie entwickelt sogar autonome Autos.

Daher stellen wir die Frage: Müssen die überholten Vorstellungen von Russland korrigiert werden?

Es entsteht der Eindruck, dass Russland neben seiner anhaltenden Dominanz in der Old Economy des Ölsektors ein attraktives Angebot an Investments für jene bereithält, die den strukturellen Impuls der neuen Realität, in der Konsum und Technologie die Wachstumstreiber von morgen sind, ausnutzen möchten.

Wichtige rechtliche Hinweise

Diese Unterlagen sollen ausschließlich allgemeinem Interesse dienen und sind nicht als persönliche Anlageberatung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Wertpapiers oder zur Übernahme einer Anlagestrategie zu verstehen. Sie stellen auch keine Rechts- oder Steuerberatung dar.

Die in diesem Dokument enthaltenen Meinungen, Aussagen und Analysen geben die aktuelle Einschätzung zum Erscheinungsdatum wieder und können sich jederzeit ohne Vorankündigung ändern. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar.

Bei der Erstellung dieser Unterlage wurden möglicherweise Daten von Drittanbietern verwendet, und Franklin Templeton („FT“) hat diese Daten nicht unabhängig geprüft oder bestätigt. FT haftet für keinerlei Verluste, die durch die Nutzung dieser Informationen entstehen. Es liegt im alleinigen Ermessen des Nutzers, auf die Kommentare, Meinungen und Analysen in den vorliegenden Materialien zu vertrauen.

Die Unternehmen und Fallstudien im vorliegenden Dokument dienen lediglich zur Veranschaulichung. Eine Anlage wird derzeit nicht unbedingt in einem von Franklin Templeton empfohlenen Portfolio gehalten. Die dargestellten Einschätzungen sollen lediglich einen Einblick in den Prozess der Wertpapieranalyse gewähren. Die bereitgestellten Informationen stellen weder eine Empfehlung noch eine individuelle Anlageberatung in Bezug auf bestimmte Wertpapiere, Strategien oder Anlageprodukte dar und sie sind kein Hinweis auf Handelsabsichten eines durch Franklin Templeton gemanagten Portfolios. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Tatsachen hinsichtlich einer Branche, eines Wertpapiers oder einer Anlage dar und sind nicht als Anlageempfehlung anzusehen. Sie sollen vielmehr Einblick in das Vorgehen bei der Portfolioauswahl und in den Research-Prozess gewähren. Daten und Fakten stammen aus Quellen, die als zuverlässig betrachtet werden, wurden jedoch nicht unabhängig auf Vollständigkeit oder Richtigkeit überprüft. Diese Ansichten sind nicht als Anlageberatung oder als Angebot für ein bestimmtes Wertpapier zu verstehen. Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung.

Produkte, Dienstleistungen und Informationen sind möglicherweise nicht in allen Ländern verfügbar und werden außerhalb der USA von verbundenen Unternehmen von FT und/oder ihren Vertriebsstellen, wie nach lokalem Recht und lokalen Vorschriften zulässig, angeboten. Bitte wenden Sie sich für weitere Informationen über die Verfügbarkeit von Produkten und Dienstleistungen in Ihrem Land an Ihren eigenen Finanzexperten oder Ihren Ansprechpartner für institutionelle Anleger bei Franklin Templeton.

Herausgegeben in den USA von Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, Kalifornien 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com – Franklin Templeton Distributors, Inc. ist der Hauptvertriebspartner für in den USA registrierte Produkte von Franklin Templeton. Diese sind nicht durch die FDIC abgesichert, können an Wert verlieren und werden nicht durch eine Bank garantiert; sie sind nur in Ländern erhältlich, in denen das Angebot bzw. die Anforderung solcher Produkte nach geltendem Recht und geltenden Vorschriften zulässig ist.

Welche Risiken bestehen?

Alle Anlagen sind mit Risiken verbunden, einschließlich des möglichen Verlusts des Anlagekapitals. Aktienkurse schwanken mitunter rasch und heftig. Das kann an Faktoren liegen, die einzelne Unternehmen, Branchen oder Sektoren betreffen, oder auch an den allgemeinen Marktbedingungen. Anlagen im Ausland sind mit besonderen Risiken verbunden, z. B. Währungsschwankungen, wirtschaftliche Instabilität und politische Entwicklungen. Bei Anlagen in Schwellenländern sind diese Risiken sogar noch höher. Sofern eine Strategie sich auf bestimmte Länder, Regionen, Branchen, Sektoren oder Arten von Anlagen konzentriert, kann sie anfälliger für ungünstige Entwicklungen in solchen Schwerpunktbereichen sein als eine Strategie, die in ein breiteres Spektrum von Ländern, Regionen, Branchen, Sektoren oder Anlageformen investiert. Anlagen in Wertpapieren russischer Emittenten bergen rechtliche, für Russland spezifische Risiken, einschließlich bestimmter rechtlicher, regulatorischer, politischer und wirtschaftlicher Risiken.

[1] Quelle: Vereinte Nationen, World Population Prospects, Daten per 2019.