Vikas Chiranewal und Krzysztof Musialik von Franklin Templeton Emerging Markets Equity gehen auf die Herausforderungen ein, denen Small Caps aus Schwellenländern am Markt ausgesetzt sind, während sich die Coronavirus-Situation von Tag zu Tag ändert. Sie sprechen einige überzeugende Wachstumschancen an, die sie am Horizont erkennen.

Wir behalten die Marktauswirkungen der Ausbreitung des ursprünglich aus Wuhan (China) stammenden Coronavirus auf andere Teile der Welt weiterhin genau im Auge. Während sich die Anzahl neuer Fälle auf dem chinesischen Festland verlangsamt hat, haben die Regierungen benachbarter Länder in Asien in einer beispiellosen Initiative zur Eindämmung des Ausbruchs ihre Grenzen geschlossen und weite Teile der Wirtschaft stillgelegt. Im Westen steigt die Infektionsrate unterdessen weiter an.

Eines ist klar: In Anbetracht der Schwere der mit COVID-19 verbundenen gesundheitlichen Probleme haben die meisten, wenn nicht sogar alle Regierungen im Allgemeinen der Gesundheit Vorrang vor den kurzfristigen wirtschaftlichen Auswirkungen der in vielen Ländern vorgenommenen Betriebsschließungen eingeräumt. Dies war noch vor wenigen Wochen eindeutig nicht die Grundannahme

und dient als deutliche Erinnerung daran, wie schnell sich die Dinge ändern können. Unserer Meinung nach bieten Small-Caps aus Schwellenländern zahlreiche Kaufgelegenheiten für aktive Manager wie uns, die sich auf das Risikomanagement sowie auf langfristige Wachstumsfaktoren konzentrieren.

Herausforderungen am Markt für Small Caps

Small Caps aus Schwellenländern haben sich im ersten Quartal 2020 hinsichtlich ihrer Wertentwicklung schwergetan. Ausgehend von den früheren Erfahrungen in China und Südkorea dürften die meisten Coronavirus-Ausgangssperren in anderen Ländern oder Regionen über einen Zeitraum von mindestens einem Monat fortgesetzt werden.

Wenn wir jedoch Asien und die dortigen Anlagechancen betrachten, lässt sich insgesamt eine „First in First out“-Situation erkennen. Die chinesische Wirtschaft beginnt, sich zu erholen. Unternehmen kehren in Bereichen von Informationstechnologie (IT) über Konsumgüter und E-Commerce bis hin zum verarbeitenden Gewerbe endlich auf 80 % bis 90 % ihrer normalen Auslastung zurück.

Die zweite Welle des Virus wurde in Südkorea schnell unter Kontrolle gebracht, so dass Fertigungsunternehmen ihre Produktion recht schnell wieder aufnehmen konnten. Unserer Einschätzung nach ist dies teilweise auf die in China verzeichnete Erholung zurückzuführen, da das Land einer der Hauptimporteure für einige der großen koreanischen Unternehmen ist. Indien hingegen hat recht spät reagiert und befindet sich derzeit inmitten eines Lockdowns.

Wir haben reflexartige Reaktionen von Anlegern beobachtet, die sich aus den Aktienmärkten zurückgezogen haben, um Risiken zu vermeiden. Titel im Bereich der zyklischen Konsumgüter wie etwa Kinoketten und Restaurants haben erwartungsgemäß die allgemein stärksten Auswirkungen verzeichnet.

Dies sind zwar schwierige Zeiten für Anleger, wir halten jedoch an unserer starken Fokussierung auf Small Caps aus Schwellenländern fest, die unserer Einschätzung nach flexibler, besser vorbereitet und gut geführt sind, um den Sturm zu überdauern. Auf Unternehmensebene konzentrieren wir uns auf diejenigen, die unter neuen konjunkturellen Szenarien überleben können. Auf der anderen Seite vermeiden wir Firmen, deren Geschäft dauerhaft von der aktuellen Lage beeinträchtigt werden könnte.

Die aktuelle Krise wird die meisten, wenn nicht gar alle Unternehmen in gewissem Maße treffen. Die Frage ist, ob sie überlebensfähig sind oder hierdurch in eine Notlage geraten. Unseres Erachtens ist Risikomanagement in dieser Phase sehr wichtig. Im Vorfeld dieser Krise hatten wir Unternehmen mit erheblicher Verschuldung gemieden. Gleiches galt für Firmen in Ländern, die unserer Einschätzung nach mit Problemen zu kämpfen haben, wie etwa die Türkei, Argentinien, Pakistan, Südafrika oder Nigeria, um nur einige wenige zu nennen.

Überzeugende Wachstumschancen

Unsere Kernphilosophie bleibt unverändert. Wir suchen nach qualitativ hochwertigen Unternehmen mit nachhaltiger Ertragskraft. Als aktive Manager glauben wir, dass Small Caps aus Schwellenländern erhebliche Chancen bieten, die Anleger bei ihren Pendants mit höherer Marktkapitalisierung vergeblich suchen werden. Unseres Erachtens bieten Small Caps aus Schwellenländern genau die Art von Engagement, die Schwellenländer überhaupt erst für viele Anleger attraktiv gemacht hatte, wie etwa die inländische Nachfrage, eine günstige demografische Entwicklung, lokale Reforminitiativen und innovative Nischenprodukte.

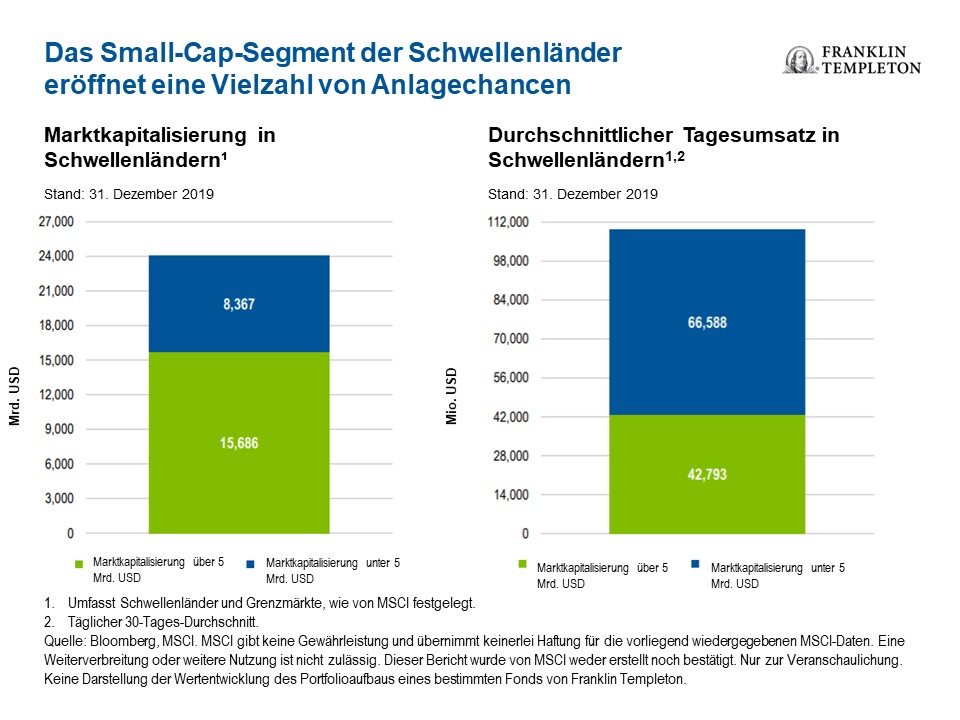

Die schiere Größe des Universums von Small Caps aus Schwellenländern ist ein Aspekt, der berücksichtigt werden sollte. Wir haben festgestellt, dass eine unverhältnismäßig hohe Anzahl inländischer Privatanleger mit kürzerem Anlagehorizont diese Aktien hält, während ausländische institutionelle Anleger weniger stark vertreten sind. Dies hat zur Folge, dass Small Caps aus Schwellenländern häufiger gehandelt werden und allgemein liquide sind.

Bei Berücksichtigung des aktuellen Umfelds konzentrieren wir uns darauf, Aktien aufzuspüren, die zu einem Abschlag auf ihren intrinsischen Wert gehandelt werden. Eine ideale Small-Cap-Anlagechance ist für uns ein Unternehmen, das eine gut zu verteidigende Wettbewerbsposition aufweist. Zeiten wie diese belegen, wie wichtig es ist, langfristige Trends zu ermitteln. Wir suchen nach Unternehmen mit einer geringen finanziellen Hebelung und Verschuldung, die Schocks wie den jetzigen wegstecken können.

Umwelt-, Sozial- und Governance-Faktoren (ESG) leiten Anleger

Die Welt verändert sich mit einigen wenigen schnellen Klicks, und das ist einer der vielen Gründe, warum wir ESG-Themen in unseren Anlageprozess integrieren. Während das Coronavirus ein Beispiel für ein ESG-Risiko im Hinblick auf Themen wie die Unterbrechung von Lieferketten und Katastrophenvorsorge ist, gibt es mehrere weitere langfristige Faktoren, die wir berücksichtigen. Hierzu zählt unter anderem auch der Klimawandel.

Immer mehr Anleger erkennen, dass mit dem Klimawandel verbundene Probleme aller Wahrscheinlichkeit nach langfristige Konsequenzen haben werden, und zwar insbesondere für die Wirtschaft. Wir sind besonders an Unternehmen interessiert, die Waren oder Dienstleistungen herstellen, die auf die sich verändernden Bedürfnisse umweltbewusster Verbraucher eingehen. Hierzu zählen beispielsweise Firmen, die sich mit Solartechnik oder Materialien für den Bau von Anlagen für umweltfreundliche Energien befassen.

Zudem bevorzugen wir Unternehmen, die auf die Bedürfnisse von Verbrauchern in Schwellenländern eingehen, die heute ein höheres verfügbares Einkommen haben als zuvor. So werden beispielsweise Fitnessprodukte, insbesondere in dieser Zeit, immer beliebter, da Verbraucher immer gesundheitsbewusster werden. Einige messen sogar die Qualität des Schlafs und die Herzfunktion.

Am Ende des Tages haben sich die Argumente für Anlagen in Schwellenländern immer auf das inländische Engagement, die Wachstumschancen und das Sektorenengagement konzentriert, die bei Large Caps nicht immer in ähnlichem Maße vorzufinden sind. Unserer Meinung nach dürften bestimmte Anlagethemen wie Premiumisierung, Technologie, die geringe Marktdurchdringung bei E-Commerce und Gesundheitsaspekte immer beliebter werden, während die Mittelschicht in den Schwellenländern anwächst.

Da in einigen Ländern noch kein Ende des Lockdowns in Sicht ist, werden wir genau auf mögliche dauerhafte Verhaltensänderungen unter Verbrauchern achten, während soziale Distanzierung zunehmend zur Normalität wird.

Um Analysen von Franklin Templeton als E-Mail zu erhalten, abonnieren Sie den Blog Investment Adventures in Emerging Markets .

Die neuesten Tipps und Infos für Anleger finden Sie auf Twitter @FTI_emergingund auf LinkedIn.

Wichtige rechtliche Hinweise

Diese Unterlagen sollen ausschließlich allgemeinem Interesse dienen und sind nicht als persönliche Anlageberatung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Wertpapiers oder zur Übernahme einer Anlagestrategie zu verstehen. Sie stellen auch keine Rechts- oder Steuerberatung dar.

Die in diesem Dokument enthaltenen Meinungen, Aussagen und Analysen geben die aktuelle Einschätzung zum Erscheinungsdatum wieder und können sich jederzeit ohne Vorankündigung ändern. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar.

Bei der Erstellung dieses Materials wurden möglicherweise Daten von Dritten genutzt. Franklin Templeton Investments („FTI“) hat diese Daten nicht unabhängig begutachtet, validiert und überprüft. FTI haftet auf keinen Fall für Verluste, die durch die Nutzung dieser Informationen entstehen. Das Vertrauen auf die Kommentare, Meinungen und Analysen in diesem Material liegt ausschließlich im alleinigen Ermessen des Nutzers.

Produkte, Dienstleistungen und Informationen sind möglicherweise nicht in allen Ländern verfügbar und werden außerhalb der USA von verbundenen Unternehmen von FTI und/oder ihren Vertriebsstellen, wie nach lokalem Recht und lokalen Vorschriften zulässig, angeboten. Bitte wenden Sie sich für weitere Informationen über die Verfügbarkeit von Produkten und Dienstleistungen in Ihrem Land an Ihren professionellen Berater oder an Ihre Kontaktperson für institutionelle Anleger bei Franklin Templeton.

Herausgegeben in den USA von Franklin Templeton Distributors, Inc., One Franklin Parkway, San Mateo, Kalifornien 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com. Franklin Templeton Distributors, Inc. ist der Hauptvertriebspartner für die in den USA registrierten Produkte von Franklin Templeton Investments. Diese sind nicht durch die FDIC abgesichert, können an Wert verlieren und werden nicht durch eine Bank garantiert. Sie sind nur in Ländern erhältlich, in denen das Angebot bzw. die Inanspruchnahme solcher Produkte nach geltenden Gesetzen und Vorschriften zulässig ist.

CFA® und Chartered Financial Analyst® sind Marken des CFA Institute.

Welche Risiken bestehen?

Alle Anlagen beinhalten Risiken, auch den möglichen Verlust der Kapitalsumme. Anlagen in ausländischen Wertpapieren sind mit besonderen Risiken behaftet, darunter Währungsschwankungen sowie ungewisse wirtschaftliche und politische Entwicklungen. Anlagen in Schwellenländern, zu denen als Untergruppe die Grenzmärkte gehören, sind aufgrund derselben Faktoren mit erhöhten Risiken verbunden. Hinzu kommen Gefahren, die durch die geringere Marktgröße, die niedrigere Liquidität und das Fehlen von gefestigten rechtlichen, politischen, wirtschaftlichen und sozialen Rahmenbedingungen zur Stützung der Wertpapiermärkte dieser Länder entstehen. Da diese Rahmenbedingungen in Grenzländern in der Regel noch geringer ausgeprägt sind und diverse Faktoren vorliegen, wie gesteigertes Potenzial für extreme Preisschwankungen, Illiquidität und Handelsbarrieren und Wechselkurskontrollen, werden die mit Schwellenländern verbundenen Risiken in Grenzländern verstärkt. Aktienkurse schwanken mitunter rasch und heftig. Das kann an Faktoren liegen, die einzelne Unternehmen, Branchen oder Sektoren betreffen, oder auch an den allgemeinen Marktbedingungen. Die Technologiebranche kann durch die Veralterung bestehender Technologie, kurze Produktzyklen, sinkende Preise und Gewinne, Wettbewerb durch neue Marktteilnehmer und die allgemeinen wirtschaftlichen Bedingungen erheblich beeinflusst werden. Kleinere und neuere Unternehmen können auf Veränderungen der wirtschaftlichen Rahmenbedingungen besonders empfindlich reagieren. Ihre Wachstumsaussichten sind weniger sicher als die von größeren, besser etablierten Unternehmen, und sie können volatil sein.