Aktien aus Schwellenländern legten im Mai insgesamt zu, da Anleger eine allmähliche Lockerung der mit dem Coronavirus verbundenen Ausgangsbeschränkungen in mehreren Teilen der Welt begrüßten. Neuerliche Handelsspannungen zwischen USA und China dämpften den Optimismus jedoch. Unser auf Schwellenländeraktien spezialisiertes Team untersucht diese und andere Ereignisse, die die Entwicklungen der Märkte im Mai bestimmt haben, und präsentiert seinen jüngsten Investmentausblick, während wir COVID-19 allmählich hinter uns lassen.

Drei Themen, die uns heute beschäftigen

- Der COVID-19-Ausbruch hat die globalen Sorgen bezüglich einer übermäßigen Abhängigkeit vom chinesischen Fertigungssektor erhöht und Regierungen in vielen Ländern dazu bewegt, Anreize für Unternehmen zu schaffen, ihre Fertigungsbasis zurück in ihre Heimatländer zu verlegen. Aufgrund höherer Zölle hatten zwar bereits zuvor einige Unternehmen, die den US-Markt bedienen, auf andere Belieferungsstandorte umgeschwenkt, wir halten eine weitläufige Verlagerung aus China heraus jedoch kurzfristig für unwahrscheinlich. Die Gründe hierfür sehen wir in der hohen Arbeitsproduktivität, der günstigen Infrastruktur und den ausgereiften Lieferketten vor Ort. Insbesondere im Fall hochtechnologischer Produkte und Dienstleistungen bietet Chinas außerdem einen enormen Markt für innovative Produkte und hat sich zu einem starken Vorreiter des technologischen Fortschritts entwickelt. In der Tat haben sich die chinesischen Lieferketten für das verarbeitende Gewerbe als äußerst belastbar erwiesen. Indem sie im Nachgang des COVID-19-Ausbruchs sehr schnell nahezu zu ihrer vollen Kapazität bzw. Auslastung zurückgekehrt sind, haben sie den Wettbewerbsvorteil Chinas nachdrücklich untermauert. Gleichzeitig gehen wir aber auch davon aus, dass sich der Druck zur stärkeren Lokalisierung angesichts der Sicherheitsbedenken im Zusammenhang mit der Versorgung des Gesundheits- und Technologiesektors fortsetzen wird. Inwieweit die Endverbraucher bereit sind, für größere Versorgungssicherheit mehr zu bezahlen, wird in diesem Zusammenhang ein entscheidender Faktor sein.

- Der Konfliktpunkt in Verbindung mit dem Gesetz zur Rechenschaftspflicht ausländischer Unternehmen (US Holding Foreign Companies Accountable Act), das ein Delisting chinesischer Unternehmen von US-amerikanischen Börsen nach sich ziehen könnte, ist der wahrgenommene Mangel an Transparenz bezüglich der geprüften Jahresabschlüsse. Da chinesische Firmen vor Ort geprüft werden (in den meisten Fällen durch die „großen vier“ multinationalen Wirtschaftsprüfungsgesellschaften oder ihre verbundenen Unternehmen), hat China die Politik verfolgt, ausländischen Aufsichtsbehörden den Zugang zu den Prüfungen unter Berufung auf nationale Sicherheitsbelange zu verweigern. Dies ist ein langjähriger Streitpunkt zwischen den USA und China, und die Verhandlungen laufen bereits seit Jahren. Das Gesetz sieht vor, dass ein Unternehmen von der Börse ausgeschlossen wird, wenn es die Prüfungen des Public Company Accounting Oversight Board (PCAOB) in drei aufeinander folgenden Jahren nicht besteht. Sollte das Gesetz verabschiedet werden, würde die vorgesehene dreijährige Übergangsfrist Unternehmen unserer Meinung nach die Möglichkeit bieten, die entsprechenden Anforderungen zu erfüllen. Zudem dürfte sie ausreichend Zeit bieten, um Differenzen auszuräumen und Regelungen umzusetzen, die sowohl das PCAOB als auch die chinesischen Aufsichtsbehörden zufrieden stellen. Sollten Unternehmen schärferen aufsichtsrechtlichen Prüfungen ausgesetzt sein, dürfte dies allerdings den Trend hin zu einer Doppelnotierung beschleunigen. Wir haben bereits beobachtet, dass einige Unternehmen ihre Aktien in Hongkong und China an die Börse gebracht haben, und in der Zukunft könnten auch einige der übrigen in den USA notierten chinesischen Unternehmen eine Notierung in Hongkong oder an chinesischen Börsen anstreben.

- Die allmähliche Wiedereröffnung der Volkswirtschaften und die erhöhte Mobilität im Zuge der Lockerung der Kontaktbeschränkungen durch die Regierungen hat Erwartungen einer Erholung des Konsums aufkommen lassen. Die wirtschaftlichen Auswirkungen des Virus dürften zahlreiche Schwellenländer zwar kurzfristig belasten, wir glauben jedoch, dass die Konsumtrends, die wir dort schon seit längerer Zeit beobachten, relevant bleiben sollten. Bei Waren und Dienstleistungen, die mit den Bereichen Gesundheit und Wellness verbunden sind, war beispielsweise bereits vor der Krise ein starker Wachstumstrend zu beobachten. Wir gehen davon aus, dass dieses Thema im Nachgang der Krise weitgehend intakt bleiben und vielleicht sogar an Dynamik gewinnen wird. Darüber hinaus besteht in den Schwellenländern, wo die Marktdurchdringung nach wie vor gering ist, eine starke Nachfrage nach Waren und Dienstleistungen wie Autos, Hochgeschwindigkeits-Breitbanddiensten, Lebensversicherungen und Wohneigentum (und damit auch nach Bankprodukten wie Hypotheken). So sind in China beispielsweise die Fahrzeugverkaufszahlen auf das vor COVID-19 verzeichnete Niveau zurückgekehrt. Im April stiegen die Absatzzahlen im Zuge der Normalisierung der Wirtschaft auf 2,1 Millionen, was mit dem Januarwert von 1,9 Millionen im Einklang steht und eine deutliche Erholung gegenüber dem im Februar erreichten Tiefststand von 0,3 Millionen darstellt[1]. Wir gehen nicht davon aus, dass das Virus diese Wünsche und Bedürfnisse letztlich ändern wird. Verbraucher aus der Mittelschicht und wohlhabende Konsumenten in Taiwan, China, Indien, Russland und Brasilien beispielsweise dürften dem Vorbild der Verbraucher in den Industrieländern folgen und die Qualität der in Anspruch genommenen Waren und Dienstleistungen weiter erhöhen. Wir als Anleger sehen diese Bereiche als potenzielle Chancen, während wir die aktuelle Krisenphase hinter uns lassen.

Ausblick

Da der COVID-19-Ausbruch in den USA und China seinen Höchststand überschritten haben dürfte (sofern es nicht zu einer zweiten Welle kommt) und sich Regierungen darauf konzentrieren, zur Normalität zurückzukehren und ihre Volkswirtschaften allmählich wieder zu öffnen, richtet sich die Aufmerksamkeit nun einmal mehr auf den Handelskonflikt zwischen den beiden Ländern. Bedenken über den Ursprung und die Verbreitung des Virus haben die Spaltungen weiter verschärft. Angesichts der aufgrund der Pandemie stark veränderten Wirtschaftsbedingungen sind am Markt Sorgen über ein mögliches Scheitern des Abkommens aufgekommen. Wir gehen jedoch davon aus, dass beide Seiten immer noch versuchen werden, ihren Verpflichtungen nachzukommen.

Inzwischen sind etwa zwei Jahr vergangen, seitdem die beiden größten Volkswirtschaften der Welt in einen Handelskrieg gerieten, der sich seither zu Konflikten in verschiedenen Bereichen ausgeweitet hat, darunter Technologie, Finanzen und zuletzt auch der Ursprung und die Ausbreitung der COVID-19-Pandemie.

Optimismus bezüglich des „Phase 1“-Handelsabkommens und Erwartungen fortgesetzter Verhandlungen zwischen den USA und China erwiesen sich als kurzlebig, da die COVID-19-Pandemie in den Vordergrund rückte. Die wirtschaftlichen Kosten der Pandemie sind erheblich, und in vielen Ländern wurden ein deutlicher Anstieg der Arbeitslosigkeit sowie eine starke Verschlechterung der Finanzbedingungen verzeichnet.

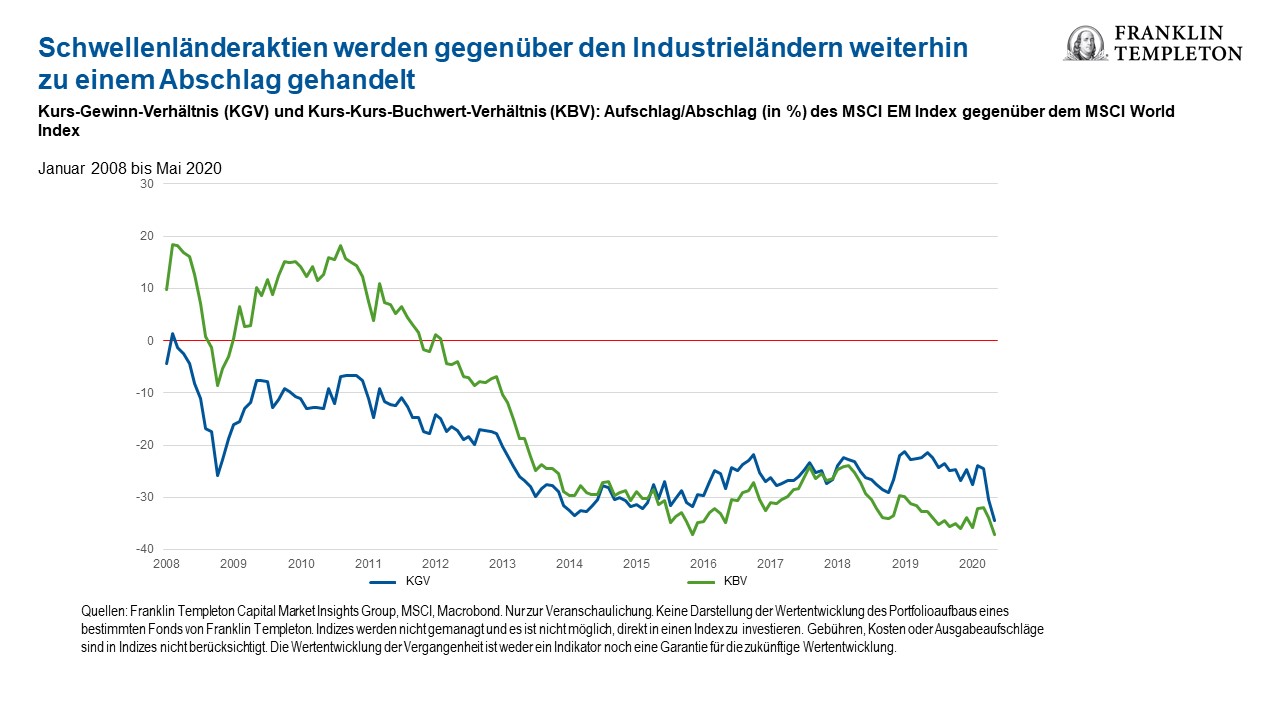

Obwohl die Regierungen weltweit beispiellose fiskalische und geldpolitische Stimulierungsmaßnahmen ergriffen haben, um die Auswirkungen abzufedern, ist der genaue Zeitpunkt einer Erholung ungewiss. Wir rechnen damit, dass Unternehmen in den meisten Ländern und Sektoren ihre Gewinnvorgaben für das Jahr 2020 nach unten korrigieren werden. Die Bewertungen in den Schwellenländern erscheinen uns noch attraktiver: Auf Basis des Kurs-Gewinn-Verhältnisses erweiterte sich der Abschlag gegenüber den Industrieländern von 25 % Ende Dezember 2019 auf 35 % Ende Mai. Wir erwarten in den kommenden Monaten zwar Volatilität in den Ertragsprognosen, glauben jedoch dass wir dank unserer Fokussierung auf langfristige nachhaltige Ertragskraft in der Lage sein sollten, diese Phase gut zu bewältigen.

Wichtigste Trends und Entwicklungen in den Schwellenländern

Aktien aus Schwellenländern setzten ihren Aufwärtstrend im Mai fort, konnten jedoch nicht mit ihren Pendants in den Industrieländern mithalten. Anleger begrüßten eine allmähliche Lockerung der mit dem Coronavirus verbundenen Ausgangsbeschränkungen in mehreren Teilen der Welt, ebenso wie ermutigende Berichte über Impfstoffstudien und weitere weltweite Konjunkturmaßnahmen. Neuerliche Handelsspannungen zwischen USA und China dämpften den Optimismus jedoch. Schwellenländerwährungen werteten auf breiter Front gegenüber dem US-Dollar auf. Die Ölpreise erholten sich dank einer Drosselung der Fördermengen und Hoffnung auf eine Verbesserung der Nachfrage, während die Wirtschaftstätigkeit wieder anläuft. Der MSCI Emerging Markets Index legte im Mai um 0,8 % zu, während der MSCI World Index mit 4,9 % rentierte (jeweils in US-Dollar).[2]

Die wichtigsten Bewegungen in den Schwellenländern im Mai 2020

Asiatische Aktien trugen die Hauptlast der zunehmenden Spannungen zwischen den USA und China und gaben im Mai leicht nach. Aktien in China schwächten sich ab, da das Land zu einem Kräftemessen mit den USA ansetzte. Die Spannungen betrafen mehrere Bereiche, darunter der Ursprung von COVID-19 und die Vorlage eines nationalen Sicherheitsgesetzes für Hongkong. Taiwanesische Aktien mussten aufgrund von Kapitalabflüssen Kursverluste hinnehmen. Indische Aktien tendierten abwärts. Enttäuschende Konjunkturmaßnahmen und die von den Aufsichtsbehörden beschlossene Verlängerung eines Moratoriums für die Rückzahlung von Krediten verschärften die Sorgen über die Wirtschaft und das Bankensystem. Der thailändische Markt hingegen legte zu, da die Zentralbank ihre Zinsen senkte und die Wirtschaftstätigkeit allmählich wieder fortgesetzt wurde. Eine Aufwertung der Rupiah verstärkte die Aktienrenditen in Indonesien. Südkoreanische Aktien legten zu, da die politischen Entscheidungsträger die Leitzinsen auf ein Rekordtief senkten und die finanzielle Unterstützung für Unternehmen verstärkten.

Die lateinamerikanischen Märkte zählten im Mai zu den stärksten Schwellenländern, da sich Anzeichen auf eine erhöhte Mobilität ausmachen ließen, während einige Regierungen begannen, ihre Beschränkungen zu lockern. Argentinien, Brasilien und Mexiko zählten zu den Spitzenreitern, während die Aktienkurse in Chile und Peru nachgaben. Ein stärkerer Real und eine fortgesetzte geldpolitische Lockerung belebten die Stimmung in Brasilien. Die Zentralbank senkte ihren Leitzins unerwartet stark, so dass dieser um 0,75 % auf ein Rekordtief von 3,0 % sank. Die Stärke der brasilianischen Währung wurde durch die Zusicherung des brasilianischen Zentralbankpräsidenten gestützt, dass bei Bedarf die Devisenreserven zur Verteidigung des Reals eingesetzt werden würden. Ganz ähnlich wurden die Aktienmarktrenditen in Mexiko durch eine Aufwertung des Pesos und eine Zinssenkung um 0,50 % gestützt. In Peru beließ die Zentralbank ihren Leitzins im Mai auf einem historischen Tiefststand von 0,25 %, nachdem dieser im April um 1,0 % gesenkt worden war.

Die meisten Märkte in der Region Europa, Naher Osten und Afrika verbuchten Zugewinne, allen voran Russland, Polen und Ungarn. Eine Aufwertung des Rubels und höhere Ölpreise boten Aktienkursen in Russland auftrieb, während ein langsameres Wachstum der neuen COVID-19-Fälle im Land und eine Lockerung der Quarantänemaßnahmen den Anlegern einige weitere positive Nachrichten brachten. Der südafrikanische Markt verbuchte vor dem Hintergrund eines stärkeren Rands und einer allmählichen Lockerung der Ausgangsbeschränkungen zwar eine positive Rendite, konnte jedoch nicht mit den übrigen Märkten der Region mithalten. Die südafrikanische Zentralbank senkte ihren Leitzins um 0,5 % auf ein Rekordtief von 3,75 %, um die Kreditkosten für Haushalte und Unternehmen zu senken. Darüber hinaus lockerte die Zentralbank die aufsichtsrechtlichen Anforderungen für Banken und unternahm Schritte, um eine angemessene Liquidität an den inländischen Märkten zu gewährleisten.

[1] Quelle: China Association of Automobile Manufacturers

[2] Quelle: MSCI. Der MSCI Emerging Markets Index umfasst Unternehmen mit hoher und mittlerer Marktkapitalisierung aus 24 Schwellenländern. Der MSCI World Index umfasst Unternehmen mit hoher und mittlerer Kapitalisierung aus 23 Industrieländern. Indizes werden nicht gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Gebühren, Kosten oder Ausgabeaufschläge sind in Indizes nicht berücksichtigt. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftige Wertentwicklung. MSCI gibt keine Gewährleistung und übernimmt keinerlei Haftung für hierin wiedergegebene MSCI-Daten. Eine Weiterverbreitung oder weitere Nutzung ist nicht zulässig. Dieser Bericht wurde von MSCI weder erstellt noch bestätigt. Wichtige Mitteilungen und Nutzungsbedingungen der Datenanbieter sind verfügbar unter www.franklintempletondatasources.com.